Zinsaufschlag oder Übertragung durch Verbriefung? Der Umgang mit Risiken im US-Hypothekenmarkt

Seit der Finanzkrise der Jahre 2007 und 2008 diskutiert die Wissenschaft darüber, wie Kreditgeber die Verbriefung von Hypotheken nutzen, um das Kreditrisiko an Dritte weiterzugeben, und wie dies zur Finanzkrise beigetragen hat. Eine aktuelle IWH-Studie betrachtet die Entscheidungssituation des Kreditgebers zwischen Risikoaufschlag und Risikoübertragung. Sie nutzt rechtliche Unterschiede in verschiedenen US-Bundesstaaten bei der Zwangsvollstreckung von Hypotheken, um daraus unterschiedliche regionale Kreditrisiken abzuleiten. Ist dieses regionale Risiko erhöht, reagieren Kreditgeber durch vermehrte Verbriefung, wenn Hypotheken zum Verkauf an halbstaatliche Agenturen (Government Sponsored Enterprises, GSE) wie Fannie Mae und Freddie Mac zugelassen sind und so gegen Ausfall versichert werden können. Bei Hypotheken, für die kein Rückkauf durch GSE infrage kommt, erhöhen die Kreditgeber dagegen die Zinsen, da sie das Kreditrisiko nicht an die Kreditkäufer weitergeben können.

04. Oktober 2022

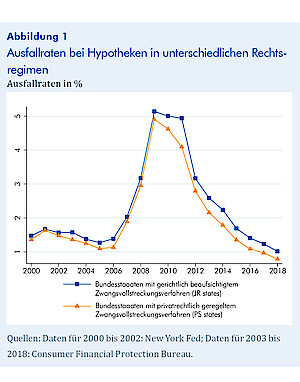

In den Vereinigten Staaten (USA) hat die zunehmende Vergabe von Hypothekarkrediten in den frühen 2000er Jahren und das darauffolgende Platzen der Immobilienblase seit dem Jahr 2006 zu einem beispiellosen Anstieg von Zwangsvollstreckungen geführt. Millionen von Menschen verloren ihre Häuser und Wohnungen, und die Ausfallraten bei Hypotheken erreichten 2010 in den USA mit 9,3% ihren Höhepunkt. Im Zuge der COVID-19-Krise zeichnet sich ein ähnliches Muster ab: Die Ausfallraten bei Hypotheken stiegen 2020 auf 8,2%.

Zahlreiche wissenschaftliche Arbeiten untersuchen, wie die Praxis der Verbriefung von Hypothekarkrediten – die zu einer Senkung der Kreditstandards führt – zu diesen Zwangsvollstreckungskrisen beiträgt. Es gibt jedoch nur wenig Erkenntnisse darüber, wann sich Kreditgeber dafür entscheiden, das Risiko durch Verbriefung auf einen Dritten zu übertragen, statt es in Form eines Risikoaufschlags auf den Hypothekenzins im Kreditvertrag einzupreisen.

In der vorliegenden Arbeit wird diese Frage untersucht.1 Dazu werden zwei wichtige Eigenschaften der Hypothekenmärkte in den USA ausgewertet. Zum einen gibt es auf bundesstaatlicher Ebene Unterschiede im Zwangsvollstreckungsrecht. Aus dem Standort einer Immobilie ergeben sich vorhersehbare Unterschiede beim Kreditrisiko, je nachdem, ob in dem jeweiligen Bundesstaat Zwangsvollstreckungen unter Aufsicht eines Gerichts oder rein privatrechtlich vollzogen werden. Zum zweiten gibt es in den USA eine spezielle Form halbstaatlicher Finanzunternehmen, so genannte Government Sponsored Enterprises (GSE), die Hypothekarkredite verbriefen und unter bestimmten Bedingungen eine Rückkaufgarantie gewähren.

Das Zwangsvollstreckungsrecht

Das Zwangsvollstreckungsrecht regelt das Verfahren, nach dem Kreditgeber versuchen, beim Ausfall einer Hypothek die Restschuld des Darlehens zu decken. In der Regel hat dies die Enteignung der betroffenen Immobilie zur Folge. In den USA ist dieses Verfahren in 23 Bundesstaaten nach dem Grundsatz der gerichtlichen Aufsicht (Judicial Review, JR) geregelt, in den verbleibenden 27 Bundesstaaten und dem District of Columbia hingegen nach dem Grundsatz des privatrechtlichen Verkaufs (Power of Sale, PS).

Bei der Zwangsvollstreckung unter gerichtlicher Aufsicht müssen die Kreditgeber Beweise für den Zahlungsverzug und die Höhe der Restschuld vorlegen. Dann entscheidet ein Gericht, welche Kündigungsfristen festzusetzen sind, und überwacht das Verfahren. Im Gegensatz dazu können Kreditgeber in Bundesstaaten, die nach Privatrecht vorgehen, einen Kreditnehmer bei Zahlungsverzug sofort schriftlich über die bevorstehende Zwangsvollstreckung informieren und die Liquidation der Immobilie einleiten.

Das Verfahren unter gerichtlicher Aufsicht erhöht das Kreditrisiko vor allem aufgrund der – verglichen mit dem privatrechtlichen Verfahren – höheren finanziellen Belastung der Kreditgeber im Falle eines Zahlungsausfalls. Jeder Verfahrensschritt erfordert eine gerichtliche Genehmigung, was die Zwangsvollstreckung in die Länge zieht. Konkret dauert das Zwangsvollstreckungsverfahren in Bundesstaaten mit richterlicher Aufsicht im Median 80 bis 90 Tage länger, in manchen Bundesstaaten nimmt es noch deutlich mehr Zeit in Anspruch. Während des Zwangsvollstreckungsverfahrens übernimmt der Kreditgeber außerdem die Rechtskosten, Immobiliensteuern, Gebäudeversicherung und andere indirekte Kosten.

Der Grundsatz der gerichtlichen Aufsicht erhöht das Kreditrisiko aber auch dadurch, dass er einen Zahlungsverzug für die Kreditnehmer strategisch attraktiver macht. Denn die in Verzug geratenen Kreditnehmer leisten auf ihre Hypotheken keine Rückzahlungen mehr und wohnen während der Zwangsvollstreckung praktisch kostenlos in der Immobilie. Abbildung 1 zeigt, dass in Bundesstaaten mit gerichtlicher Aufsicht beständig höhere Ausfallraten bei Hypotheken zu verzeichnen sind als in Bundesstaaten mit privater Regelung.

Hypothekenausfälle sind also für Kreditgeber zwar überall kostspielig; das Kreditrisiko in Bundesstaaten mit gerichtlicher Aufsicht ist jedoch im Vergleich zu Bundesstaaten mit privatem Verkaufsrecht systematisch höher, da für die Kreditnehmer höhere Anreize für einen Zahlungsverzug bestehen und die Zwangsvollstreckung für die Kreditgeber höhere Verwaltungsund Rechtskosten verursacht.

Die Verbriefungsmärkte

Nach der Kreditvergabe werden in den USA ca. 70% der herkömmlichen Hypotheken auf dem Sekundärmarkt verkauft und verbleiben somit nicht in der Bilanz der Kreditgeber. Eine erhebliche Zahl von Hypothekarkrediten wird an Government Sponsored Enterprises (GSE) veräußert. Diese halbstaatlichen Agenturen (prominente Beispiele sind Fannie Mae und Freddie Mac) wurden gegründet, um Eigenheimbesitzern die Kreditaufnahme zu erleichtern. Die Agenturen selbst vergeben keine Kredite an die Öffentlichkeit. Stattdessen sichern sie Darlehen Dritter ab und kaufen Darlehen auf dem Sekundärmarkt. So gewährleisten sie die Liquidität der privaten Hypothekenfinanzierer.

Die GSE kaufen aber nur Darlehen, die ihren Kriterien für eine Risikoübernahme entsprechen (so genannte Darlehen mit GSE-Zulassung): Der Kreditbetrag darf die von der nationalen Aufsichtsbehörde Federal Housing Agency festgelegte Obergrenze nicht überschreiten und muss in angemessenem Verhältnis zum Einkommen des Kreditnehmers und zum Wert der Immobilie stehen. 2018 wurden 70% der Darlehen mit GSE-Zulassung verbrieft; 43% wurden an ein GSE und 27% an private Käufer verkauft.

An die GSE veräußerte Kredite werden nach dem Kauf verbrieft und gegen Kapital- und Zinsverlust versichert, wodurch hypothekarisch gesicherte Wertpapiere (Mortgage-Backed Securities, MBS) entstehen. Dieses Vorgehen wird als Rückkaufsregelung der GSE bezeichnet. Somit übernehmen die GSE die Kosten eines Ausfalls und versichern die Inhaber von MBS vollständig gegen Kreditrisiken. Die aus einer Fehlbewertung des Kreditrisikos entstehenden Kosten gehen also direkt zu Lasten der GSE. Da die GSE 2008 unter staatliche Verwaltung gestellt wurden, übernimmt letztendlich der Steuerzahler die Kosten für einen Ausfall der von den GSE erworbenen Kredite.

Die GSE geben Leitlinien zur Bewertung der Kredite heraus, die sie kaufen. Danach dürfen die Zinsen von Darlehen mit GSE-Zulassung zwar je nach Bonität des Kreditnehmers schwanken; die Kreditgeber haben jedoch keine Möglichkeit, die Zinsen auf der Grundlage regionaler Einflussfaktoren zu differenzieren. Diese Besonderheit, auch als Politik des konstanten Zinssatzes (Constant Interest Rate Policy, CIRP) bezeichnet, schafft Anreize für Kreditgeber, regionale Kreditrisiken durch Verbriefung auf GSE zu übertragen.

Kredite, die die Kriterien für eine Risikoübernahme durch die GSE nicht erfüllen (d. h. Kredite ohne GSE-Zulassung wie Jumbo-Darlehen und Subprime-Darlehen), kann der Kreditgeber entweder an private Käufer veräußern oder in seiner Bilanz belassen. Private Käufer sind u. a. Banken, Hedgefonds und Versicherungsgesellschaften. Im Gegensatz zu MBS, die durch GSE besichert werden, enthalten von privaten Institutionen emittierte Wertpapiere keine Versicherung gegen Kapital- und Zinsverluste. Daraus ergeben sich Anreize für Kreditgeber, ihre Hypothekenzinsen entsprechend dem Kreditrisiko anzupassen.

Empirisches Vorgehen: Vergleich grenznaher Regionen in Staaten mit unterschiedlichem Rechtsregime

Wegen des unterschiedlichen Zwangsvollstreckungsrechts in den verschiedenen US-Bundesstaaten und wegen der Rückkaufsregelung der GSE ist zu erwarten, dass die Kreditgeber das regionale Kreditrisiko eher über eine vermehrte Verbriefung von Darlehen als durch eine Zinsanpassung absichern, wenn die Darlehen die GSE-Kriterien erfüllen. Auf dem Markt für Darlehen ohne GSE-Zulassung, auf dem es sich bei den Kreditkäufern um private Institutionen handelt und die CIRP keine Anwendung findet, sollten die Kreditgeber das Kreditrisiko durch höhere Zinssätze einpreisen, anstatt es zu verbriefen.

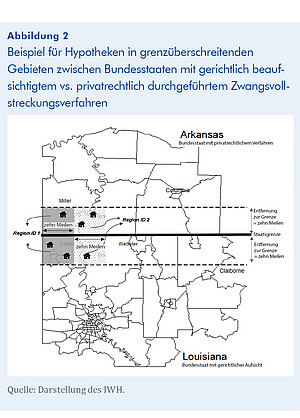

Im Rahmen der vorliegenden Arbeit werden diese Vermutungen anhand von Hypotheken auf Immobilien überprüft, die innerhalb kleiner Gebiete mit einer Breite von zehn Meilen und einer Länge von 20 Meilen liegen. Diese Gebiete überschneiden die Grenzen zwischen Bundesstaaten mit gerichtlicher Aufsicht und solchen mit privatrechtlichem Verfahren. Dies ist in Abbildung 2 anhand von Gebieten entlang eines Abschnitts der Grenze zwischen Arkansas und Louisiana grafisch dargestellt.

Der konkrete Effekt des Zwangsvollstreckungsrechts auf die Verbriefung von Hypotheken und die Zinssätze berechnet sich durch den Vergleich der Ergebnisse (d. h. des Zinssatzes für ein bestimmtes Darlehen und der Tatsache, ob dieses verbrieft wurde oder nicht) links und rechts der Grenze innerhalb desselben zehn auf 20 Meilen großen Gebietes. Da sich die Untersuchung auf kleine Gebiete beschränkt, innerhalb derer es kaum Unterschiede in der Wirtschaftsentwicklung und den Eigenschaften von Kreditgebern und -nehmern gibt, spiegeln die Ergebnisse nur die Auswirkungen des Zwangsvollstreckungsrechts auf die Zinssätze und auf die Neigung zur Verbriefung wider, jedoch keine durch andere wirtschaftliche Faktoren verursachten Effekte. Die Auswirkungen auf Hypotheken mit und ohne GSE-Zulassung werden separat geschätzt.

Der Datensatz enthält kreditbezogene Informationen aus der Datenbank des Home Mortgage Disclosure Act (HMDA) von 2018. Die HMDA-Daten umfassen ca. 95% der Hypothekenanträge in den USA. Die Untersuchung beschränkt sich auf den Kauf konventioneller Einfamilienhäuser, damit eine homogene Beobachtungseinheit gewährleistet ist. Daraus ergibt sich eine Datenbasis von 327 549 Beobachtungen für Darlehen mit GSE-Zulassung. Das Sample mit Darlehen ohne GSE-Zulassung umfasst 135 181 Beobachtungen.

Effekte des Zwangsvollstreckungsrechts auf Hypothekenzinsen und Verbriefung

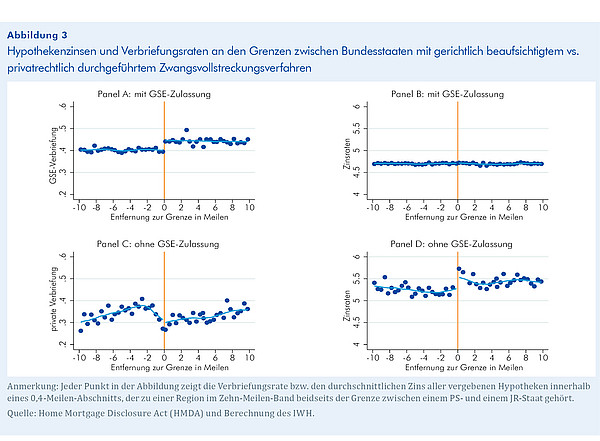

Abbildung 3 zeigt, dass ein Zwangsvollstreckungsrecht, das eine gerichtliche Aufsicht des Verfahrens vorsieht und es dadurch verteuert, bezüglich Verbriefung und Zinsen unterschiedliche Reaktionen hervorruft, je nachdem, welche Art von Hypotheken gehandelt werden. Im Einklang mit den Haupthypothesen verursacht die gerichtliche Aufsicht auf dem Markt mit GSE-Zulassung einen Anstieg bei der GSE-Verbriefung (Panel A), nicht aber bei den Zinsen (Panel B). Dies stimmt auch damit überein, dass die CIRP die Kreditgeber daran hindert, das auf das Zwangsvollstreckungsrecht zurückzuführende Kreditrisiko in Hypothekenverträge einzupreisen. Auf dem Markt ohne GSE-Zulassung hat die gerichtliche Aufsicht keine Auswirkungen auf die Verbriefung (Panel C), sorgt aber für einen Anstieg der Zinsen (Panel D).

Bei Krediten mit GSE-Zulassung erhöht die gerichtliche Verfahrensaufsicht die Wahrscheinlichkeit einer Verbriefung um 5,3%. Da in Staaten mit privatrechtlichem Verfahren jedes Jahr rund 600 000 Darlehen mit GSE-Zulassung verbrieft werden, ist der Effekt beträchtlich. Unsere Schätzung legt nahe, dass aufgrund der gerichtlichen Aufsicht jedes Jahr zusätzlich 31 800 Darlehen verbrieft werden. Bei einem mittleren Darlehensbetrag von 250 000 US-Dollar entsprechen diese 31 800 Hypotheken einem zusätzlichen Schuldtitelbestand bei den GSE in Höhe von 79,5 Mrd. US-Dollar. Bei den Hypotheken ohne GSE-Zulassung ist keine Veränderung der Verbriefungswahrscheinlichkeit nachweisbar.

Im Hinblick auf die Zinsen verursacht die gerichtliche Aufsicht bei Hypotheken ohne GSE-Zulassung einen Zinsanstieg um 8,23 Basispunkte. Da der mittlere Zinssatz von Hypotheken ohne GSE-Zulassung in Bundesstaaten mit privatrechtlicher Regelung 4,9% beträgt, entspricht das wirtschaftliche Ausmaß des Effekts gegenüber dem hypothetischen Szenario einem Anstieg von 1,7%. Bei den Hypotheken mit GSE-Zulassung ist ein solcher Zinseffekt nicht sichtbar.

Offensichtlich hindert die CIRP die Kreditgeber auf dem Markt mit GSE-zugelassenen Hypotheken an einem Zinsaufschlag für das regional höhere Kreditrisiko und veranlasst sie in der Folge, das Kreditrisiko durch Verbriefung auf die GSE zu übertragen. Auf dem Markt ohne GSE-Zulassung verlangen die Käufer eine Prämie dafür, dass sie Wertpapiere hereinnehmen, die bei Zahlungsausfall einem Verfahren unter richterlicher Aufsicht unterliegen. Die Kreditgeber können sich des Kreditrisikos nicht mit Hilfe einer Verbriefung entledigen. Stattdessen passen informierte Parteien ihre Zinsen so an, dass sie die höheren Kosten des richterlich kontrollierten Zwangsvollstreckungsverfahrens widerspiegeln.

Vor allem die Verlängerung des Verfahrens bewirkt eine höhere Verbriefungsneigung und höhere Zinsen

Es wurde bereits erläutert, dass in Staaten mit gerichtlich beaufsichtigtem Zwangsvollstreckungsverfahren das Kreditrisiko auf zweierlei Weise erhöht wird. Zum einen durch die direkten Kosten des Verfahrens, zum anderen dadurch, dass es die Wahrscheinlichkeit eines Zahlungsausfalls erhöht, weil die rechtliche Ausgestaltung es für Gläubiger attraktiv macht, den Zahlungsausfall herbeizuführen. Welcher Kanal ist nun empirisch bedeutender?

Die vorliegende Arbeit zeigt, dass eine Erhöhung der Zwangsvollstreckungskosten der Kreditgeber um eine Standardabweichung die Verbriefung eines Darlehens mit GSE-Zulassung um 0,10 Prozentpunkte wahrscheinlicher macht. Dieser Effekt ist allerdings nicht signifikant. Sensibler reagieren die Kreditgeber auf ein längeres Zwangsvollstreckungsverfahren. Eine Erhöhung der Dauer des Zwangsvollstreckungsverfahrens um eine Standardabweichung erhöht die Wahrscheinlichkeit, dass ein Kreditgeber seine Hypotheken verbrieft, um 1,61 Prozentpunkte.

Bei Darlehen ohne GSE-Zulassung führt eine Erhöhung der Zwangsvollstreckungskosten um eine Standardabweichung zu einem Zinsanstieg von 0,0313 Prozentpunkten. Dies entspricht im Vergleich zum Mittel einem Anstieg von 0,59%. Im Gegensatz dazu sorgt eine Erhöhung der Dauer des Zwangsvollstreckungsverfahrens um eine Standardabweichung für einen Zinsanstieg um 0,0793 Prozentpunkte. Im Vergleich zum Mittel entspricht dies 1,49% höheren Zinsen.

Die gerichtliche Beaufsichtigung des Zwangsvollstreckungsverfahrens beeinflusst Verbriefungsneigung und Zinshöhe also hauptsächlich dadurch, dass sie das Verfahren verlängert und damit das moralische Risiko seitens des Kreditnehmers, einen Zahlungsausfall zu provozieren, erhöht. Initiativen zur Beschleunigung von Gerichtsverfahren und zur Verkürzung des Zwangsvollstreckungsverfahrens könnten den Verzerrungseffekt durch die gerichtliche Aufsicht abschwächen.

Schlussfolgerungen

Die vorliegende Arbeit zeigt, dass Finanzinstitute das Kreditrisiko, das sich aus der gerichtlichen Aufsicht über das Zwangsvollstreckungsverfahren im Falle eines Zahlungsausfalls ergibt, durch Verbriefung oder durch einen Aufschlag auf den Hypothekenzins absichern. Auf dem Markt für Darlehen mit GSE-Zulassung neigen Kreditgeber in hohem Maße dazu, die Darlehen zu verbriefen. Dieses Verhalten begründet sich in der CIRP und der Rückkaufsgarantie der GSE, die Kreditgebern Anreize dafür liefern, das Kreditrisiko auf GSE zu übertragen, anstatt es bereits im Hypothekenvertrag einzupreisen. Im Gegensatz dazu legen die Kreditgeber auf dem Markt für Darlehen ohne GSEZulassung höhere Hypothekenzinsen fest, um erwartete Verluste abzudecken, da auch die Käufer am Sekundärmarkt für potenzielle Verluste angemessen kompensiert werden möchten.

Diese Erkenntnisse haben politische Auswirkungen. Der Gesetzgeber hat in den Senatsvorlagen Corker-Warner 2013 und Johnson-Crapo 2014 Änderungen an der CIRP der GSE vorgeschlagen. Im Kern wird damit versucht, den Schuldtitelbestand der GSE zu reduzieren und die Kosten des Hypothekenmarkts für den Steuerzahler zu senken. Die vorliegende Arbeit zeigt, dass Kreditgeber aufgrund des durch die gerichtliche Aufsicht erhöhten Kreditrisikos jedes Jahr Darlehen aus strategischen Gründen an die GSE übertragen. Letztendlich fangen die GSE Verluste auf, die sich aus diesen Darlehen ergeben. Zur Behebung dieser Probleme muss möglicherweise die Strategie der GSE reformiert oder eine private Kapitalisierung eingeführt werden. Die Ergebnisse zeigen jedenfalls, dass politische Eingriffe zur Beschleunigung von Gerichtsverfahren dazu beitragen könnten, das durch die gerichtliche Aufsicht verursachte Kreditrisiko zu begrenzen, da die Kreditnehmer dann weniger Anreize für einen Zahlungsverzug hätten.

Nicht zuletzt hat die vorliegende Arbeit auch Bedeutung über den US-amerikanischen Verbriefungsmarkt hinaus. Die dokumentierten Mechanismen kommen möglicherweise auf allen Sekundärmärkten für Kreditverkäufe zum Tragen, auf denen Anreize für eine Risikoübertragung bestehen. Wie Kreditgeber in diesen Umgebungen auf Kreditrisiken reagieren, wäre eine interessante Fragestellung für künftige Studien.

1 Vgl. McGowan, D.; Nguyen, H.: To Securitize or to Price Credit Risk?, in: Journal of Financial and Quantitative Analysis, im Erscheinen.