Die Kosten von Wahlversprechen: Wie lokale Sparkassen eine neue Landesregierung finanzieren

Staatliche Banken in Deutschland verfolgen einen lokalen Entwicklungsauftrag in ihrer jeweiligen Gemeinde. Da sie dem Staat gehören, sind sie jedoch politischem Einfluss ausgesetzt. Dies birgt das Risiko, dass eine politisierte Mittelvergabe den Entwicklungsauftrag beeinträchtigt. Dennoch ist erstaunlich wenig darüber bekannt, ob die Kreditvergabe durch Banken in staatlichem Besitz in erster Linie dem Ziel der Entwicklung der Region oder einem politischen Ziel dient. In diesem Beitrag wird untersucht, wie sich ein Wechsel der Regierungspartei auf Landesebene auf die Kreditvergabe durch Sparkassen an die Landesregierung in Deutschland zwischen 1992 und 2018 ausgewirkt hat. Die Schätzergebnisse bestätigen: Lokale Sparkassen erhöhen nach einem wahlbedingten Wechsel der Regierungspartei die Kreditvergabe an die Landesregierung – auf Kosten der Kreditvergabe an lokale Haushalte. Ein Regierungswechsel kann also die Indienstnahme der Sparkassen für landespolitische Ziele aktivieren und möglicherweise ihren öffentlichen Auftrag zur lokalen Entwicklung beeinträchtigen.

04. Oktober 2022

Inhalt

Seite 1

Staatliche BankenSeite 2

Methodisches Vorgehen zur Identifikation des ZusammenhangsSeite 3

Sparkassen und landespolitische ZieleSeite 4

Endnoten Auf einer Seite lesenStaatliche Beteiligung am Eigentum und an der Führung von Banken ist ein weltweit verbreitetes Phänomen. In Deutschland umfassen die staatseigenen Sparkassen und ihre Spitzeninstitute ein Netz von etwa 15 000 Filialen, beschäftigen mehr als 250 000 Mitarbeiterinnen und Mitarbeiter und verwalten Vermögenswerte in Höhe von einer Billion Euro. Sie sind der wichtigste Anbieter von Krediten an kleine und mittelgroße Betriebe in Deutschland und stehen für ein Viertel der gesamten Kreditvergabe an Unternehmen und Haushalte. Sparkassen sind ein wichtiger Akteur im Bankensystem. Die diesem Beitrag zugrunde liegende wissenschaftliche Arbeit1 untersucht den Zusammenhang zwischen politischen Zyklen auf Landesebene und der Kreditvergabe an die Landesregierung durch staatseigene Banken.

Staatliche Banken – Mittel zur Regionalentwicklung oder politische Instrumentalisierung?

In der wissenschaftlichen Literatur werden zwei gegensätzliche Ansichten bezüglich der Implikationen staatlichen Eigentums an Banken vertreten. Die „Entwicklungshypothese“ besagt, dass Regierungen dadurch ein Mittel haben, um strategische Industrien zu entwickeln oder langfristige Entwicklungsziele zu finanzieren, die private Banken nicht finanzieren würden. Öffentliche Banken können die lokale Entwicklung begleiten, indem sie Kredite an Kreditnehmer vergeben, die sonst keine Kredite erhalten würden. Dagegen besagt die „politische Hypothese“, dass ein staatliches Engagement zu einer politisierten und ineffizienten Ressourcenzuweisung bei den Banken selbst, einer Aufweichung der Haushaltszwänge und einer Verringerung der wirtschaftlichen Effizienz führen. Für die Beurteilung der Auswirkungen staatlichen Eigentums an Banken ist es also entscheidend zu verstehen, ob die Kreditvergabe in erster Linie einem Entwicklungsziel oder einem politischen Ziel dient.

Empirische Belege in sich entwickelnden Bankenmärkten zeigen, dass Finanzinstitute oft für politische Zwecke in Dienst genommen werden. Eine Forschungslücke besteht jedoch in Bezug auf den Zusammenhang zwischen politischer Fluktuation und Bankkrediten in einem Industrieland wie Deutschland mit geringer Korruption und gut funktionierenden Institutionen. Wahlzyklen bei der Kreditvergabe von Banken sind bereits für mehrere Länder dokumentiert worden, aber die meisten Studien berichten über Auswirkungen auf die Kreditvergabe von Banken im Vorfeld von Wahlen. In Bezug auf deutsche Sparkassen deuten diese Ergebnisse darauf hin, dass die Kreditvergabe im Vorfeld von Kommunalwahlen zunimmt, um die wirtschaftliche Lage, die Stimmung der Wähler und die Aussichten auf eine Wiederwahl der amtierenden Kommunalpolitiker zu verbessern. Im Gegensatz dazu untersucht die hier zugrunde liegende Studie das Kreditvergabeverhalten staatlicher Banken in Deutschland nach einer Wahl. Sie geht der Frage nach, wie öffentliche Sparkassen in Deutschland zwischen 1992 und 2018 ihre Kreditvergabe an die Landesregierung nach einem Regierungswechsel auf Landesebene anpassen.

Landespolitik und Bankensektor in Deutschland

Die politischen Bedingungen und die Struktur des Bankensektors in Deutschland bieten ein ideales Testfeld für eine solche Analyse. Deutschland gliedert sich in 438 Stadt- und Landkreise, verteilt auf 16 Bundesländer. In den Bundesländern finden regelmäßig im Abstand von vier oder fünf Jahren Wahlen statt, die die Zusammensetzung der Landesparlamente und die daraus resultierenden Regierungskoalitionen bestimmen.

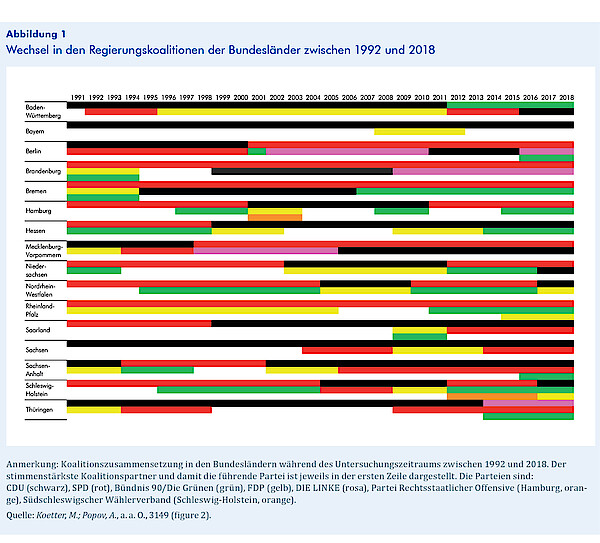

Abbildung 1 zeigt die Veränderungen in der Koalitionszusammensetzung in den einzelnen Bundesländern während des Untersuchungszeitraums zwischen 1992 und 2018. Der stimmenstärkste Koalitionspartner und damit die führende Partei ist in der ersten Zeile dargestellt. Folgende Parteien sind in allen Bundesländern auf allen Regierungsebenen aktiv und waren mindestens einmal an einer Regierungskoalition beteiligt: CDU (schwarz), SPD (rot), Bündnis 90/Die Grünen (grün), FDP (gelb) und DIE LINKE (rosa).

Der deutsche Bankensektor besteht aus Privatbanken, Genossenschaftsbanken sowie Sparkassen und deren Spitzeninstituten (Landesbanken). Private Banken sind auf Gewinnmaximierung ausgerichtet. Im Gegensatz dazu verfolgen Genossenschaftsbanken und Sparkassen den Auftrag, dem öffentlichen Interesse zu dienen und das lokale Wirtschaftswachstum in der Region, in der sie ansässig sind, zu unterstützen. Genossenschaftsbanken und Sparkassen haben einen ähnlichen Auftrag, sind beide regional strukturiert und betreuen einen vergleichbaren Kundenkreis. Aber sie unterscheiden sich darin, wie sehr sie politischem Einfluss ausgesetzt sind. Genossenschaftsbanken sind rechtlich unabhängig von staatlichen Institutionen. Politiker haben keine formale Möglichkeit, ihre Geschäftspolitik zu beeinflussen. Im Gegensatz dazu sind Kommunalpolitiker von Amts wegen Mitglieder in den Aufsichtsräten der örtlichen Sparkassen. Die Rechtsaufsicht über den gesamten Sparkassensektor eines Bundeslandes liegt beim Finanz- oder Wirtschaftsministerium des Landes. Diese Organisationsstruktur legt die Möglichkeit nahe, dass der politische Kreislauf auf Landesebene die Entscheidungsfindung der lokalen Sparkassen beeinflussen und deren Entwicklungsziel beeinträchtigen könnte. Die Aufsichtsbehörden könnten versuchen, die Sparkassen direkt zu beeinflussen, oder lokale Politiker könnten die Kreditvergabekapazitäten „ihrer“ Banken nutzen, um sich mit der Landesregierung gutzustellen.