Inhalt

Seite 1

Finanzkrise der Jahre 2007 und 2008Seite 2

Empirisches VorgehenSeite 3

Verbriefungsneigung und höhere ZinsenSeite 4

Endnoten Auf einer Seite lesenEmpirisches Vorgehen: Vergleich grenznaher Regionen in Staaten mit unterschiedlichem Rechtsregime

Wegen des unterschiedlichen Zwangsvollstreckungsrechts in den verschiedenen US-Bundesstaaten und wegen der Rückkaufsregelung der GSE ist zu erwarten, dass die Kreditgeber das regionale Kreditrisiko eher über eine vermehrte Verbriefung von Darlehen als durch eine Zinsanpassung absichern, wenn die Darlehen die GSE-Kriterien erfüllen. Auf dem Markt für Darlehen ohne GSE-Zulassung, auf dem es sich bei den Kreditkäufern um private Institutionen handelt und die CIRP keine Anwendung findet, sollten die Kreditgeber das Kreditrisiko durch höhere Zinssätze einpreisen, anstatt es zu verbriefen.

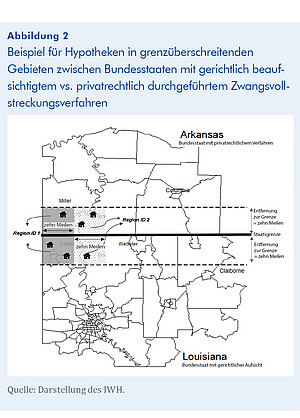

Im Rahmen der vorliegenden Arbeit werden diese Vermutungen anhand von Hypotheken auf Immobilien überprüft, die innerhalb kleiner Gebiete mit einer Breite von zehn Meilen und einer Länge von 20 Meilen liegen. Diese Gebiete überschneiden die Grenzen zwischen Bundesstaaten mit gerichtlicher Aufsicht und solchen mit privatrechtlichem Verfahren. Dies ist in Abbildung 2 anhand von Gebieten entlang eines Abschnitts der Grenze zwischen Arkansas und Louisiana grafisch dargestellt.

Der konkrete Effekt des Zwangsvollstreckungsrechts auf die Verbriefung von Hypotheken und die Zinssätze berechnet sich durch den Vergleich der Ergebnisse (d. h. des Zinssatzes für ein bestimmtes Darlehen und der Tatsache, ob dieses verbrieft wurde oder nicht) links und rechts der Grenze innerhalb desselben zehn auf 20 Meilen großen Gebietes. Da sich die Untersuchung auf kleine Gebiete beschränkt, innerhalb derer es kaum Unterschiede in der Wirtschaftsentwicklung und den Eigenschaften von Kreditgebern und -nehmern gibt, spiegeln die Ergebnisse nur die Auswirkungen des Zwangsvollstreckungsrechts auf die Zinssätze und auf die Neigung zur Verbriefung wider, jedoch keine durch andere wirtschaftliche Faktoren verursachten Effekte. Die Auswirkungen auf Hypotheken mit und ohne GSE-Zulassung werden separat geschätzt.

Der Datensatz enthält kreditbezogene Informationen aus der Datenbank des Home Mortgage Disclosure Act (HMDA) von 2018. Die HMDA-Daten umfassen ca. 95% der Hypothekenanträge in den USA. Die Untersuchung beschränkt sich auf den Kauf konventioneller Einfamilienhäuser, damit eine homogene Beobachtungseinheit gewährleistet ist. Daraus ergibt sich eine Datenbasis von 327 549 Beobachtungen für Darlehen mit GSE-Zulassung. Das Sample mit Darlehen ohne GSE-Zulassung umfasst 135 181 Beobachtungen.

Effekte des Zwangsvollstreckungsrechts auf Hypothekenzinsen und Verbriefung

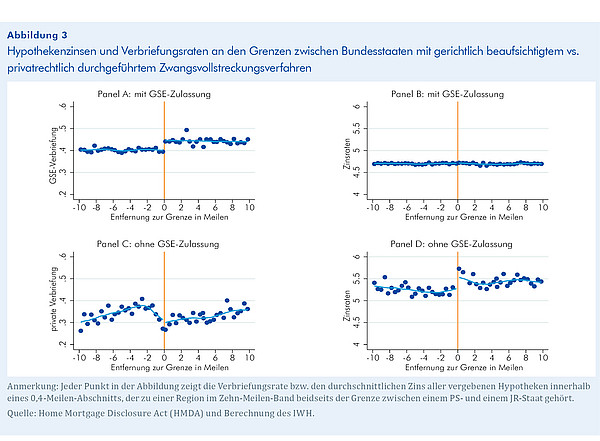

Abbildung 3 zeigt, dass ein Zwangsvollstreckungsrecht, das eine gerichtliche Aufsicht des Verfahrens vorsieht und es dadurch verteuert, bezüglich Verbriefung und Zinsen unterschiedliche Reaktionen hervorruft, je nachdem, welche Art von Hypotheken gehandelt werden. Im Einklang mit den Haupthypothesen verursacht die gerichtliche Aufsicht auf dem Markt mit GSE-Zulassung einen Anstieg bei der GSE-Verbriefung (Panel A), nicht aber bei den Zinsen (Panel B). Dies stimmt auch damit überein, dass die CIRP die Kreditgeber daran hindert, das auf das Zwangsvollstreckungsrecht zurückzuführende Kreditrisiko in Hypothekenverträge einzupreisen. Auf dem Markt ohne GSE-Zulassung hat die gerichtliche Aufsicht keine Auswirkungen auf die Verbriefung (Panel C), sorgt aber für einen Anstieg der Zinsen (Panel D).

Bei Krediten mit GSE-Zulassung erhöht die gerichtliche Verfahrensaufsicht die Wahrscheinlichkeit einer Verbriefung um 5,3%. Da in Staaten mit privatrechtlichem Verfahren jedes Jahr rund 600 000 Darlehen mit GSE-Zulassung verbrieft werden, ist der Effekt beträchtlich. Unsere Schätzung legt nahe, dass aufgrund der gerichtlichen Aufsicht jedes Jahr zusätzlich 31 800 Darlehen verbrieft werden. Bei einem mittleren Darlehensbetrag von 250 000 US-Dollar entsprechen diese 31 800 Hypotheken einem zusätzlichen Schuldtitelbestand bei den GSE in Höhe von 79,5 Mrd. US-Dollar. Bei den Hypotheken ohne GSE-Zulassung ist keine Veränderung der Verbriefungswahrscheinlichkeit nachweisbar.

Im Hinblick auf die Zinsen verursacht die gerichtliche Aufsicht bei Hypotheken ohne GSE-Zulassung einen Zinsanstieg um 8,23 Basispunkte. Da der mittlere Zinssatz von Hypotheken ohne GSE-Zulassung in Bundesstaaten mit privatrechtlicher Regelung 4,9% beträgt, entspricht das wirtschaftliche Ausmaß des Effekts gegenüber dem hypothetischen Szenario einem Anstieg von 1,7%. Bei den Hypotheken mit GSE-Zulassung ist ein solcher Zinseffekt nicht sichtbar.

Offensichtlich hindert die CIRP die Kreditgeber auf dem Markt mit GSE-zugelassenen Hypotheken an einem Zinsaufschlag für das regional höhere Kreditrisiko und veranlasst sie in der Folge, das Kreditrisiko durch Verbriefung auf die GSE zu übertragen. Auf dem Markt ohne GSE-Zulassung verlangen die Käufer eine Prämie dafür, dass sie Wertpapiere hereinnehmen, die bei Zahlungsausfall einem Verfahren unter richterlicher Aufsicht unterliegen. Die Kreditgeber können sich des Kreditrisikos nicht mit Hilfe einer Verbriefung entledigen. Stattdessen passen informierte Parteien ihre Zinsen so an, dass sie die höheren Kosten des richterlich kontrollierten Zwangsvollstreckungsverfahrens widerspiegeln.