Finanzmarktwissen bei Selbstständigen besonders ausgeprägt

Unternehmerische Aktivität ist ein dynamischer Treiber wirtschaftlicher Entwicklung. Finanzmarktwissen befähigt Individuen zu einer besseren Abwägung von Chancen und Risiken. In diesem Beitrag wird geprüft, ob ein höheres Maß an Finanzmarktwissen auch einen Einfluss auf die Entscheidung hat, sich selbstständig zu machen. Dieser Zusammenhang wird auf der Basis von Umfragedaten für Deutschland empirisch bestätigt.

18. Juli 2016

Unternehmerische Aktivität generiert Einkommen, Arbeitsplätze, Forschung und Entwicklung sowie Innovationen und gilt daher als wichtiger Treiber wirtschaftlicher Entwicklung. Verschiedene Faktoren beeinflussen den Erfolg von Unternehmen. Als häufige Ursachen für das Scheitern kleiner Unternehmen werden – neben nichtfinanziellen Aspekten wie mangelnden Managementfähigkeiten oder ungünstigen Standortfaktoren – mangelnde Planung, Unterkapitalisierung oder Finanzierungsschwierigkeiten, Fehleinschätzungen von Risiken, finanzielles Missmanagement oder rasches Wachstum und „Über-Expansion“ genannt. Ein besseres Finanzmarktwissen führt zu vorteilhaften Entscheidungen von Haushalten auf dem Finanzmarkt – beispielsweise bei Finanzierungs- oder Anlagefragen. Dieses Ergebnis lässt vermuten, dass Personen mit höherem Finanzmarktwissen auch eher erfolgreich im Führen von Unternehmen sind. Fundiertes Finanzmarktwissen kann dazu führen, dass potenzielle Unternehmer Risiken besser einschätzen und eher bereit sind, den Schritt in die Selbstständigkeit zu wagen als Personen mit ähnlichen Voraussetzungen und niedrigem Finanzmarktwissen. Dieser Beitrag untersucht anhand deutscher Daten zum Spar- und Altersvorsorgeverhalten, ob sich Finanzmarktwissen auf Entscheidungen bezüglich der Beschäftigungsform – in diesem Falle der Selbstständigkeit – auswirkt.

Die Bedeutung von Finanzmarktwissen

Die Analyse verknüpft die bisherige Forschung zu den Effekten von Finanzmarktbildung (financial literacy) auf Haushaltsentscheidungen mit Untersuchungen zu Gründereigenschaften.

Eine Standardannahme ökonomischer Modelle unterstellt, dass Haushalte Risiken und Chancen genau kennen und ihren Konsum und ihr Sparverhalten in Hinsicht auf ihre gesamte Lebenszeit optimieren. Tatsächlich fehlt bei vielen Akteuren jedoch ein grundlegendes Verständnis für einfache Zusammenhänge des Finanzmarktes; ein großer Teil der Bevölkerung ist nicht in der Lage, grundlegende Fragen zu Zinskalkulation, realer Verzinsung (Inflation) oder Risikodiversifizierung zu beantworten. Die Konsequenzen dieses „finanziellen Analphabetismus“ können für die Haushalte weitreichend sein, denn das finanzielle Bildungsniveau wirkt sich auf wichtige Finanzentscheidungen und den Vermögensaufbau aus. Eine starke Finanzbildung kann höhere Renditen und Kapitalerträge bzw. günstigere Kreditkonditionen bewirken. Außerdem sind Personen mit besserem Finanzmarktwissen häufiger am Aktienmarkt aktiv und erzielen eine bessere Risikodiversifikation. In vielen Ländern hat das finanzielle Bildungsniveau einen starken Einfluss auf die private Altersvorsorgeplanung. Zusammenfassend wirkt sich finanzielle Allgemeinbildung über verschiedene Kanäle positiv auf den Vermögensaufbau in privaten Haushalten aus.

Das zweite Forschungsfeld, auf das sich dieser Beitrag bezieht, untersucht die besonderen Gründereigenschaften: Was unterscheidet den Entrepreneur vom Nichtunternehmer, welche Faktoren prägen ihn, was macht einen Entrepreneur zum Entrepreneur? Bisher konnte gezeigt werden, dass Selbstständige deutlich risikofreudiger sind. Sie unterscheiden sich merklich von Angestellten in den so genannten Big-Five-Persönlichkeitsmerkmalen (Extraversion, Gewissenhaftigkeit, Neurotizismus, Offenheit für Erfahrungen und Verträglichkeit), aber auch bezüglich ihrer Kontrollüberzeugung, ihres Autonomiebedürfnisses und Selbstvertrauens. Auch der Zusammenhang zwischen Bildungsniveau und Selbstständigkeit wurde in der Literatur bereits erörtert. Allerdings gibt es bisher noch keine Erkenntnisse darüber, ob Finanzmarktwissen einen Einfluss auf Selbstständigkeit hat, obwohl gerade Selbstständige mit zahlreichen finanziellen Entscheidungen – und das meist schon bei der Gründung – konfrontiert sind. Ein besseres Finanzmarktwissen hilft potenziellen Gründern bei der Informations-, Beratungs- und Kapitalbeschaffung. Sie verstehen Finanzierungsbedingungen besser und können unternehmerische Risiken und Profitabilität besser einschätzen.

Finanzielle Allgemeinbildung messen

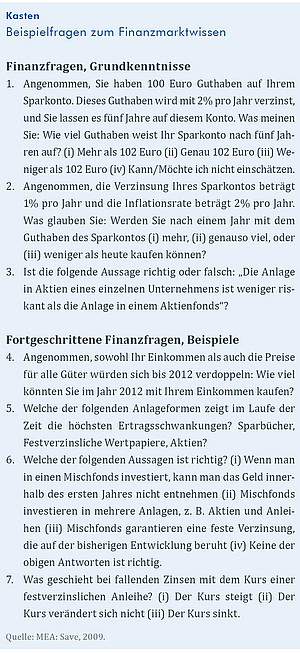

Unter finanzieller Allgemeinbildung versteht man die Fähigkeit, Informationen bezüglich finanzieller Fragestellungen zu erfassen und so zu nutzen, dass fundierte Entscheidungen bezüglich eigener finanzieller Angelegenheiten getroffen werden können. In der empirischen Forschung haben sich vor allem drei Basisfragen zur Messung von Finanzmarktwissen etabliert (vgl. Kasten, Fragen 1 bis 3), deren Vorteil darin liegt, dass sie relativ einfach erhoben werden können und zudem einen Ländervergleich ermöglichen.

Allerdings kann das Ausmaß an Finanzmarktwissen mit drei Fragen nur näherungsweise geschätzt werden. Für ein umfassenderes Bild zum Finanzmarktwissen greift die Untersuchung auch auf erweiterte Fragen zurück (für Beispiele vgl. Kasten, Fragen 4 bis 7). Die zur Verfügung stehenden Daten (SAVE – Sparen und AltersVorsorgE in Deutschland) wurden vom Munich Center for the Economics of Aging erhoben. In 11 Wellen (2001 bis 2013) wurden Privatpersonen zu den Themen Sparen und Zukunftsvorsorge befragt. Dieser Beitrag nutzt hauptsächlich Daten aus dem Jahr 2009, in welchem 2 222 Personen einmalig alle Finanzmarktfragen gestellt wurden.

Soziodemographische Merkmale und finanzielle Allgemeinbildung

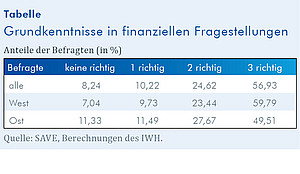

Die Auswertung der Fragen zu Grundkenntnissen in finanziellen Themen zeigt zum einen, dass jeder zwölfte der Befragten nicht in der Lage ist, wenigstens eine der drei Grundfragen zu beantworten; zum anderen weiß nur gut die Hälfte der Befragten alle Antworten auf die Basisfragen.

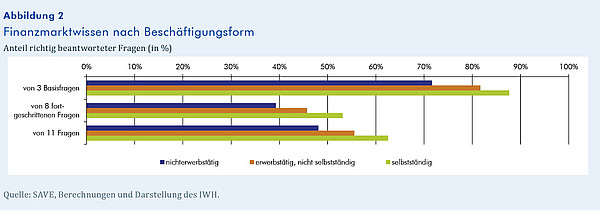

Finanzmarktwissen und Beschäftigungsformen

Eine Differenzierung nach der Beschäftigungsform der Befragten ergibt ein klares Bild: Sowohl bei den Basis- als auch bei den erweiterten Fragen schneiden Selbstständige signifikant besser ab als Erwerbstätige in anderen Beschäftigungsverhältnissen und Nichterwerbstätige. Sie können im Durchschnitt mehr Fragen aus beiden Fragesätzen richtig beantworten (vgl. Abbildung 2).

In allen Gruppen nimmt die Anzahl falscher Antworten bei den erweiterten Fragen deutlich zu. Die größten Schwierigkeiten bereitet die Frage zur Kursentwicklung von festverzinslichen Anleihen bei fallenden Zinsen. Knapp 10% wissen die richtige Antwort.

Die dargelegten Ergebnisse zeigen deskriptiv Zusammenhänge zwischen Finanzmarktwissen und anderen Faktoren. Daraus ist jedoch noch nicht zu schließen, dass mehr Finanzmarktwissen zu mehr Selbstständigkeit führt. Wie aufgezeigt, korrelieren u. a. Alter, Bildung und Herkunft mit Finanzmarktwissen. Zudem besteht die Möglichkeit, dass weitere Faktoren sowohl Finanzmarktwissen als auch Gründungsentscheidungen beeinflussen. Denkbar ist, dass verstärkt Personen aus den Alten Ländern selbstständig werden. In diesem Falle würde deren höhere Gründungsneigung fälschlicherweise dem größeren Finanzmarktwissen zugeschrieben werden, obwohl möglicherweise der Umstand, mehr Erfahrungen mit einer freien Marktwirtschaft zu haben, ausschlaggebend für die Gründung war. Ein weiterer möglicher Einflusskanal für Finanzmarktbildung und Selbstständigkeit ist der elterliche Hintergrund bzw. die finanzielle Sozialisierung durch das Elternhaus. Zudem ist nicht auszuschließen, dass mit den spezifischen Möglichkeiten, Aufgaben und Risiken der Selbstständigkeit auch die finanzielle Bildung zunimmt.

Die vorliegenden Daten enthalten neben wichtigen Kontrollfaktoren wie Risikoneigung und kognitiver Fähigkeit auch Informationen zum Umgang mit Taschengeld in der Kindheit, zu Charaktereigenschaften der Eltern, zum Verständnis der Eltern bezüglich finanzieller Angelegenheiten, darüber, ob Eltern im Haushalt Buch führten, sowie zu finanzieller Unterstützung durch Eltern oder andere Verwandte.

Die Schätzung des Effekts von Finanzmarktwissen auf Selbstständigkeit zeigt einen signifikanten positiven Effekt auf die Wahrscheinlichkeit, selbstständig zu sein. Die Einbeziehung verschiedener Faktoren zum familiären Hintergrund (neben den üblichen sozio-demographischen und -ökonomischen Kontrollfaktoren) ändert die Ergebnisse nicht. In den ökonometrischen Analysen wird auch versucht, den möglichen (umgekehrten) Einfluss von Selbstständigkeit auf Finanzmarktwissen zu adressieren. Unsere ökonometrischen Befunde legen nahe, dass mehr Finanzmarktwissen zu mehr Selbständigkeit führt.

Fazit und Ausblick

Zahlreiche Studien belegen, dass Finanzmarktwissen eine entscheidende Rolle für eine erfolgreiche Teilnahme am Wirtschaftsleben spielt. Bildungsdefizite in finanziellen Angelegenheiten erhöhen das Risiko von Überschuldung, führen zu Verlusten von Anlagevermögen oder schmälern die Ertragsraten. Dass Finanzmarktwissen auch über das Anlageverhalten hinaus eine Rolle spielen kann, zeigt diese Studie. Wie in vielen anderen Ländern trifft auch auf Deutschland zu, dass das Finanzmarktwissen in der Bevölkerung nicht sehr stark ausgeprägt ist. Mit Hinblick auf Beschäftigungsgruppen zeigt sich, dass Personen mit geringem Finanzmarktwissen eher als Angestellte beschäftigt sind, als den Schritt in die Selbstständigkeit zu wagen. Die vorläufigen empirischen Befunde legen nahe, dass stärkeres Finanzmarktwissen zu mehr Selbstständigkeit führt. Finanzmarktwissen verhilft dazu, effizienter finanzielle Entscheidungen zu treffen, die auch für unternehmerische Aktivitäten relevant sind. Da Finanzmarktwissen lehrbar ist, kann – sofern politisch gewünscht – unternehmerische Aktivität durch finanzielle Bildung, die bspw. auch in Lehrpläne einfließen könnte, angeregt werden.

(Für Quellenangaben vgl. die PDF-Version.)

Im Durchschnitt werden knapp 2,3 der 3 Basisfragen, gerade 4,3 von 7 Vertiefungsfragen und durchschnittlich gut die Hälfte aller 11 Fragen richtig beantwortet.Lediglich jeder 20. Befragte kennt die richtigen Antworten auf die ersten neun von 11 Fragen. Unter Berücksichtigung der Fragen zur gesetzlichen Rentenvorsorge können weniger als 2% der Befragten alle elf Fragen richtig beantworten.

Das Finanzmarktwissen variiert mit dem Alter. Am geringsten ist es bei sehr jungen und bei älteren Menschen ausgeprägt, am stärksten in der Gruppe der 35- bis 44-Jährigen. Zu einem ähnlichen Ergebnis kommen Agarwal et al. für die USA: Finanzielle Fehlentscheidungen bzw. Fehler werden mit zunehmendem Alter zunächst seltener und nehmen ab Mitte 50 wieder zu.

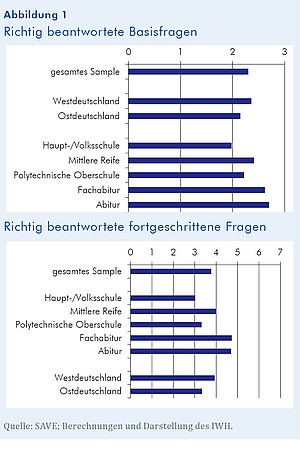

Analog zu bisherigen Erkenntnissen zeigt sich auch für Deutschland, dass das Finanzmarktwissen stark mit der Schulbildung zusammenhängt. Mit steigendem Bildungsabschluss steigt die Zahl der korrekten Antworten (vgl. Abbildung 1).

Deutliche Unterschiede zeigen sich auch in Hinblick auf regionale Merkmale. Personen aus den Neuen Bundesländern weisen ein deutlich niedrigeres Finanzmarktwissen auf als Personen aus den Alten Ländern. Eine mögliche Erklärung dafür ist, dass der Zugang zum Finanzmarkt, der in der DDR im Vergleich zur BRD erheblich eingeschränkt war, eine Rolle beim Erwerb von Finanzmarktwissen spielt.