Gute Absicht – böses Ende: Die US-Wohnungspolitik als Brandbeschleuniger der Weltfinanzkrise

Der Boom auf dem US-amerikanischen Eigenheimmarkt in den frühen 2000er Jahren führte zur schwersten Finanzkrise der vergangenen Jahrzehnte. Wissenschaftler haben unterschiedliche Faktoren dokumentiert, die zum rasanten Anstieg der Immobilienpreise beigetragen haben. Kaum beleuchtet wurde bisher die Rolle der US-Wohnungspolitik, insbesondere die Förderung des privaten Wohneigentums durch den Community Reinvestment Act (CRA). Der vorliegende Beitrag untersucht die Geschichte dieses Bundesgesetzes und seine Auswirkungen auf den Markt für Hypotheken und Wohneigentum seit den späten 1990er Jahren. Infolge des CRA wurden seit 1998 deutlich mehr Hypotheken aufgenommen. Der Anstieg der Immobilienpreise in der Boomphase beruhte zum Teil auf diesem politisch induzierten Anstieg der Hypothekenvergabe. Der CRA ermöglichte es auch Kreditnehmern mit geringerer Kreditwürdigkeit, eine Hypothek aufzunehmen – in der Folge kam es zu vermehrten Zahlungsausfällen. Der CRA hat also zum Boom-Bust-Zyklus auf dem amerikanischen Immobilienmarkt beigetragen. Er kann als Beispiel einer wohlmeinenden Politik gelten, die unbeabsichtigt wohlfahrtsmindernde Wirkungen zeitigt.

25. April 2019

Inhalt

Seite 1

Der Community Reinvestment ActSeite 2

Die Hypotheken bliesen zusätzliche Luft in die HauspreisblaseSeite 3

Fazit: Der CRA als Beispiel für eine gut gemeinte, aber wohlfahrtsmindernde PolitikSeite 4

Endnoten Auf einer Seite lesenDer Ausbruch der Weltfinanzkrise liegt inzwischenmehr als ein Jahrzehnt zurück. Ihren Ursprung hatte die Krise in einer Preisblase auf dem US-Immobilienmarkt. Zwischen 1998 und 2006 stiegen die Preise für Häuser in den USA inflationsbereinigt um etwa 90% und fielen danach bis zum Jahr 2010 um circa ein Drittel. Diese Entwicklung der Häuserpreise schürte eine enorme Finanzinstabilität, umfangreiche Produktionsverluste in vielen Ländern der Welt und den Zusammenbruch oder Beinahezusammenbruch zahlreicher Finanzinstitute. Die wissenschaftliche Forschung zu den Ursachen der Krise hat sich größtenteils auf die Rolle der Kreditmärkte in diesem Boom-Bust-Zyklus konzentriert. Hervorzuheben sind hierbei die für zu lange Zeit zu niedrigen Zinssätze für kurzfristige Kredite, eine globale Ersparnisschwemme, eine weitverzweigte Deregulierung des Bankensektors sowie eine Welle von Kreditverbriefungen, die zu laschen Bedingungen bei der Kreditvergabe führte und damit vermutlich das Angebot an Hypothekenkrediten und die Nachfrage nach Immobilien anheizte – was in der Konsequenz zum starken Anstieg der Preise für Häuser führte.

Doch auch zunächst unverdächtig erscheinende Politikfelder wie eine sozialpolitisch ausgestaltete Wohnungspolitik haben ungewollt zur Entstehung der Krise beigetragen. Dieser Beitrag untersucht, inwieweit die Politik der US-Regierung zur Förderung von Wohneigentum den Anstieg der Hypothekenvergabe und Immobilienpreise in den Jahren 1998 bis 2006 zusätzlich befördert hat. Im Fokus steht hierbei die im Jahr 1995 in Kraft getretene Novelle des Community Reinvestment Act (im Folgenden CRA genannt).1

Der Community Reinvestment Act

Der CRA wurde ursprünglich im Jahr 1977 erlassen, um potenziell diskriminierende Praktiken bei der Kreditvergabe gegenüber Haushalten in Wohnvierteln mit niedrigen und mittleren Einkommen (eine Redlining genannte Praxis) zu vermeiden. Das Gesetz war jedoch in den ersten zwei Jahrzehnten nach seiner Verabschiedung nicht vollständig durchsetzbar. Es fehlten objektive, messbare Kriterien, um seine Einhaltung durch die Banken zu prüfen, sowie glaubhafte Sanktionen gegen zuwiderhandelnde Banken. Dies machte das Gesetz in seiner ursprünglichen Fassung unwirksam.

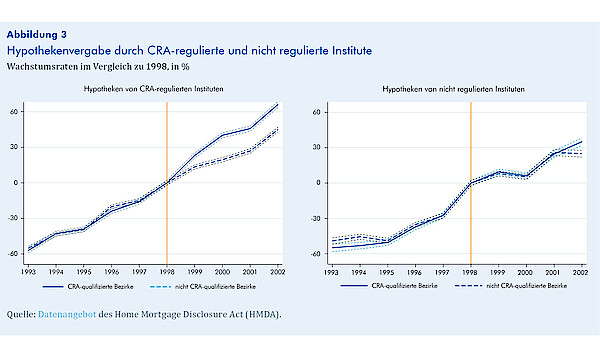

Erst in den 1990er Jahren wurde der CRA glaubhaft durchgesetzt. Die Novellierung im Jahr 1995 legte objektive Kriterien fest, anhand derer die Einhaltung des CRA durch die Banken bewertet werden konnte. Darüber hinaus war es der Regulierungsbehörde nun erstmals möglich, eine Nichteinhaltung zu ahnden: Sie konnte regelverletzenden Banken die Genehmigung für eine Expansion oder einen Zusammenschluss verweigern. In der Folge sanken die CRA-Bewertungen ab 1995 insgesamt deutlich (vgl. Abbildung 1). Rund 15% der Banken mussten zwischen 1995 und 2000 eine Herabstufung ihres CRA-Ratings hinnehmen. Dies war ein glaubhaftes Signal an die Banken, dass die Regulierungsbehörde gewillt war, die neuen Standards durchzusetzen.

Wie der Effekt einer geänderten Wohnungspolitik gemessen werden kann

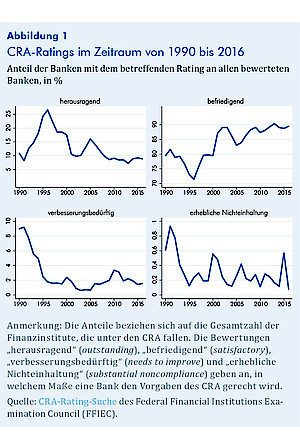

Um den Effekt der geänderten Wohnungspolitik auf den Umfang der Hypothekenvergabe zu identifizieren, machen sich die Autoren drei wichtige institutionelle Merkmale des CRA zunutze. Erstens stellt die 1995 eingeführte und 1998 vollständig wirksam gewordene Novellierung eine von außen vorgegebene Veränderung im Zeitverlauf dar. Sollte die Novelle Wirkung gezeigt haben, so müsste sich dies in einer höheren Zahl vergebener Hypotheken ab dem Jahr 1998 wiederspiegeln. Zweitens definiert der CRA statistische Zählbezirke mit einem mittleren Familieneinkommen von weniger als 80% des mittleren Familieneinkommens ihres jeweiligen Referenzbezirks (Metropolitan Statistical Area, MSA)2 als CRA-qualifiziert. Das ermöglicht den Vergleich zwischen statistischen Zählbezirken mit ähnlichem mittleren Familieneinkommen in unterschiedlichen MSA desselben Bundesstaats. Diese Situation ist in Abbildung 2 dargestellt. C1 und C2 sind zwei statistische Zählbezirke mit ähnlichem mittleren Familieneinkommen, aber nur C1, in grün dargestellt, ist CRA-qualifiziert, da C1 sich in MSA1 befindet, wo das mittlere Familieneinkommen höher liegt als in MSA2. In einer Gruppe von Zählbezirken ähnlichen Familieneinkommens (C1, C2) sollte sich die gestiegene Hypothekenvergabe infolge der CRA-Novelle also nur in den CRA-qualifizierten Bezirken (C1) zeigen. Drittens schließlich unterliegen nur Finanzinstitutionen mit staatlicher Einlagensicherung dem CRA (im Folgenden als CRA-reguliert bezeichnet), während das Gesetz auf Genossenschaftsbanken und unabhängige Hypothekenfinanzierer nicht anwendbar ist. Die nicht regulierten Institute sollten daher bei der Hypothekenvergabe keine Unterschiede zwischen CRA-qualifizierten und nicht qualifizierten Zählbezirken machen (wenn diese Bezirke, wie C1 und C2, sich ansonsten ökonomisch ähnlich sind).

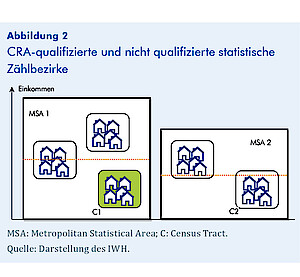

Die CRA-Novelle bewirkte einen Anstieg der Hypothekenvergabe

Tatsächlich bestätigen die Daten die vermuteten Effekte der Gesetzesnovelle. Aus Abbildung 3 wird ersichtlich, dass die regulierten Banken, nachdem 1998 die Regelungen des CRA stärker durchgesetzt wurden, ihre Kreditvergabe an CRA-qualifizierte statistische Zählbezirke beschleunigten, während ihre Hypothekenvergabe in nicht vom CRA abgedeckten Zählbezirken weiter dem vor 1998 zu beobachtenden Trend folgte. Im Gegensatz dazu weisen Finanzinstitutionen, die dem CRA nicht unterliegen, keine Unterschiede in der Wachstumsrate ihrer Hypothekenvergabe zwischen CRA-qualifizierten und nicht qualifizierten statistischen Zählbezirken auf, weder vor noch nach 1998.

Die statistischen Schätzungen zeigen, dass das prozentuale jährliche Wachstum der Hypothekenvergabe durch CRA-regulierte Institutionen in CRA-qualifizierten statistischen Zählbezirken im Zeitraum von 1998 bis 2002 circa 4,8 bis 5,7 Prozentpunkte höher lag als das Wachstum der Hypothekenvergabe durch dieselben Institutionen an eine entsprechende Kontrollgruppe nicht CRA-qualifizierter statistischer Zählbezirke. Für die Differenz ist vor allem ein zahlenmäßiger Anstieg der Hypotheken verantwortlich, nicht ein Anstieg ihres Umfangs.