Konjunktur aktuell: Aufschwung in Deutschland setzt sich trotz nachlassender Impulse aus dem Ausland fort

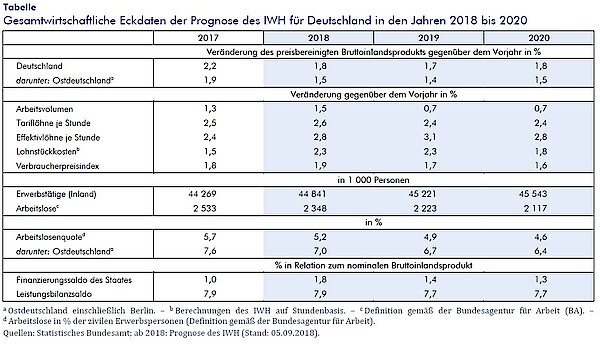

Im Herbst 2018 ist die Weltkonjunktur weiterhin recht kräftig. Allerdings haben die regionalen Differenzen seit Jahresbeginn zugenommen. Während der Aufschwung in den USA auch wegen des starken Impulses durch die dortige Steuerreform noch einmal an Kraft gewonnen hat, ist die Konjunktur im Euroraum etwas schwächer geworden. Der Welthandel hat seit Jahresbeginn kaum noch zugelegt. Eine Ursache dieser Stagnation ist die Verschlechterung der handelspolitischen Rahmenbedingungen. Die Handelskonflikte sind allerdings nur einer von mehreren Risikofaktoren für die deutsche Konjunktur. Hinzu kommen die Möglichkeit eines ungeordneten Austritts Großbritanniens aus der EU im Frühjahr 2019 sowie ein weiterer Verlust an Vertrauen der Finanzmärkte in die Solvenz des italienischen Staates, falls die Regierung Italiens ihre finanzpolitischen Vorhaben in großem Stil umsetzt. Die deutsche Wirtschaft ist seit fünf Jahren im Aufschwung. Wichtige Treiber sind die außerordentlich günstigen Finanzierungsbedingungen und eine starke Expansion der Beschäftigung. Zuletzt hat die Nachfrage aus dem Ausland allerdings an Schwung verloren. Dabei spielt auch die Verteuerung deutscher Produkte aufgrund der Aufwertung des Euro seit dem Frühjahr 2017 eine Rolle. Die in diesem Jahr und besonders im Jahr 2019 expansiv ausgerichtete Finanzpolitik verschafft der Konjunktur Rückenwind, aber hohe Kapazitätsauslastungen und Engpässe beim Beschäftigungsaufbau dürften eine weitere kräftige Expansion behindern. Das reale Bruttoinlandsprodukt liegt nach vorliegender Prognose im Jahr 2018 um 1,8% höher als im Vorjahr, im Jahr 2019 beträgt die Rate 1,7%. Die ostdeutsche Wirtschaft expandiert in diesem Jahr um 1,5% und im Jahr 2019 um 1,4%.

06. September 2018

Contents

Page 1

WeltwirtschaftPage 2

Deutsche Konjunktur All on one pageEine weitere Ursache der Stagnation im Welthandel ist die Verschlechterung der handelspolitischen Rahmenbedingungen. Im Lauf dieses Jahres wurde von der US-Regierung eine Reihe von protektionistischen Maßnahmen ergriffen, und China, die Europäische Union (EU) sowie einige andere Länder reagierten mit Vergeltungszöllen auf US-Produkte. Zudem verhängte die US-Regierung in Verbindung mit der Aufkündigung des Atomabkommens im Mai Sanktionen gegenüber dem Iran. Es wird vielfach damit gerechnet, dass deshalb künftig deutlich weniger iranisches Erdöl auf den Weltmarkt kommt . Darin dürfte, neben dem Rückgang des Ölangebots aus Venezuela, die wesentliche Ursache dafür liegen, dass der Erdölpreis im Jahresverlauf stark gestiegen ist. Er ist mit etwa 75 US-Dollar (Brent) im August um etwa 45% höher als vor einem Jahr.

Aufgrund der kräftigen Konjunktur in den USA haben die Finanzmärkte ihre Annahmen über die dortige künftige Zinsentwicklung im Lauf der ersten Jahreshälfte 2018 nach oben korrigiert, und auch die langfristigen Zinsen sind deutlich gestiegen, für zehnjährige US-Staatstitel um einen halben Prozentpunkt auf etwa 3%. Mit der Attraktivität der USA als Anlagestandort hat der Dollar seit April besonders gegenüber einigen Währungen von Schwellenländern wie Brasilien und Südafrika deutlich aufgewertet. Finanzinvestoren verlangen von dieser Ländergruppe deutlich höhere Renditen, und die Finanzierungskosten sind entsprechend gestiegen. Regelrechte Währungskrisen sind in Argentinien (wo die Regierung Liquiditätshilfen vom Internationalen Währungsfonds in Anspruch nehmen musste) und in der Türkei ausgebrochen. Die Zentralbanken sahen sich jeweils zu drastischen Leitzinsanhebungen gezwungen (in der Türkei im Juni von 7,25% auf 16,25%, in Argentinien von 27,25% im Frühjahr auf 60% Ende August), ohne dass die Krisen bisher nachhaltig eingedämmt werden konnten. Auch Renditen für Staatstitel Italiens sind deutlich gestiegen, im Mai und im Juni von 1,7% auf über 3% und im August auf 3,5%. Vor dem Hintergrund der hohen Staatsschuld des Landes von über 130% relativ zum Bruttoinlandsprodukt und eines Potenzialwachstums, das nur knapp über null liegt, haben die Ausgabenpläne der neuen italienischen Regierung die Risikoprämien für italienische Staatstitel deutlich steigen lassen.

Gegenüber dem Euro und auch real effektiv hat der Dollar seit April etwa 5% an Wert gewonnen. Bemerkenswert ist, dass der im Allgemeinen wenig schwankende Dollarwert des chinesischen Renminbi in diesem Zeitraum um etwa 9% gefallen ist. Sorgen um die Auswirkungen des Handelskonflikts zwischen den USA und China für die chinesische Exportwirtschaft haben auch zu deutlichen Kursverlusten an den chinesischen Aktienmärkten geführt. Die chinesische Wirtschaftspolitik scheint auf die Verschlechterung der Rahmenbedingungen mit einem behutsamen Kurswechsel zu reagieren. Stand bis zum Frühjahr die Eindämmung des überbordenden Kreditwachstums im Vordergrund, wird das Finanzsystem nun mit zusätzlicher Liquidität versorgt, und es ist von zusätzlichen Ausgabenprogrammen die Rede. Weltweit geht aber wegen der Steuerreform in den USA von der Finanzpolitik ein deutlich expansiver Impuls in diesem und im nächsten Jahr aus. Expansiv ist die Finanzpolitik zudem, wenngleich in deutlich geringerem Umfang, in einigen Euroraumländern. Im Jahr 2018 sind dies vor allem Spanien und die Niederlande, im kommenden Jahr ist es Deutschland.

Für den Rest des Jahres 2018 und für das kommende Jahr sind vonseiten der Geld- und Finanzpolitik die Voraussetzungen für eine recht kräftige Konjunktur in den fortgeschrittenen Volkswirtschaften gegeben. In den USA dürfte sich der starke Aufschwung fortsetzen, im Euroraum ist die Dynamik aber nicht mehr so kräftig wie im Vorjahr, denn der Außenhandel dürfte seinen im ersten Halbjahr verlorenen Schwung nicht vollständig zurückgewinnen. Zwar haben die Handelskonflikte mit der Übereinkunft zwischen der EU und den USA im Juli und derjenigen zwischen den USA und Mexiko im August zumindest vorübergehend an Schärfe verloren. Sie sind aber keineswegs beigelegt und dürften den Welthandel in diesem und im kommenden Jahr spürbar belasten. Auch dürfte die Nachfrage vonseiten der Schwellenländer unter der Verschlechterung der dortigen Finanzierungsbedingungen leiden. Alles in allem expandiert die Weltproduktion nach vorliegender Prognose im Jahr 2018 um 3,2%, im Jahr 2019 um 3,1% und im Jahr 2020 um 2,9% (vgl. Tabelle A1) , im Euroraum schwächt sich die Expansion von 2,0% im Jahr 2018 auf 1,7% im Jahr 2019 und 1,6% im Jahr darauf ab (vgl. Tabelle A2).

Die Risiken für dieses Konjunkturbild sind allerdings erheblich. Zum einen droht nach wie vor eine Zuspitzung der Handelskonflikte. So könnte eine Spirale protektionistischer Maßnahmen zwischen den USA und China dem Welthandelssystem insgesamt und damit auch der deutschen Exportwirtschaft Schaden zufügen. Außerdem ist nicht ausgeschlossen, dass es aufgrund der Währungskrisen Argentiniens und der Türkei zu einem allgemeinen Vertrauensverlust gegenüber weiteren großen Schwellenländern kommt und sich deshalb die Finanzierungsbedingungen dort deutlich stärker verschlechtern als hier unterstellt. Zwei weitere Risiken sind europaspezifisch: Ein ungeordneter Austritt Großbritanniens aus der EU im Frühjahr 2019 sowie eine Neuauflage der europäischen Schuldenkrise, falls die Regierung Italiens ihre finanzpolitischen Vorhaben in großem Stil umsetzt und dabei weiter Vertrauen der Finanzmärkte in die Solvenz des italienischen Staates verspielt.

Der starke Ölpreisanstieg hat im Sommer die Verbraucherpreise in den größeren fortgeschrittenen Volkswirtschaften steigen lassen. Die um die Energiepreiskomponente bereinigte so genannte Kernrate ist im Euroraum aber in etwa konstant geblieben (1,3% im August). Dagegen ist die Kernrate in den USA entsprechend der dort starken Konjunktur im Jahresverlauf 2018 deutlich auf 1,9% gestiegen. Die US-Notenbank ist mit der Straffung ihrer Geldpolitik aber auch schon weit vorangekommen. Für September ist die dritte Zinserhöhung im Jahr 2018 auf dann 2 bis 2,25% zu erwarten. Der Leitzins im Euroraum liegt dagegen gegenwärtig weiterhin bei 0%. Zwar beabsichtigt die Europäische Zentralbank (EZB), Ende 2018 ihre Nettokäufe von Wertpapieren einzustellen. Der Leitzins dürfte aber erst in der zweiten Jahreshälfte 2019 auf einen positiven Wert gesetzt werden (vgl. Kasten K1).