Konjunktur aktuell: Deutscher Aufschwung schwächt sich ab

Die jüngste Zuspitzung des von der US-Regierung entfachten handelspolitischen Streits bedeutet ein erhebliches Risiko für Welthandel und internationale Konjunktur. Dennoch sind die weltwirtschaftlichen Aussichten weiter recht günstig. Insbesondere für die USA ist wegen der massiven finanzpolitischen Impulse mit kräftigen Zuwachsraten zu rechnen. Allerdings hat sich die Konjunktur im Euroraum seit Jahresanfang deutlich abgeschwächt, und seit Mai dürften Sorgen um den finanzpolitischen Kurs der neuen Regierung in Italien die wirtschaftlichen Erwartungen in Europa zusätzlich drücken.

15. June 2018

Internationale Konjunktur: USA im Aufwind, Euroraum schwächer

Für das Sommerhalbjahr 2018 zeichnet sich eine regionale Differenzierung des weltwirtschaftlichen Aufschwungs ab. Weniger günstig als zuvor stellt sich die gesamtwirtschaftliche Lage insbesondere im Euroraum dar. Auch sind hier die konjunkturellen Aussichten unsicherer geworden, nachdem an den Finanzmärkten Zweifel an der Stabilität des italienischen Staatshaushalts aufgekommen sind. Die Konjunktur in den USA ist dagegen kräftig, und die chinesische Wirtschaft expandiert weiter stetig.

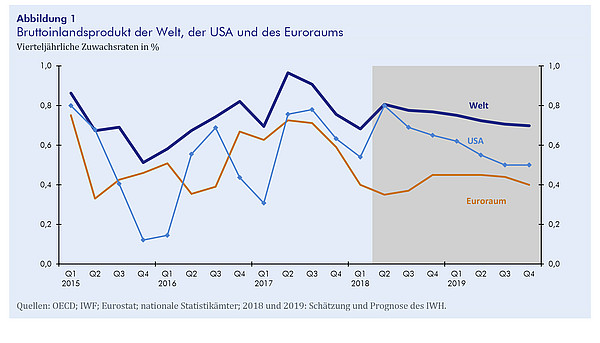

Im ersten Quartal hat sich der Aufschwung allerdings fast überall verlangsamt (vgl. Abbildung 1), auch wenn die Weltwirtschaft insgesamt immer noch etwas schneller als im Schnitt der vergangenen 20 Jahre expandierte: In den USA weiteten die privaten Haushalte ihre Ausgaben gemächlicher aus als zuvor, die japanische Konjunktur wurde durch eine Verschärfung der Konditionen für Baukredite gebremst, und die Verlangsamung der Expansion in China liegt im Trend der vergangenen Jahre. Im Euroraum ließ die zuvor recht starke Dynamik der Investitionen in Frankreich und Italien nach, vor allem sanken aber in den meisten großen Mitgliedstaaten die Exporte. Hier schlug sich wohl auch die Aufwertung des Euro (seit Frühjahr 2017 um real effektiv etwa 5%) nieder. Der Welthandel expandierte zu Jahresanfang noch einmal sehr kräftig, hat in den Folgemonaten aber nachgelassen. Verbraucherpreise und Löhne steigen in den großen Volkswirtschaften weiter nur moderat, obwohl die Arbeitslosigkeit insbesondere in den USA, Japan und Deutschland von sehr niedrigem Niveau aus noch einmal gesunken ist.

Die Rohstoff- und Finanzmärkte stehen derzeit stark unter dem Einfluss politisch gesetzter Rahmenbedingungen. So ist der sehr deutliche Anstieg des Ölpreises (um etwa 50% gegenüber dem Vorjahreszeitraum auf 77 US-Dollar Anfang Juni) nicht nur auf die Begrenzung der Fördermengen durch die OPEC und Förderausfälle in Venezuela, sondern auch auf die Wiederaufnahme der US-Sanktionen gegenüber dem Rohölexporteur Iran zurückzuführen. Auch das Geschehen auf den Finanzmärkten steht deutlich unter dem Eindruck wirtschaftspolitischer Entscheidungen: Seit Ende 2017 sind die US-Kapitalmarktzinsen kräftig gestiegen (für Staatstitel mit zehnjähriger Laufzeit von 2,4% im Dezember auf knapp 3% Anfang Juni), denn es wird für die USA mit einer höheren Inflation und rascheren Zinserhöhungen der Notenbank gerechnet. Hintergrund ist der um die Jahreswende eingeschlagene sehr expansive finanzpolitische Kurs. Er wird mit einem Impuls in der Größenordnung von je einem Prozent relativ zum Bruttoinlandsprodukt in diesem und im kommenden Jahr ausgesprochen prozyklisch wirken. Die höheren US-Zinsen haben den Dollar jüngst wieder aufwerten lassen: Gegenüber dem Euro hat er um 7% zugelegt und damit ein reichliches Drittel des Wertverlusts aus dem Jahr 2017 wettgemacht. Die Verteuerung von internationalem Kapital trifft eine Reihe von Schwellenländern; vor allem die Währungen der vom Zufluss ausländischen Kapitals besonders abhängigen Volkswirtschaften Türkei und Argentinien verzeichnetenstarke Wertverluste, und die Zentralbanken beider Länder sahen sich zu drastischen Leitzinsanhebungen gezwungen. Zudem sind ab Mitte Mai die Risikoprämien für italienische Staatstitel stark gestiegen, bei zehnjähriger Laufzeit gegenüber Bundesanleihen auf etwa 2 ½ Prozentpunkte. Der Grund dafür sind die Ausgabenpläne der neuen italienischen Regierung. Global kann aber nicht von verunsicherten Finanzmärkten gesprochen werden. So sind die impliziten Volatilitäten von Aktienindizes zwar gegenüber dem vergangenen Jahr gestiegen, aus längerfristiger Perspektive aber nicht hoch. Die Aktienkurse tendieren seit einem Rückgang Anfang Februar uneinheitlich und im Schnitt seitwärts.

Expansive fiskalische Impulse kommen nicht nur aus den USA, sondern auch, wenngleich in deutlich geringerem Umfang, aus einigen Euroraumländern. Im Jahr 2018 sind dies vor allem Spanien und die Niederlande, im kommenden Jahr ist es Deutschland. Leicht restriktiv ausgerichtet ist allerdings die Politik in Großbritannien und wohl auch in Japan. Die Notenbanken der großen fortgeschrittenen Volkswirtschaften führen den Expansionsgrad ihrer Geldpolitik weiter zurück. In den USA dürfte der Leitzins bis Ende dieses Jahres auf 2% bis 2,25% angehoben werden. Der Umfang von Wertpapierkäufen durch die japanische Notenbank verringert sich weiter, und im Euroraum dürften die Nettokäufe Ende 2018 wohl ganz eingestellt werden.

Die konjunkturellen Aussichten für den Rest des laufenden Jahres und für das Jahr 2019 sind insgesamt immer noch recht günstig, auch wenn der höhere Ölpreis in den meisten fortgeschrittenen Volkswirtschaften Realeinkommen etwas dämpfen und Produktionskosten erhöhen wird. Für die USA ist schon wegen der massiven finanzpolitischen Impulse der Steuerreform mit kräftigen Zuwachsraten zu rechnen. Das gilt besonders für die Unternehmensinvestitionen, weil diese durch die Möglichkeit der Sofortabschreibung vorübergehend stark an Attraktivität gewinnen. Für China deuten dort wichtige Indikatoren wie der Elektrizitätsverbrauch und die Dynamik der Importe darauf hin, dass die Konjunktur nach wie vor robust ist. Die Wirtschaftspolitik kann es sich vor diesem Hintergrund leisten, die in den vergangenen Jahren überaus hohe Kreditdynamik durch strengere Vergabekriterien abzubremsen. Auch deshalb wird sich der im Jahr 2017 unterbrochene Trend der allmählichen Wachstumsverlangsamung in China in diesem und im nächsten Jahr wieder fortsetzen.

Im Euroraum haben die Stimmungsindikatoren im Frühjahr besonders stark nachgelassen, sie waren zuvor aber auch besonders gut. Die Konjunktur wird nach wie vor von verschiedenen Seiten gestützt: Die Kreditzinsen sind weiter ausgesprochen niedrig, die Finanzpolitik wird dieses Jahr noch etwas expansiver, und die Beschäftigung steigt seit längerem deutlich. Auch werden die Exporteure wohl davon profitieren, dass der Außenwert des Euro jüngst wieder etwas gefallen ist. Allerdings dürften Sorgen um den finanzpolitischen Kurs der neuen Regierung in Italien die wirtschaftlichen Erwartungen im Euroraum spürbar drücken. Alles in allem ist damit zu rechnen, dass die Wirtschaft im Euroraum in den kommenden Quartalen in etwa so stark wie das Produktionspotenzial und damit deutlich langsamer als zuvor zunehmen wird (vgl. Tabelle A2). Die Weltproduktion insgesamt expandiert nach vorliegender Prognose im Jahr 2018 mit 3,2% und im Jahr 2019 um 3,1%. (vgl. Tabelle A1).

Die konjunkturellen Risiken sind in den vergangenen Monaten beträchtlich gestiegen. Das liegt zum einen an der protektionistischen Handelspolitik der USA. Dort will man nun untersuchen, ob die hohen Kraftfahrzeugimporte für das Land ein Sicherheitsrisiko darstellen, das handelspolitisch einzudämmen wäre. Auch hat die US-Regierung im Mai entschieden, die im März beschlossenen Zölle auf Stahl und Aluminium auch auf Importe aus Kanada, Mexiko und der Europäischen Union anzuwenden. Die vorliegende Prognose berücksichtigt diese und andere Belastungen des handelspolitischen Klimas durch eine deutlich verlangsamte Expansion des Welthandels ab Sommer 2018. Falls es zu einer Spirale protektionistischer Maßnahmen zwischen den großen Volkswirtschaften kommt, könnten der Handel und auch die globale Produktion deutlich stärker in Mitleidenschaft gezogen werden.

Ein Risiko speziell für die Konjunktur im Euroraum ist der Verlust an Vertrauen der Finanzmärkte in die Stabilität des italienischen Staatshaushalts. Die Renditen für italienische Staatstitel sind deutlich gestiegen, für zehnjährige Titel um mehr als einen Prozentpunt auf 2,9% (Anfang Juni). Ursache ist die zu erwartende Wende inder Wirtschaftspolitik infolge der Parlamentswahlen im März 2018, denn die Wahlsieger sind mit der Lega und dem Movimento 5 Stelle Parteien, die der Gemeinschaftswährung und vor allem der europäischen Stabilitätspolitik kritisch gegenüberstehen. Deutlich im Widerspruch zum Stabilitäts- und Wachstumspakt steht der im Koalitionsvertrag der beiden Parteien vereinbarte sehr expansive finanzpolitische Kurs. Italien wird sich das Vertrauen der Finanzmärkte wohl nur dann erhalten können, wenn seine Haushaltsführung von der Kommission und den EU-Partnerländern gutgeheißen wird. Nur dann dürfte die Europäische Zentralbank (EZB) auch notfalls an den Finanzmärkten intervenieren. Käme es zu einem offenen Bruch zwischen Italien und den Institutionen der EU, wäre eine Finanzkrise schon wegen der Verwundbarkeit des italienischen Bankensektors schnell unausweichlich. Damit wäre dann auch der Aufschwung im Euroraum beendet.

Schwächeres Exportgeschäft dämpft Aufschwung in Deutschland

Der Aufschwung in Deutschland ist in der ersten Jahreshälfte 2018 ins Stocken geraten. Ausschlaggebend ist eine Abschwächung der Ausfuhren. Ein Grund für die gegenwärtige Exportflaute ist die Euroaufwertung im Laufe des vergangenen Jahres, welche die preisliche Wettbewerbsfähigkeit der deutschen Wirtschaft ein Stück weit beeinträchtigt. Die Gemeinschaftswährung war Anfang des Jahres gegenüber dem US-Dollar um immerhin 14% höher bewertet als ein Jahr zuvor, und wohl auch deshalb haben die Unternehmen schon damals begonnen, ihre Erwartungen zurückzustufen. Darüber hinaus haben sich im ersten Halbjahr 2018 die Perspektiven für den Außenhandel im Zusammenhang mit der protektionistischen Politik der USA eingetrübt. Kein wesentlicher Grund für die Expansionsabschwächung dürfte dagegen die im Februar und März besonders starke Grippewelle gewesen sein, denn binnenwirtschaftlich hat der Aufschwung im ersten Quartal nicht an Schwung verloren. So haben die privaten Investitionen sogar recht kräftig zugelegt. Wichtige Gründe für den Aufschwung gelten schließlich nach wie vor: Die Finanzierungskosten für den Häuserbau oder gewerbliche Investitionen bleiben ausgesprochen gering, die Beschäftigung expandiert weiter kräftig, und die Arbeitslosenquote ist auf dem niedrigsten Niveau seit der deutschen Vereinigung. Die Bruttolöhne und -gehälter steigen auch je Beschäftigten und in realer Rechnung trotz höherer Energiepreise deutlich. Allerdings dürften die gestiegenen Risiken für die Exporteure und auch die wegen der Euroaufwertung im Jahr 2017 gesunkenen Gewinnmargen die Investitionsbereitschaft der Unternehmen dämpfen. Alles in allem dürfte die Produktion im Prognosezeitraum nur wenig schneller zunehmen als das Produktionspotenzial. Der Aufschwung setzt sich damit nur noch deutlich abgeschwächt fort.

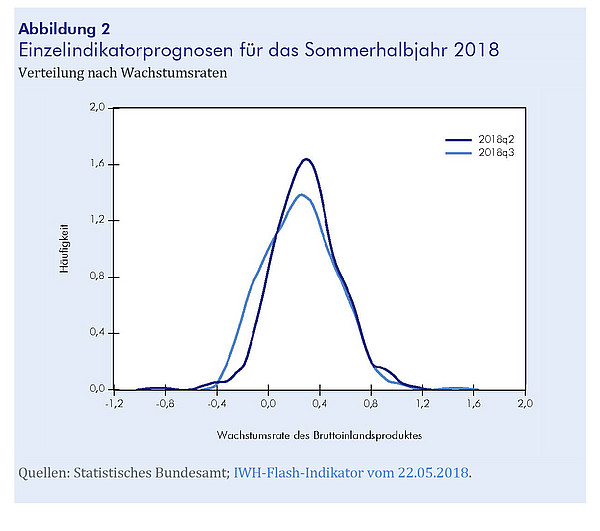

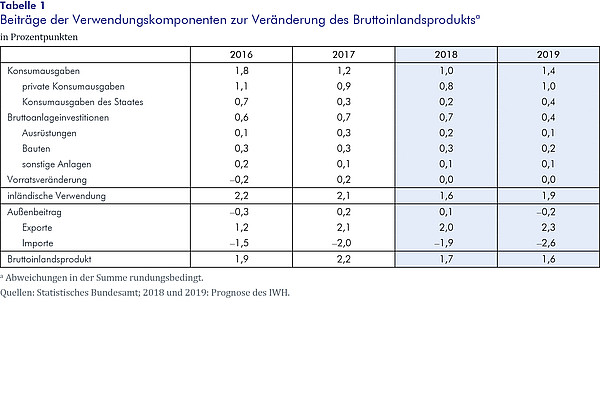

Der IWH-Flash-Indikator signalisiert, dass die Produktion im Sommerhalbjahr lediglich in etwa so schnell wie im ersten Quartal expandieren wird (vgl. Abbildung 2). Wichtige Frühindikatoren, welche der IWH-Flash-Indikator berücksichtigt, wie die ifo Geschäftserwartungen oder die Auftragseingänge im Verarbeitenden Gewerbe, haben zuletzt weiter nachgegeben. Die Exporte dürften ab dem Sommer zwar wieder zulegen, aber deutlich schwächer als im Vorjahr. Die Einfuhren profitieren zunächst von der noch recht hohen Investitionsdynamik, im nächsten Jahr wird sich aber auch ihr Tempo aufgrund einer nachlassenden Dynamik der Binnennachfrage verlangsamen. Die Terms of Trade dürften sich im Jahr 2018 aufgrund der zuletzt stark gestiegenen Preise für Energieträger verschlechtern. Auch wegen des Kostenanstiegs bei den Energieimporten aufgrund des stark gestiegenen Ölpreises verringert sich der Leistungsbilanzüberschuss im Prognosezeitraum (vgl. Tabelle in der Zusammenfassung). Die inländische Verwendung dürfte weiter deutlich zulegen, ihr Beitrag zur gesamtwirtschaftlichen Expansion fällt aber geringer aus als im Jahr 2017 (vgl. Tabelle 1). So werden die schwächeren Exportgeschäfte die Unternehmen veranlassen, ihre Ausrüstungsinvestitionen nicht mehr so kräftig auszuweiten, auch wenn die Kapazitätsauslastung insbesondere in den Bereichen Investitions- und Vorleistungsgüter nach wie vor hoch ist. Wohnungs- und Wirtschaftsbau profitieren in besonderem Maß von den sehr günstigen Finanzierungskosten, denn hier handelt es sich typischerweise um langfristige Investitionsprojekte. Auch der private Konsum dürfte im Prognoseverlauf weiter kräftig expandieren, vor allem, weil die Beschäftigung deutlich zunimmt. Zwar absorbieren die steigenden Verbraucherpreise einen Teil der Kaufkraft, dafür dürften aber die Bruttolöhne und -gehälter je Beschäftigten im Jahr 2018 noch etwas kräftiger steigen als zuvor, denn die hohe Arbeitsnachfrage treibt die Löhne weiter nach oben.

So zeichnet sich mit den jüngsten Tariflohnabschlüssen in der Metall- und Elektroindustrie, im Öffentlichen Dienst von Bund und Gemeinden und im Bauhauptgewerbe für 2018 ein Tariflohnanstieg ab, der den im Vorjahr deutlich übertrifft.

Risiken für die deutsche Konjunktur ergeben sich aus den schon angesprochenen handelspolitischen Auseinandersetzungen zwischen den USA und ihren wichtigsten Handelspartnern. Von einer weiteren Zuspitzung wäre die deutsche Wirtschaft wohl besonders betroffen. So träfen die angedrohten protektionistischen Maßnahmen der USA gegen Kfz-Importe gerade die deutsche Automobilindustrie. Es gilt aber auch ganz allgemein, dass die deutsche Wirtschaft wegen ihrer starken Exportorientierung unter einer deutlichen Verschlechterung der Rahmenbedingungen für den Welthandel besonders leiden würde.

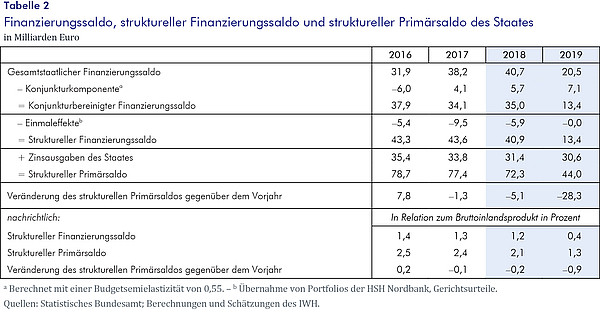

Im Jahr 2017 belief sich der Überschuss der öffentlichen Haushalte auf gut 38 Mrd. Euro bzw. 1,2% in Relation zum Bruttoinlandsprodukt. Damit hat sich der gesamtstaatliche Finanzierungssaldo das vierte Jahr in Folge erhöht. Im laufenden Jahr wird der Haushaltsüberschuss kaum weiter steigen. Zum einen schwächt sich die Konjunktur spürbar ab, zum anderen dämpfen Entlastungen bei Steuern und Sozialbeiträgen den Zuwachs der öffentlichen Einnahmen. Im kommenden Jahr dürfte sich der Haushaltsüberschuss mit der zunehmend expansiv ausgerichteten Finanzpolitik auf 0,6% in Relation zum Bruttoinlandsprodukt verringern. Der strukturelle Finanzierungssaldo verringert sich, ausgehend von 1,3% in Relation zum Bruttoinlandspro-dukt im Jahr 2017, auf 0,4% im Jahr 2019 (vgl. Tabelle 2).

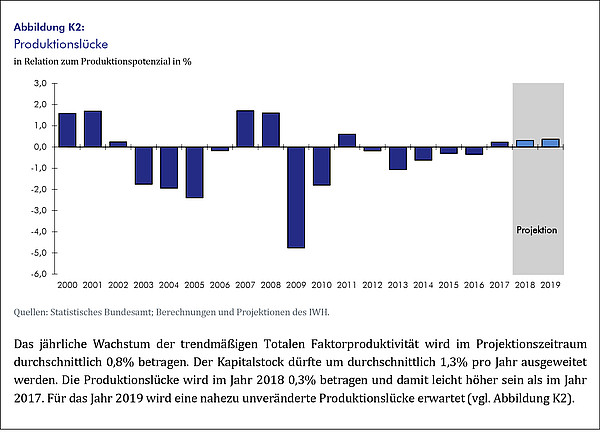

Alles in allem dürfte das reale Bruttoinlandsprodukt im Jahr 2018 um 1,7% höher liegen als im Jahr 2017. Diese Rate entspricht zwar in etwa dem Potenzialwachstum der deutschen Wirtschaft, im Jahresverlauf nimmt die Produktion aber langsamer zu als die Produktionskapazitäten. Im Jahr 2019 beträgt der Zuwachs 1,6%. Insgesamt nimmt die Überauslastung im Prognosezeitraum kaum noch zu (vgl. Kasten 2).

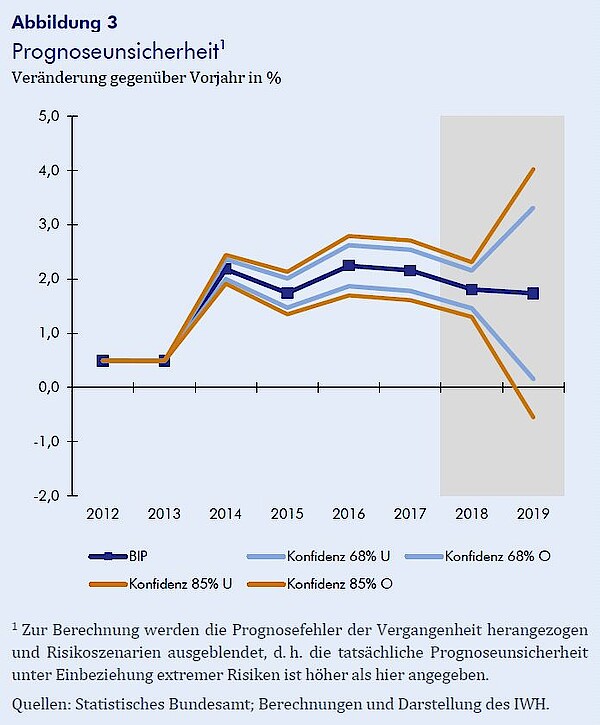

Das IWH ging im März 2018 für das laufende Jahr von einer Zunahme des Bruttoinlandsprodukts im Jahr 2018 um 2,2% und für das Jahr 2019 um 1,6% aus. Die Abwärtskorrektur um einen halben Prozentpunkt für das Jahr 2018 ist zum Teil dem schwachen ersten Quartal, zum Teil aber auch der vorsichtigeren Prognose der Folgequartale aufgrund schwächerer Früh-indikatoren und der Eintrübung der außenwirtschaftlichen Aussichten zuzurechnen. Für das Jahr 2018 reicht das 68%-Prognoseintervall für den Zuwachs des Bruttoinlandsproduktes von 1,1% bis 2,4%, für das Jahr 2019 von -0,1% bis 3,3% (vgl. Abbildung 3).

Der Arbeitsmarkt entwickelt sich weiter ausgesprochen positiv. Die Zahl der Erwerbstätigen nahm im ersten Quartal 2018 um 196 000 Personen zu. Dies war der höchste Zuwachs seit der schweren Krise im Jahr 2009. Getragen wurde der Beschäftigungsaufbau erneut von der sozialversicherungspflichtigen Beschäftigung. Die Zahl der ausschließlich geringfügig Beschäftigten ging weiter zurück, während die geringfügig Beschäftigten im Nebenjob deutlich zunahmen. Auch die Zahl der Selbstständigen ging weiter zurück.

Die registrierte Arbeitslosigkeit nahm im ersten Quartal 2017 um 69 000 Personen gegenüber dem Vorquartal ab. Der Rückgang war allerdings erneut deutlich geringer als der Beschäftigungsaufbau. Dies ist zum einen dadurch bedingt, dass infolge der hohen Nettozuwanderung das Erwerbspersonenpotenzial weiter gestiegen ist. Zum anderen hat die Erwerbsbeteiligung vor allem von Frauen und älteren Personen weiter zugenommen. Die insgesamt sehr positive Entwicklung auf dem Arbeitsmarkt hat sich bis zuletzt fortgesetzt. So stieg saisonbereinigt die Erwerbstätigkeit im April 2018 erneut kräftig, und die Arbeitslosigkeit ging weiter zurück.

Die Beschäftigung dürfte weiter zunehmen. Dafür spricht die weitere Zunahme der offenen Stellen, deren Bestand ausgesprochen hoch ist. Auch das ifo Beschäftigungsbarometer weist wieder nach oben. Die Komponente Erwerbstätigkeit des IAB-Arbeitsmarktbarometers zeigt einen weiteren – wenn auch nicht mehr so kräftigen – Anstieg der Erwerbstätigkeit an. Eine wichtige Rolle für den anhaltend kräftigen Beschäftigungsaufbau spielt auch die zuwanderungsbedingte Ausweitung des Arbeitsangebots.2 Insgesamt wird die Zahl der Erwerbstätigen im Jahr 2018 wohl um 1,2% und im Folgejahr um 0,7% zunehmen. Die Arbeitslosigkeit dürfte auch im Verlauf des Jahres 2018 weiter sinken. Zwar wird die Zahl der arbeitslos registrierten Personen im Kontext von Fluchtmigration zunehmen.3 Allerdings wird dies durch den anhaltend starken Rückgang der einheimischen Arbeitslosen mehr als kompensiert. Die Arbeitslosenquote wird im Jahr 2018 bei 5,2% und im Jahr 2019 bei 5,0% liegen. Das Erwerbspersonenpotenzial wird im Prognosezeitraum weiter zunehmen. Freilich dürfte der Zuwachs nur noch halb so hoch sein wie im Jahr 2018.

Hierbei muss beachtet werden, dass sowohl die registrierte Arbeitslosigkeit als auch die Erwerbstätigkeit maßgeblich von arbeitsmarktpolitischen Maßnahmen beeinflusst werden. Sollten Asylbewerber noch stärker als bisher durch derartige Maßnahmen gefördert werden, wird der Rückgang der Arbeitslosigkeit noch kräftiger ausfallen, da Personen in arbeitsmarktpolitischen Maßnahmen nicht zu den registrierten Arbeitslosen zählen. Zudem zählen Teilnehmer in einigen Maßnahmen wie beispielsweise Ein-Euro-Jobs als Erwerbstätige, sodass derartige Maßnahmen auch die Zahl der Erwerbstätigen beeinflussen.

Die ostdeutsche Wirtschaft hat im Jahr 2017 mit 1,9% etwas langsamer als die gesamtdeutsche Wirtschaft (2,2%) expandiert. Dabei legten die Dienstleistungen sogar ein wenig kräftiger zu als im Westen, das Verarbeitende Gewerbe und der Bau aber deutlich schwächer. Dafür, dass das ostdeutsche Verarbeitende Gewerbe nicht dauerhaft an Boden verliert, spricht, dass die Warenexporte aus dem Osten im Jahr 2017 sogar etwas kräftiger zunahmen als insgesamt. Für eine recht gute Konjunktur in Ostdeutschland im Jahr 2018 spricht, dass die Zahl der sozialversicherungspflichtig Beschäftigten derzeit mit einer Jahresrate von reichlich 2% und damit trotz schlechterer demographischer Bedingungen fast so schnell wie in Westdeutschland expandiert. Die Produktion in Ostdeutschland dürfte in diesem Jahr um 1,7% zunehmen, im Jahr 2019 um 1,5%. Die Arbeitslosenquote sinkt weiter. Sie dürfte im Jahresdurchschnitt 2018 bei 7,0% und im Jahr 2019 bei 6,8% liegen, nach 7,6% im Jahr 2017.