Moral und Aktienerträge: Die Rolle von Dividenden und ethischen Bedenken bei der Bewertung von „Sin Stocks“

Forschungsergebnisse aus den letzten Jahren zeigen: Renditen von so genannten „Sin Stocks“, das heißt Aktien von Unternehmen, die aus Sicht der Investoren moralisch verwerflichen Tätigkeiten nachgehen, sind durchschnittlich höher als Renditen anderer Unternehmen. Aber warum gibt es hier einen Unterschied, und was könnten die Faktoren sein, die diesen Unterschied hervorrufen? Ein neues Arbeitspapier des IWH zeigt theoretisch und datenbasiert, wodurch unterschiedliche Renditen hervorgerufen werden. Dabei werden bisherige Erklärungsversuche, die auf dem so genannten „Boykott-Risiko“ basieren, um neue Ansätze ergänzt. Es werden zunächst in einem theoretischen Rahmen Situationen beschrieben, in denen die Möglichkeit, ethische Ansprüche der Investoren durch höhere Dividendenzahlungen zu ersetzen, sowie die Risikobereitschaft der Investoren die zentrale Rolle für unterschiedliche Renditen spielen. Im zweiten Teil werden diese hypothetischen Szenarien anhand von Daten zu US-Firmen über 50 Jahre getestet. Es zeigt sich, dass insbesondere Investoren, die sehr risikoscheu sind und lieber höhere Dividendenzahlungen von Unternehmen erhalten würden, die ihren ethischen Ansprüchen genügen, für ihr eingegangenes Risiko mittels höherer Erträge kompensiert werden wollen.

31. July 2018

Mit dem aufkeimenden Bewusstsein für nachhaltige Anlagemöglichkeiten hat in den letzten Jahren auch das Interesse an der Bewertung so genannter „Sin Stocks“ (Sünden-Aktien) zugenommen. Als moralisch verwerfliche Aktien oder Sin-Stocks werden Aktien von Firmen bezeichnet, deren Geschäftsaktivitäten nicht im Einklang mit den moralischen Ansprüchen der Investoren stehen. Beispiele hierfür sind Unternehmen, die in der Waffenproduktion oder in der Ölförderung tätig sind oder die Arbeitsstandards nicht einhalten. Bei der Definition kommt es jedoch stark auf die individuelle Präferenz des jeweiligen Investors an.

Verschiedene Studien zeigen, dass es Unterschiede in den Renditen (also der Summe aus Kursgewinnen und Dividendenzahlungen) gibt zwischen solchen Unternehmen, die in den Augen von Investoren moralisch verwerflichen Tätigkeiten nachgehen, und solchen, die unbedenklich erscheinen. Zumeist deuten Befunde darauf hin, dass die Renditen von Sin-Stocks höher sind als Renditen anderer Aktien. Wer also Sin-Stocks über einen bestimmten Zeitraum hält, wird in der Summe aus Kursgewinnen und Dividendenzahlungen eine höhere Rendite erzielen als jemand, der über den gleichen Zeitraum Aktien integrer Unternehmen mit ansonsten vergleichbaren Eigenschaften in seinem Portfolio hat. Und es lässt sich nicht nur ein Unterschied in der Höhe der Renditen feststellen, die Renditen von Sin-Stocks unterliegen auch größeren Schwankungen.

Die Kombination aus überdurchschnittlicher Rendite und hoher Volatilität erinnert an Hightech- oder Schwellenländeraktien. Während dort jedoch die hohen Ertragschancen bei zugleich starken Ertragsschwankungen in der Technologie- oder Entwicklungsdynamik begründet liegen, ist ein solcher realer Zusammenhang bei Sin-Stocks nicht unmittelbar erkennbar. Die genannten Unterschiede zwischen Sin-Stocks und solchen Aktien, die von anderen Unternehmen ausgegeben werden, geben Anlass zu untersuchen, warum sich Investoren mit unterschiedlichen Renditen zufriedengeben. Woher kommt die Prämie auf Sin-Stocks?

Bisherige Forschung hat sich dabei vornehmlich auf einen Wirkungskanal konzentriert: Die Prämie für Sin-Stocks komme dadurch zustande, dass Investoren, die in diese Aktien investieren, dem Risiko ausgesetzt sind, dass andere diese Aktien boykottieren. Dabei wird davon ausgegangen, dass Investoren mit gesellschaftlichem Verantwortungsgefühl nur Dividendenzahlungen von sauberen Aktien akzeptieren und unter keinen Umständen dazu bereit sind, in Sin-Stocks zu investieren. Für dieses Boykott-Risiko müssen die Käufer von Sin-Stocks durch eine höhere Rendite kompensiert werden.

Diese starke Vereinfachung ist jedoch nicht in der Lage, gemischte internationale Beobachtungen zu erklären. Tatsächlich sind in den USA und in Europa Sin-Stocks typischerweise niedriger bewertet als Aktien vergleichbarer Unternehmen in ethisch unbelasteten Geschäftsfeldern und bringen dennoch eine höhere Rendite, da sie überdurchschnittliche Dividenden ausschütten. In anderen Ländern, etwa im asiatisch-pazifischen Raum, ist zu beobachten, dass Sin-Stocks ebenfalls unterbewertet sind, aber keine höhere Rendite abwerfen, das heißt die Dividendenzahlungen die Unterbewertung nicht kompensieren.

Entschädigung für moralische Bedenken, Kompensation für Risiko

In einem aktuellen Arbeitspapier des IWH wird auf einen anderen Wirkungskanal hingewiesen. Es wird gezeigt, dass die unterschiedliche Entwicklung der Renditen von der Bereitschaft der Investoren abhängt, Geld zu akzeptieren, statt den eigenen ethischen Ansprüchen zu genügen. Diese Bereitschaft setzt sich aus zwei Komponenten zusammen: dem Verhältnis zwischen ethischen Bedenken und Geldzahlungen sowie der Risikobereitschaft der Investoren. Die folgend vorgestellte Situation veranschaulicht, warum höhere Dividendenzahlungen auf Sin-Stocks mit einer höheren Rendite einhergehen können.

Wenn Investoren den Nutzen einer weiteren Dividendeneinheit eines Sin-Stock-Unternehmens als geringer einschätzen als den Nutzen einer weiteren Dividendeneinheit eines ethisch korrekten Unternehmens, dann werden sie weitere Dividendenzahlungen aus dem ethisch unbedenklichen Unternehmen bevorzugen. Es wird außerdem angenommen, dass es sich um risikoscheue Investoren handelt, die generell versuchen, Risiken zu vermeiden. Um nun indifferent, das heißt neutral zwischen verschiedenen Anlagemöglichkeiten zu sein, müssen diese Investoren mittels einer Prämie auf die Rendite kompensiert werden, falls unethische Unternehmen höhere Dividenden im Vergleich zu anderen Aktien auszahlen, da die Investoren eigentlich Dividendenzahlungen aus ethisch korrekten Unternehmen bevorzugen würden. In diesem Szenario spielt das Boykott-Riskio, das in früheren Studien als Erklärung dient, keine Rolle. Die Investoren boykottieren nicht grundsätzlich einzelne Unternehmen.

Datenbasis

Die Existenz dieses neuen Wirkungskanals, der sich im Zusammenhang zwischen Dividendenausschüttung und Unterschieden in den Erträgen zeigen sollte, wird mit Hilfe von US-amerikanischen Daten geprüft. In der Studie werden Aktien als Sin-Stocks bezeichnet, wenn sie von Unternehmen ausgegeben werden, die in die Produktion von alkoholischen Getränken, Tabak oder Glücksspiel involviert sind. In weiteren Tests wird eine erweiterte Definition zugelassen, die auch Unternehmen umfasst, die mit diesen Gütern handeln.

Die Gruppe der Sin-Stocks wird mit einem Portfolio von Unternehmen verglichen, die im Bereich der Lebensmittel- und Unterhaltungsindustrie tätig, ansonsten aber ähnlich sind. Die Studie umfasst über 2 000 Unternehmen und berücksichtigt Daten aus dem Zeitraum von 1925 bis 2015. Im Jahr 1965 wurde in den USA aufgrund von Bedenken hinsichtlich der Wirkung des Tabakkonsums auf die Gesundheit ein Gesetz erlassen, das Verpackungsarten einschränkte. Dies kann als eindeutiger Wendepunkt interpretiert werden, ab dem der Konsum von Tabak kritisch hinterfragt wurde. Alkohol und Glücksspiel galten bereits vorher allgemein als verwerflich. Daher wählen die Autoren in ihrer Analyse einen Zeitraum ab 1965, um die Klassifikation dieser drei Branchen als Sin-Stocks klar definieren zu können.

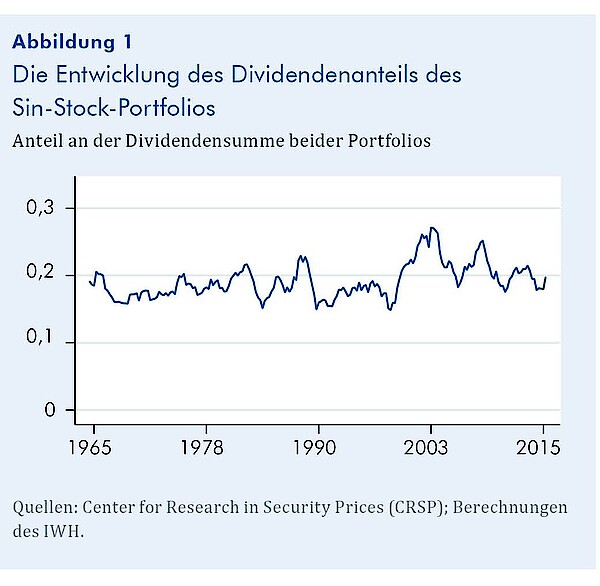

Die Studie fragt nun danach, ob ein Zusammenhang gefunden werden kann zwischen der Höhe der Dividendenausschüttungen im Sin-Stock-Portfolio und der Höhe der Renditedifferenz zwischen dem Portfolio der verwerflichen Aktien und dem ethisch korrekten Portfolio. Hierfür werden zunächst Daten über die Dividendenausschüttungen gesammelt und der Dividendenanteil der Sin-Stocks berechnet. Dieser ist definiert als Dividendensumme, die an Sin-Stocks ausgeschüttet wird, in Relation zur Summe an Dividendenzahlungen in beiden Portfolios. Abbildung 1 zeigt die Entwicklung des Dividendenanteils der Sin-Stocks über den gewählten Zeitraum auf Basis von Quartalen.

Des Weiteren wird der durchschnittliche Unterschied der Rendite sowie der Kursschwankungen zwischen beiden Portfolios über mehrere Investitionszeiträume hinweg berechnet.

Daten zeigen einen Zielkonflikt zwischen Moral und Rendite

Die Untersuchungen zeigen zunächst, dass es sowohl einen statistisch signifikanten Unterschied zwischen den Renditen als auch in den Kursschwankungen beider Portfolios gibt. Verschiedene Tests kommen zu dem gleichen Ergebnis: Die Renditen von Sin-Stocks sind höher, die Schwankungen der Aktienkurse größer. Dieses Ergebnis bestätigt die Vermutung, dass Investoren dafür belohnt werden wollen, dass sie Aktien halten, die nicht ihren ethischen Ansprüchen genügen. Höhere Renditen dienen der Entschädigung für das Investment in Unternehmen, die moralisch verwerflichen Tätigkeiten nachgehen.

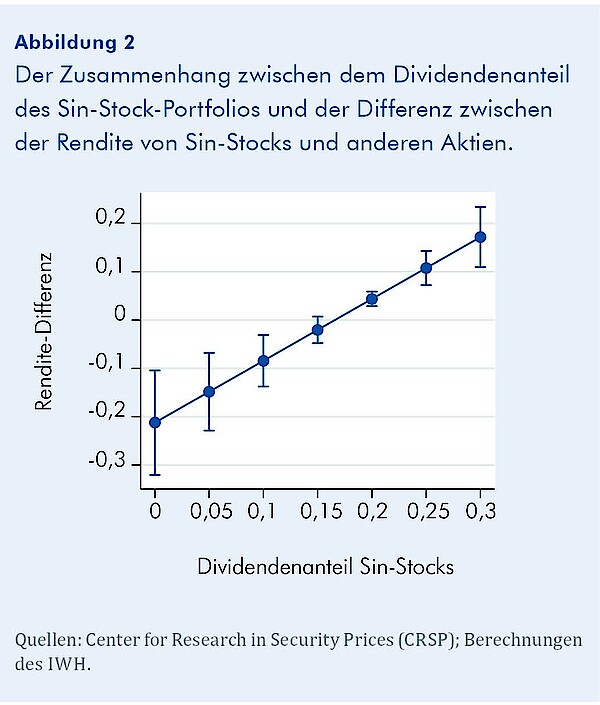

Im zweiten Schritt wird die eigentliche Hypothese getestet. Hierbei soll herausgefunden werden, ob höhere Dividendenzahlungen im Zusammenhang mit Unterschieden in den Renditen stehen. Die Untersuchungen zeigen eine eindeutige, positive Wechselbeziehung. Höhere Dividendenanteile bei den Sin-Stocks gehen Hand in Hand mit höheren Renditen des Sünden-Portfolios im Vergleich zu einer aus Sicht der Investoren ethisch korrekten Investition im alternativen Portfolio. Abbildung 2 zeigt das Ergebnis: Je höher der Dividendenanteil der Sünden-Aktien in einem bestimmten Investitionszeitraum, desto größer der vorhergesagte Unterschied in der Rendite beider Portfolios im selben Investitionszeitraum.

Dieses Ergebnis entspricht den vorhergegangenen theoretischen Überlegungen. Sozial verantwortliche Investoren, die gleichzeitig eine starke Abneigung gegenüber Risiken zeigen, werden eine höhere Prämie von Sünden-Portfolios verlangen. Daher gehen höhere Dividendenanteile dieser Portfolios mit höheren Renditen bei den Sin-Stocks im Vergleich zu anderen Portfolios einher. Hierbei ist es wichtig zu betonen, dass gerade das Zusammenspiel beider Faktoren – der Präferenz der Investoren, Sin-Stocks durch ethisch vertretbare Aktien zu ersetzen oder zu ergänzen, sowie ihrer Bereitschaft, Risiken einzugehen – von großer Bedeutung ist. Die Ergebnisse für Investoren im US-amerikanischen Markt deuten darauf hin, dass es sich um Investoren handelt, die Sünden-und Nicht-Sünden-Portfolios als sich ergänzend ansehen und gleichzeitig eine starke Abneigung gegenüber Risiken haben. Genau für diesen Investorentyp prognostiziert das theoretische Modell, das der Datenanalyse vorausgegangen ist, einen positiven Zusammenhang zwischen Dividendenanteilen und Rendite – das Modell wird somit durch die Daten bestätigt.

Modell kann international unterschiedliche Datenlagen erklären

isherige Erklärungsversuche für Unterschiede bei den Renditen haben sich stark auf die Annahme des Boykott-Risikos gestützt. Diese Überlegungen sind jedoch nicht in der Lage, Erklärungen für international unterschiedliche Datenlagen zu liefern. Scheinbar widersprüchliche Befunde – hohe Rendite von Sin-Stocks in Europa und den USA, geringerer Renditevorsprung oder gar kleinere Renditen im asiatisch-pazifischen Raum – können mit der Theorie des Boykott-Risikos nicht erklärt werden. Im Gegensatz dazu ziehtdiese Studie andere Erklärungen in Betracht.

Unterschiede in den Renditen spiegeln den Zielkonflikt zwischen Geld und Moral wider, dem verantwortungsbewusste Investoren ausgesetzt sind. Daneben spielt die Risikobereitschaft der Investoren eine große Rolle. Beide Bedingungen können international unterschiedlich sein und somit regionsspezifische Datenlagen erklären.