Wirtschaftliche Folgen des Gaspreisanstiegs für die deutsche Industrie

Diese Analyse nutzt amtliche Mikrodaten für die deutsche Industrie. Auf Ebene fein untergliederter Produkte werden der Verbrauch an Erdgas und der heimische Produktumsatz mit Daten der Vereinten Nationen zu Exporten und Importen verknüpft. Es zeigt sich, dass die 300 Produkte mit dem höchsten Gasverbrauch innerhalb der deutschen Industrie für knapp 90% des Gasverbrauchs der Industrie stehen, dass bei Gaspreiserhöhungen um das Vierfache gegenüber den Jahren 2015-2017 die Kosten für das durchschnittliche Produkt um 12 Cent pro Euro Umsatz steigen und dass ein Produktionsstopp der Produkte, die sowohl überdurchschnittlich gasintensiv sind als auch überdurchschnittlich leicht durch Importe substituiert werden können, 26% des Gesamtgasverbrauchs der Industrie einspart, aber weniger als 3% des Umsatzes der Industrie kostet.

10. November 2022

1 Zielstellung

Explodierende Preise für Erdgas gefährden die Wettbewerbsfähigkeit einzelner Industrien und ihnen nachgelagerter Produktionsstufen. Auch die Gefahr einer Gasmangellage in Deutschland verschärft sich insbesondere angesichts des Stopps russischer Gaslieferungen nach Deutschland und in andere europäische Länder. Um die Folgen der Gasverknappung abschätzen zu können, sind objektive und detaillierte Informationen zum Gasverbrauch in der deutschen Industrie sowie zu den wirtschaftlichen Folgen möglicher Produktionsstopps erforderlich. Aktuell liegen entsprechende Daten und Schätzungen überwiegend in aggregierter Form auf Branchenebene vor. Für eine zielgerichtete Betrachtung sind jedoch Informationen zum Gasverbrauch der deutschen Industrie auf Produktebene sowie zu Folgen möglicher Produktionseinschränkungen auf Produktebene von hoher Relevanz.

Ziel dieser Kurzexpertise ist es, den Gasverbrauch auf Produktebene mit Hilfe der Mikrodaten der amtlichen Statistik zu bestimmen und Folgen der Gaspreiserhöhungen abzuschätzen. Diese Mikrodaten enthalten Angaben zur Energieverwendung, insbesondere den Anteil von Gas auf Produktebene. Es lassen sich also einzelne Produkte identifizieren, für deren Produktion sehr viel Gas verwendet wird. Mikrodaten können daher wertvolle Hinweise liefern, auf welche konkreten Produkte – anstatt ganzer Branchen – der Gasverbrauch entfällt. Auf Ebene fein untergliederter Produkte werden der Verbrauch an Erdgas und der heimische Produktumsatz mit Daten der Vereinten Nationen zu Exporten und Importen verknüpft. Damit werden detaillierte Aussagen zu möglichen Produktionsdrosselungen und damit einhergehenden Umsatzausfällen in der deutschen Industrie abgeleitet.

Wir werden nachfolgend zunächst die verwendeten Datenquellen benennen, die Methodik zur Bestimmung des Gasverbrauchs knapp umreißen und die Grenzen der Interpretierbarkeit diskutieren. Anschließend werden Ergebnisse auf Produktebene dargestellt und Beispielszenarien diskutiert.

2 Daten und Methodik

2.1 Daten

Wir kombinieren das AFiD-Modul Produkte mit dem AFiD-Modul Energieverwendung. Beides sind Panel-Datensätze für das Verarbeitende Gewerbe in Deutschland, welche die Population von Betrieben mit mindestens 20 Mitarbeitenden beinhalten. Die Daten werden von den statistischen Ämtern Deutschlands erhoben und bereitgestellt. Die Teilnahme an der Erhebung ist verpflichtend.

Wir verwenden die Daten für die Jahre 2015-2017. Alle Ergebnisse dieses Berichtes bilden Mittelwerte der Jahre 2015-2017 ab. Schwankungen im Gasverbrauch über die Zeit sind moderat, sodass der verwendete Zeitraum eine gute Referenzkategorie für die Zeit direkt vor Kriegsausbruch in der Ukraine darstellt.

2.1.1 AFiD-Modul Produkte

Das AFiD-Modul Produkte1 beinhaltet Informationen zu den Produktionswerten (von Betrieben angegebene Umsatzwerte am Fabriktor) sämtlicher Produkte aller Betriebe des Verarbeitenden Gewerbes mit mindestens 20 Mitarbeitenden. Darüber hinaus beinhalten die Daten für ca. 70% aller Produkte Informationen zu den physischen Produktionsmengen (falls diese nicht erhoben sind, liegt das daran, dass das statistische Amt diese für spezielle Kategorien nicht erfragt). Hierbei sind die Maßeinheiten der Produktionsmengen (bspw. Kilogramm, Anzahl,) vom statistischen Amt vorgegeben, sodass alle Produktionsmengen einer Produktklasse in der gleichen Maßeinheit erhoben sind. Die Produkte sind gemäß der 10-Steller GP-Klassifikation angegeben. Die GP-Klassifikation ist dabei mit der PRODCOM-Klassifikation weitestgehend gleichzusetzen. Die ersten vier Stellen eines Produkts geben den WZ- (bzw. NACE-) Industriezweig an. Die ersten neun Stellen definieren das Produkt. Die zehnte Stelle gibt zusätzlich an, ob das Produkt als Lohnarbeit gefertigt wurde. Wir werden die Daten auf 6-Steller-Ebene auswerten, da auf dieser Ebene die Außenhandelsdaten herangespielt werden können. Auf der 6-Steller- Ebene beobachten wir ca. 1 600 Produktkategorien.

2.1.2 AFiD-Modul Energieverwendung

Das AFiD-Modul Energieverwendung2 beinhaltet Informationen zur Energieverwendung nach einzelnen Energieträgern für sämtliche Betriebe des Verarbeitenden Gewerbes mit mindestens 20 Mitarbeitenden. Die Energieverwendung ist in Form von kWh erhoben und separat nach Energieträgern ausgewiesen. Neben Strom, Heizöl, Kohle und anderen Energieträgern ist auch der Verbrauch von Erdgas angegeben. Dieser Datensatz lässt sich mit dem AFiD-Modul Produkte auf Betriebsebene mittels betriebsspezifischer Identifikatoren verbinden.

2.1.3 Comtrade-Handelsdaten

Zur Ermittlung der produktspezifischen Exporte aus und Importe nach Deutschland verwenden wir die Comtrade-Datenbank der Vereinten Nationen. Die Comtrade-Daten geben die gesamten Exporte und Importe einzelner Produkte (auch von Betrieben mit weniger als 20 Mitarbeitenden) auf Bundesebene an und liegen in der HS-Klassifikation vor, welche wir mittels mehrerer Konkordanzen in die GP-Klassifikation der deutschen Daten umschlüsseln. Anschließend verbinden wir die Handelsdaten mit den AFiD-Modul7 Produkten auf Produktebene. Die Konkordanzen erlauben keine perfekte Umschlüsselung der Handelsdaten in die GP-Klassifikation. Dies hat zur Folge, dass i) für einzelne Produkte keine Handelsströme ermittelt werden können und ii) die Handelsströme in einigen Fällen Aggregationen aus mehreren GP-Produkten darstellen. Im letzteren Fall verteilen wir die aggregierten Handelsströme gleichmäßig auf alle zugrunde liegenden GP-Produkte. Es kommt zudem bei einzelnen Produkten vor, dass die Exportwerte die Summe aus dem Umsatz aus heimischer Produktion und den Importen übersteigen. Neben den oben genannten Einschränkungen bei der Datenqualität kann das daran liegen, dass die physischen Mengen an heimischer Produktion, Exporten und Importen jeweils monetär anders bewertet werden, dass sich Erhebungszeitpunkte zwischen Statistiken unterscheiden oder dass ein erheblicher Teil der heimischen Produktion auf Unternehmen mit weniger als 20 Mitarbeitenden entfällt.

Nachdem wir die Handelsdaten mit den Produktdaten verbunden haben, können wir für 40 der 300 Produkte keine Handelsströme ermitteln. Für diese Produkte können wir nicht mit Sicherheit bestimmen, ob tatsächlich kein Handel stattgefunden hat, oder ob wir den stattgefundenen Handel nicht beobachten können. Diese fehlenden Werte entstehen dadurch, dass die Umschlüsselung der HS-Klassifikation in die deutsche GP-Klassifikation komplex und imperfekt ist. So lassen sich beispielsweise zwölf Stahlprodukte der GP-Klassifikation nicht hinreichend klar in der HS-Klassifikation der Handelsdaten identifizieren, was zur Folge hat, dass wir für zwölf Stahlprodukte keine Handelsströme ermitteln können. Das Fehlen der Handelsinformationen ist über die 300 Produkte betrachtet nicht sonderlich stark in gasintensiven oder umsatzstarken Produkten konzentriert. So können wir für ca. 13% der Produkte keine Handelsströme ermitteln, was ungefähr 13% des Gasverbrauchs und 15% des Umsatzes unserer Produkte umfasst.

2.2 Methodik

2.2.1 Berechnung des Gasverbrauchs

Unser Ziel ist die Ermittlung des Gasverbrauchs bei der Produktion einzelner Produkte in Deutschland. Die Herausforderung ist, dass wir den Gasverbrauch nur auf Betriebsebene beobachten, Betriebe aber mehrere Produkte gleichzeitig herstellen. Wir müssen also den Gasverbrauch auf Produktebene approximieren und können diesen somit in manchen Fällen nicht exakt ermitteln. Wir beobachten den Produktionswert sämtlicher Produkte der einzelnen Betriebe. Anhand dieser berechnen wir Umsatzanteile und verteilen den Gesamtgasverbrauch der Betriebe gemäß dieser Umsatzanteile auf die Produkte. Wenn also ein Betrieb zwei Produkte, A und B, herstellt, und A einen Umsatzanteil von 90% besitzt, dann schreiben wir dem Produkt A 90% des betrieblichen Gasverbrauchs zu.

Der Vorteil dieses Verfahrens ist, dass es für sämtliche Betriebe und sämtliche Produkte angewendet werden kann. Der Hauptnachteil des Verfahrens ist, dass höchstwahrscheinlich keine 1:1 technologische Beziehung zwischen Gasverbrauch und Produktionswert von Produkten existiert: Besonders gasintensive Produkte sind nicht im gleichen Maße teurer, wie sie mehr Gas verbrauchen. Daher unterschätzt die Aufteilung anhand von Umsatzwerten den Gasverbrauch der gasintensivsten Produkte tendenziell (und überschätzt den der weniger gasintensiven Produkte).

2.2.2 Grenzen der Interpretierbarkeit

Ein grundsätzliches Problem bei der Bestimmung gasintensiver Produkte auf Basis der vorliegenden Daten ist, dass Gasverbräuche nur für die jeweilige Produktionsstufe vorliegen, nicht aber für die gesamte Wertschöpfungskette. Daher ist es grundsätzlich möglich, dass ein aus vielen Wertschöpfungsstufen bestehendes Endprodukt nicht als gasintensiv gilt, auch wenn in jeder der Wertschöpfungsstufen so viel Gas verbraucht wird, dass zwar keine der einzelnen Wertschöpfungsstufen als gasintensiv gewertet wird, aber das Produkt in der Summe der Wertschöpfungsstufen gasintensiv ist. Um dies abzubilden, wäre eine vollständige Input-Output-Tabelle mit physischen Produktionsmengen und Gasverbräuchen auf fein untergliederter Produktebene erforderlich. Eine solche Tabelle existiert nach unserem Kenntnisstand nicht und kann in absehbarer Zeit auch nicht erstellt werden. Wir halten unsere Vorgehensweise daher für die derzeit praktikabelste Vorgehensweise zur Bestimmung des Gasverbrauchs auf Produktebene.

Des Weiteren ist zu beachten, dass sich die Analyse nur auf Daten von Betrieben mit mindestens 20 Beschäftigten stützen kann. Falls sehr gasintensive Produkte in starkem Maße in Betrieben mit weniger als 20 Mitarbeitenden hergestellt werden, fehlen diese Produkte in unserer Auswertung. Wir halten das Problem für zweitrangig, da die Unternehmen in unserem Datensatz fast 90% des Gesamtgasverbrauchs der Industrie in Deutschland abbilden.

Ebenfalls können wir nicht beobachten, ob bestimmte Produktionsprozesse gleichzeitig mehrere Produkte, so genannte Kuppelprodukte, hervorbringen. Im Falle solcher Kuppelprodukte ist die Aufteilung des Gasverbrauchs auf diese Produkte zwar unter Umständen rechnerisch richtig, allerdings kann in solchen Fällen nicht geschlussfolgert werden, dass ein Produktionsstopp für eines der Kuppelprodukte zu einer entsprechenden Gaseinsparung und der Weiterproduktion des anderen Kuppelprodukts führen wird. Zudem lässt sich bei Kuppelproduktion nicht mehr direkt ableiten, wie stark bei Gaspreissteigerungen die Rentabilität der Herstellung einzelner Produkte sinkt: Wird ein gasintensives Produkt, das in eine Kuppelproduktion eingeht, durch Gaspreisanstiege sehr viel teurer, so kann sich die gesamte Kuppelproduktion dennoch weiter rechnen.

2.2.3 Gasintensität und Importsubstituierbarkeit

Um die Folgen der hohen Gaspreise abzuschätzen, werden nachfolgend zwei Indikatoren eingeführt. Diese sollen annähern, wie stark sich einzelne Produkte bei Gaspreiserhöhungen verteuern und inwieweit dies an die Käufer der Produkte weitergegeben werden kann.

Die Gasintensität der Produktion misst den Gasverbrauch pro Euro Umsatz (in kWh/EUR). Sie ist ein Maß dafür, wie stark sich Gaspreiserhöhungen auf die Rentabilität der Produktion auswirken. Je höher die Gasintensität, umso stärker verteuern Gaspreissteigerungen die Produktion eines Euro Umsatzes (ceteris paribus). Für ein stark vereinfachendes Beispiel eines Produkts sei der Indikator kurz illustriert. Wenn für ein solches Produkt 10 kWh Gas pro Euro Umsatz verbraucht werden, kann bei konstanten Outputpreisen, konstanten Produktionstechnologien und keinerlei weiteren Kosten profitabel gearbeitet werden, solange der Gaspreis pro kWh nicht über 10 Cent liegt. Die Annahme konstanter Outputpreise bedeutet, dass Gaspreise nicht auf die Kunden überwälzt werden können. Dies ist zum Beispiel bei hohem Wettbewerb so, denn hier können Kunden leicht zu anderen Anbietern wechseln. Der Wettbewerb ist in der Regel dann stark, wenn Produkte homogen sind, sie also kaum diversifiziert werden können. Für viele Produkte mit hohem Gasverbrauch trifft das voraussichtlich zu; etwa für die chemische Grundstoffindustrie. Die Annahme konstanter Produktionstechnologien impliziert, dass Betriebe bei steigenden Gaspreisen nicht auf alternative, weniger gasintensive Produktionsprozesse umstellen können (bspw. durch Energieträgersubstitution). Letzteres ist insbesondere in der kurzen Frist, in welcher die aktuelle enorme Gaspreissteigerung stattgefunden hat, eine vertretbare Annahme zur Approximation der Rentabilitätseffekte.

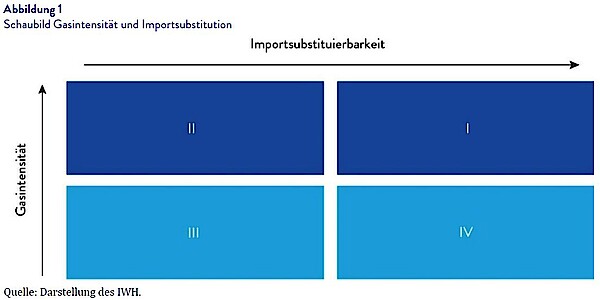

Die Betroffenheit einzelner Produzenten durch steigende Gaspreise wird maßgeblich von der Fähigkeit der Produzenten beeinflusst, die steigenden Gaspreise an die Konsumenten weiterzugeben. Eine hohe Importsubstituierbarkeit der Produkte begrenzt jedoch die Möglichkeit zur Weitergabe höherer Gaspreise an die Kunden, da hierdurch Konsumenten leichter auf alternative Anbieter des Produkts ausweichen können. Ein Maß für die (inverse) Importsubstituierbarkeit eines Produkts ist dessen inländische Verwendung im Verhältnis zum Welthandelsvolumen.3 Je geringer dieses Verhältnis, desto eher kann der inländische Markt durch Importe bedient werden, ohne dass dadurch die Preise der Importe deutlich anziehen. Die inländische Produktion von Produkten mit hoher Gasintensität und hoher Importsubstituierbarkeit (Quadrant I in Abbildung 1) wird bei Gaspreiserhöhungen als erstes gedrosselt. Stark steigende Gaspreise dürften bei hoher Preiselastizität der inländischen Nachfrage selbst dann zu Produktionsdrosselungen gasintensiver Produkte führen, wenn Importsubstitutionsmöglichkeiten gering sind (Quadrant II).4

Das Welthandelsvolumen wird von uns als Summe der weltweiten Exporte (abzüglich der Re-Exporte) mit den ComTrade-Daten der Vereinten Nationen bezogen auf die Jahre 2015-2017 berechnet. Aus diesen Exporten werden die deutschen Exporte herausgerechnet. Da der Gasmarkt in der Europäischen Union (EU) insgesamt sehr angespannt ist, besteht die Gefahr, dass andere EU-Volkswirtschaften ebenfalls nicht mehr wie gewohnt exportieren und somit das auf dem Weltmarkt gehandelte Volumen zu hoch geschätzt wird. Daher berechnen wir in einem zweiten Szenario das Welthandelsvolumen abzüglich der Exporte aus der EU. Die inländische Verwendung wird mit unseren Daten als Summe aus der heimischen Produktion und der Importe abzüglich der Exporte angenähert.5

Neben Unschärfen bei der Berechnung des Welthandelsvolumens und beim Zusammenspielen der Daten mit den Produktdaten der amtlichen Statistik gibt es bei der Verwendung dieser Maße auch konzeptionelle Probleme. So dürfte sich das Welthandelsvolumen zum Beispiel dann vergrößern, wenn die europäische Nachfrage und somit die Produktpreise steigen. Es muss auch angenommen werden, dass sich hinter mit Preisen bewerteten Exporten und Importen ähnliche physische Produktmengen verbergen. Trotz dieser Einschränkungen erlaubt der Indikator zumindest eine grobe Einordnung der Produkte nach ihrer Importsubstituierbarkeit.

3 Ergebnisse

Grundlage für die nachfolgenden Ergebnisse sind die 300 6-Steller-Produkte mit dem höchsten absoluten Gasverbrauch. Während die Daten zum Gasverbrauch vollständig sind, fehlen für 14 Produkte die Umsätze, und für 40 Produkte fehlen die Außenhandelsdaten. Vollständige Informationen liegen für 249 der 300 Produkte vor. Bezogen auf den Gasverbrauch aller 300 Produkte machen die vollständigen Fälle 84,5% aus, bezogen auf den Gesamtgasverbrauch der Industrie sind es 75%.

3.1 Deskriptive Auswertung und grundlegende Zusammenhänge

Der Gesamtgasverbrauch der 300 Produkte beträgt jährlich 310 Terrawattstunden. Bei einem jährlichen Gesamtgasverbrauch der Industrie von ca. 350 TWh in den Jahren 2015-2017 ist dies ein Anteil von 89%. Umsatzzahlen liegen für 286 Produkte vor, und insgesamt wird mit diesen Produkten ein Umsatz von etwa 771 Mrd. Euro erzielt. Dies entspricht etwa 45% des Gesamtumsatzes im Verarbeitenden Gewerbe in Deutschland im Berichtszeitraum.

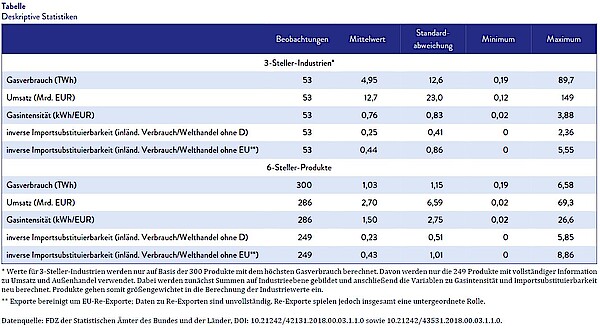

Die Tabelle zeigt univariate Verteilungsmaße für Gasverbrauch, Umsatz, Gasintensität und Importsubstituierbarkeit der 300 Produkte mit dem höchsten Gasverbrauch auf 6-Steller-Produktebene und auf 3-Steller-Industrieebene. Im Mittel verbraucht jedes der 300 Produkte 1,03 TWh Gas pro Jahr, die Spannbreite reicht von 0,19 TWh bis 6,58 TWh. Bei den Umsätzen liegt die Spannbreite auf Produktebene zwischen 17 Mio. und 69 Mrd. Euro. Werden die 249 Produkte, für welche vollständige Informationen zu Umsatz und Außenhandel vorliegen, auf 3-Steller-Industrieebene zusammengefasst, ergibt sich im Mittel pro Industrie ein Verbrauch von 4,95 TWh mit einer Spannbreite von 0,19 TWh bis 89,7 TWh. Die Industrieumsätze bezogen auf diese 249 Produkte liegen zwischen 120 Mio. und 149 Mrd. Euro.

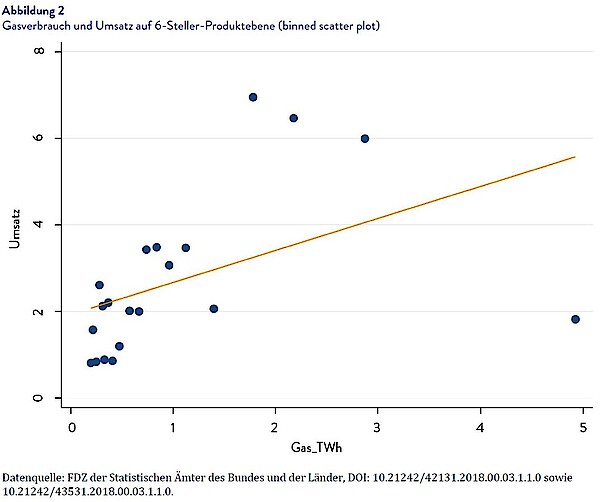

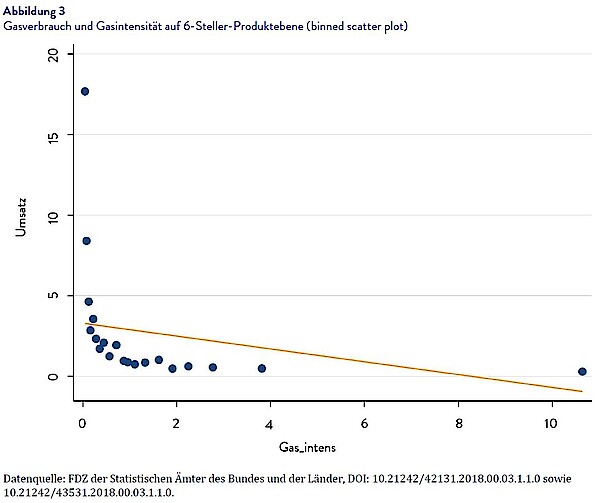

Interessant ist neben den univariaten Verteilungen aber vor allem auch der bivariate Zusammenhang von Gasverbrauch und Umsatz. Daraus lässt sich ableiten, ob Umsatzausfälle dann besonders hoch sind, wenn die Herstellung der Produkte mit hohem Gasverbrauch eingeschränkt wird, oder ob sich Gaseinsparungen mit relativ niedrigem Umsatzausfall bewerkstelligen lassen. Abbildung 2 ordnet die Produkte nach Gasverbrauch und stellt diese dem Umsatz gegenüber. Zur leichteren Darstellung werden die 286 Datenpunkte in 20 ‚bins‘ gebündelt. Es zeigt sich ein deutlicher positiver Zusammenhang: Es wird also dort mehr Umsatz erzielt, wo auch mehr Gas verbraucht wird. Da dieses Ergebnis letztlich den Umfang der Produktion dieser Güter widerspiegelt, ist es interessant, sich zusätzlich den Zusammenhang zwischen Umsatz und Gasintensität (kWh/EUR) anzuschauen. Hier zeigt sich ein sehr starker negativer Zusammenhang (Abbildung 3).6 Somit haben umsatzstarke Produkte eine geringe Gasintensität.7

Um diese Zusammenhänge zu quantifizieren, werden zwei einfache bivariate Regressionsanalyen durchgeführt, bei denen der aus den Abbildungen ersichtlichen Nichtlinearität im Zusammenhang zwischen dem Umsatz und dem Gasverbrauch bzw. der Gasintensität durch Logarithmieren aller Variablen Rechnung getragen wird. Die Ergebnisse zeigen, dass Produkte mit um 10% niedrigerem Gasverbrauch etwa 5% weniger Umsatz erzielen

(t-Wert = 5,7, R2 = 0.10). Die zweite Regression zeigt, dass Produkte mit einer um 10% niedrigeren Gasintensität einen etwa 8% höheren Umsatz erzielen (t- Wert = ‒21,3, R2 = 0.62). In beiden Regressionen ist der Zusammenhang statistisch hoch signifikant von null verschieden.

3.2 Gaspreisanstieg, Gasintensität und Importsubstituierbarkeit

Die Gasintensität liegt für das durchschnittliche 6-Steller-Produkt bei 1,5 kWh/EUR (Tabelle). In den Jahren 2015-2017 lag der Gaspreis für industrielle Abnehmer in Deutschland bei etwa 2,7 Cent pro kWh und stieg bis Juli 2022 um das Vierfache an.8 Die Gaskosten pro Euro Umsatz erhöhten sich im (ungewichteten) Mittel über alle Produkte somit von etwa 4,1 Cent auf 16,2 Cent. Die Gaspreiserhöhungen steigern die Kosten also um 0,12 Euro pro Euro Umsatz, und eine vollständige Umwälzung dieser Kostensteigerung auf die Kunden (bei gleicher Produktion) würde eine Preiserhöhung um 12% erforderlich machen.

Die Heterogenität auf Ebene der einzelnen Produktklassen ist enorm. Die fünf Produkte mit der höchsten Gasintensität (zwischen 11,3 und 26,6) kommen ausnahmslos aus der Chemischen Grundstoffindustrie (Sektor 201).9 Auch wenn ein Wert von 26,6 deutlich macht, dass eine profitable Produktion in Deutschland bereits bei Preisen von 2,7 Cent pro kWh vermutlich nur aufgrund von Kuppelproduktion mit anderen Produkten möglich war, wird klar, dass die Herstellung dieser Produkte bei den aktuellen Gaspreisen kaum mehr lukrativ sein kann. Die Substitution durch Importe (Welthandel ohne EU-Exporte) ist für vier der fünf Produkte vergleichsweise einfach möglich. Eine Drosselung oder Einstellung der Produktion in Deutschland und die Substitution durch Importe sind wahrscheinlich. Würde die Produktion dieser fünf Chemieprodukte in Deutschland vollständig eingestellt, ergäbe sich rechnerisch eine jährliche Gaseinsparung von 18 TWh bei einem Umsatzausfall von lediglich 850 Mio. Euro. Am anderen Ende der Skala finden sich Produkte aus dem Maschinen- und Fahrzeugbau. Bei einer Gasintensität von nur 0,02 kWh/EUR fällt lediglich eine Verteuerung um 0,15 Cent pro Euro Umsatz an. Eine signifikante Drosselung der Produktion aufgrund steigender Gaspreise ist somit unter der Annahme nicht zu erwarten, dass Vorprodukte nicht wesentlich durch den Gaspreisanstieg verteuert werden.

3.3 Szenarien

Um die Dimensionen möglicher Umsatzausfälle und Gaseinsparungen infolge von Produktionsdrosselungen abschätzen zu können, werden nachfolgend beispielhaft vier Szenarien durchgerechnet, die sich im Wesentlichen darin unterscheiden, welche Informationen auf Produktebene für die jeweilige Vorhersage herangezogen werden. Alle Szenarien nehmen an, dass Gas kurzfristig nicht durch andere Energieträger substituiert werden kann.

In Szenario 1 wird angenommen, dass keine Informationen zu Verbräuchen auf Produktebene vorliegen und gefragt, wie hoch der Umsatzverlust wäre, würde für alle 286 hier untersuchten Industrieprodukte die gleiche prozentuale Reduktion des Gasverbrauchs um 20% vorgenommen. Bei einem Gesamtverbrauch von insgesamt 297 TWh und einem Umsatz von 771 Mrd. Euro würden 59 TWh Gas eingespart, aber 154 Mrd. Euro Umsatz verlorengehen.

Szenario 2 nimmt an, dass Gasverbräuche und Umsätze auf Produktebene bekannt sind und fragt, wie viel Umsatz ausfällt, wenn eine 20%-Verbrauchssenkung so erzielt würde, dass nur die Produkte mit dem höchsten absoluten Gasverbrauch nicht mehr produziert würden. Bezieht man die Einsparziele auf die gesamten 350 TWh, die in der Industrie verbraucht werden, würden in diesem Szenario 15 Produkte nicht mehr hergestellt. Diese Produkte stehen für eine Einsparung von 72 TWh bei einem Umsatzausfall von lediglich 27 Mrd. Euro. Bezieht man die Einsparziele auf den Gasverbrauch der 286 hier untersuchten Industrieprodukte, können 59 TWh Gas bei einem Umsatzausfall von 21 Mrd. Euro eingespart werden.

Für die Szenarien 1 und 2 wurde die Importsubstituierbarkeit und somit mögliche volkswirtschaftliche Schäden durch gerissene Lieferketten nicht berücksichtigt. Auch wurde nur der Gasverbrauch, nicht aber die Gasintensität berücksichtigt.Die Szenarien 3 und 4 nutzen hingegen die vollständigen Informationen auf Produktebene und unterscheiden sich danach, wie leicht die gestiegenen Gaskosten auf die Kunden umgewälzt werden können.

Szenario 3: vollständiger Produktionsstopp für Produkte in Quadrant 1 von Abbildung 1

Szenario 4: vollständiger Produktionsstopp für Produkte in Quadrant 1 von Abbildung 1 und hälftige Produktionsdrosselung für Produkte in Quadrant 2 von Abbildung 1

Die grundlegende Annahme für Szenario 3 ist, dass heimische Produktionsausfälle bei Produkten mit hoher Importsubstituierbarkeit vollständig durch Importe ausgeglichen und somit Unterbrechungen der Wertschöpfungsketten in Deutschland verhindert werden. Auch wenn dieses Szenario (genau wie die Szenarien 1 und 2) keinen Anspruch auf die Berücksichtigung allgemeiner Gleichgewichtseffekte erheben kann, so kann doch argumentiert werden, dass diese bei Zutreffen der Annahme zur Importsubstitution nicht sehr groß sein dürften. Dies gilt vor allem deshalb, weil, wie nachfolgend gezeigt, die direkten Umsatzausfälle an sich bereits sehr gering sind und somit zum Beispiel Effekte auf den Binnenkonsum zu vernachlässigen sein dürften.

Quadrant 1 in Abbildung 1 beinhaltet die 54 Produkte, die sowohl über dem Median der Gasintensität (d. h. > 0.81 kWh/EUR) und gleichzeitig über dem Median bei der Importsubstituierbarkeit liegen. Der Median bei der Importsubstituierbarkeit berechnet über den Welthandel abzüglich der Exporte aus der EU beträgt 1/0,131 = 7,6. Die vollständige Einstellung der Produktion der Produkte in Quadrant 1 (Szenario 1) würde den jährlichen Gasverbrauch um 91 TWh senken und Umsatzeinbußen von 47 Mrd. Euro zur Folge haben. Bezogen auf den Gasverbrauch der Industrie sind das 26%, bezogen auf den Umsatz der deutschen Industrie weniger als 3%. Es ließen sich also sehr hohe Gaseinsparungen bei sehr geringen Umsatzausfällen erzielen.10 Szenario 1 kann beliebig angepasst werden. Würde statt einem Produktionsstopp lediglich eine Drosselung der Produktion um 50% angenommen, würden die Gaseinsparungen und die Umsatzausfälle entsprechend nur bei der Hälfte liegen.

In Szenario 4 wird zusätzlich zu Szenario 3 angenommen, dass die Herstellung von Produkten in Quadrant 2 von Abbildung 1 zur Hälfte gedrosselt wird. Es wird somit angenommen, dass die Kostensteigerungen selbst dann nicht voll auf die Kunden überwälzt werden können, wenn die Möglichkeit zur Importsubstitutionsmöglichkeit gering ist. Quadrant 2 beinhaltet 72 Produkte, die für einen Gasverbrauch von 81 TWh und einen Umsatz von 36 Mrd. Euro stehen. Eine hälftige Drosselung senkt den Gasverbrauch entsprechend um 40,5 TWh und den Umsatz um 18 Mrd. Euro. Insgesamt führt Szenario 2 also zu einer Gaseinsparung von 131,5 TWh und einem Umsatzausfall von 65 Mrd. Euro. Bezogen auf den Gasverbrauch der Industrie sind das 38%, bezogen auf den Umsatz der deutschen Industrie weniger als 4%. Wenn in diesem Szenario davon ausgegangen wird, dass zumindest die teilweise ausgefallene Produktion in Quadrant 2 durch Importe substituiert wird, sind auch hier keine deutlich über die 4% Umsatzausfall hinausgehenden Verluste zu erwarten.

Endnoten

1 Datenquelle: FDZ der Statistischen Ämter des Bundes und der Länder, DOI: 10.21242/42131.2018.00.03.1.1.0

2 Datenquelle: FDZ der Statistischen Ämter des Bundes und der Länder, DOI: 10.21242/42131.2018.00.03.1.1.0

3 Die tatsächliche Importsubstituierbarkeit lässt sich nicht genau ermitteln, da diese unter anderem auch davon abhängt, wie einfach bestehende Handelsströme umgeleitet werden können oder wie sich mögliche Gaspreissteigerungen in anderen Ländern auf die dortige Produktion auswirken.

4 In Abschnitt 3.3 werden Szenarien zu Folgen von Produktionsdrosselungen der Produkte in den Quadranten I und II gerechnet.

5 Wie bereits im Abschnitt zu den ComTrade-Handelsdaten begründet, ergibt sich für einige Produkte eine negative inländische Verwendung. Die inländische Verwendung wird zum Zwecke der Berechnung der inversen Importsubstituierbarkeit für diese Produkte auf null gesetzt.

6 Auf 3-Steller-Industrieebene zeigt sich ein ähnliches Bild.

7 Die Umsatzzahlen der amtlichen Mikrodaten werden als sehr zuverlässig eingeschätzt. Etwaige Messfehler beim Umsatz würden jedoch zu eben diesem negativen Zusammenhang beitragen.

8 Vgl. Destatis: Preise. Daten zur Energiepreisentwicklung, Lange Reihen von Januar 2005 bis Juli 2022. Statistisches Bundesamt (Destatis), 2022. Schaubild 4.2 in Verbindung mit Tabelle 5.33.

9 Auf die Nennung der einzelnen Produkte wird von den Autoren bewusst verzichtet.

10 Der Wertschöpfungsverlust in der Industrie dürfte nochmals deutlich unter den 47 Mrd. Euro liegen.

4 Zusammenfassung

Für diese Kurzexpertise werden amtliche Mikrodaten zum Gasverbrauch und Umsatz auf Produktebene zusammengefasst und mit Außenhandelsdaten der Vereinten Nationen kombiniert. Die bei der Datenaufbereitung und bei der Interpretation der Ergebnisse getroffenen Annahmen sowie die Grenzen der Interpretierbarkeit werden diskutiert.

Die 300 Produkte, für deren Produktion vor Ausbruch des Ukrainekriegs absolut am meisten Gas in der deutschen Industrie verbraucht wurde, stehen für knapp 90% des gesamten Gasverbrauchs der Industrie und für knapp die Hälfte des gesamten Umsatzes der Industrie. Die Gasintensität der Produktion (kWh/EUR) steht in einem stark negativen Zusammenhang zum Umsatz, was bedeutet, dass eine Senkung der Produktion sehr gasintensiver Güter den Umsatz vergleichsweise wenig senkt.

Da die Gasintensität der Produktion sehr unterschiedlich hoch ist, verteuert der derzeit zu verzeichnende Gaspreisanstieg die Produktion in sehr unterschiedlichem Maße. Unter der Annahme einer Vervierfachung der Preise gegenüber dem Zeitraum 2015-2017 steigen die Kosten für die Produktion des durchschnittlichen Produkts um 0,12 Euro pro Euro Umsatz. Eine vollständige Kostenüberwälzung würde also eine Preiserhöhung um 12% implizieren. Die Spannbreite ist jedoch sehr groß, sodass die Gaskosten für einige gasintensive Produkte der Chemischen Grundstoffindustrie um mehr als einen Euro pro Euro Umsatz steigen.

Einschränkungen der Produktion bzw. Verteuerungen gasintensiver Produkte betreffen nachgelagerte Produzenten, die gasintensive Produkte als Vorprodukte verwenden. Um die Möglichkeit des Ausweichens auf ausländische Anbieter und damit gleichermaßen die Grenzen der Preisüberwälzung abzuschätzen, wird ein Maß für die Importsubstituierbarkeit berechnet. Auch hier zeigen sich sehr große Unterschiede auf Produktebene.

Um die Dimensionen möglicher Umsatzausfälle und Gaseinsparungen infolge von Produktionsdrosselungen abschätzen zu können, wurden Szenarien durchgerechnet. Würde die Produktion der Produkte eingestellt, die sowohl überdurchschnittlich gasintensiv sind als auch überdurchschnittlich leicht durch Importe substituiert werden können, würden 26% des Gesamtgasverbrauchs der Industrie eingespart werden, aber nur weniger als 3% des Umsatzes der Industrie verlorengehen.