Zinsaufschlag oder Übertragung durch Verbriefung? Der Umgang mit Risiken im US-Hypothekenmarkt

Seit der Finanzkrise der Jahre 2007 und 2008 diskutiert die Wissenschaft darüber, wie Kreditgeber die Verbriefung von Hypotheken nutzen, um das Kreditrisiko an Dritte weiterzugeben, und wie dies zur Finanzkrise beigetragen hat. Eine aktuelle IWH-Studie betrachtet die Entscheidungssituation des Kreditgebers zwischen Risikoaufschlag und Risikoübertragung. Sie nutzt rechtliche Unterschiede in verschiedenen US-Bundesstaaten bei der Zwangsvollstreckung von Hypotheken, um daraus unterschiedliche regionale Kreditrisiken abzuleiten. Ist dieses regionale Risiko erhöht, reagieren Kreditgeber durch vermehrte Verbriefung, wenn Hypotheken zum Verkauf an halbstaatliche Agenturen (Government Sponsored Enterprises, GSE) wie Fannie Mae und Freddie Mac zugelassen sind und so gegen Ausfall versichert werden können. Bei Hypotheken, für die kein Rückkauf durch GSE infrage kommt, erhöhen die Kreditgeber dagegen die Zinsen, da sie das Kreditrisiko nicht an die Kreditkäufer weitergeben können.

04. October 2022

Contents

Page 1

Finanzkrise der Jahre 2007 und 2008Page 2

Empirisches VorgehenPage 3

Verbriefungsneigung und höhere ZinsenPage 4

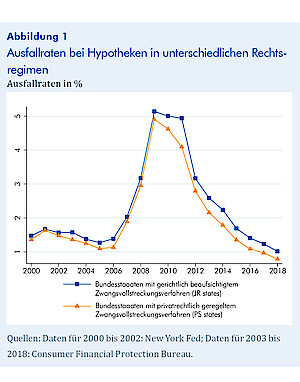

Endnoten All on one pageIn den Vereinigten Staaten (USA) hat die zunehmende Vergabe von Hypothekarkrediten in den frühen 2000er Jahren und das darauffolgende Platzen der Immobilienblase seit dem Jahr 2006 zu einem beispiellosen Anstieg von Zwangsvollstreckungen geführt. Millionen von Menschen verloren ihre Häuser und Wohnungen, und die Ausfallraten bei Hypotheken erreichten 2010 in den USA mit 9,3% ihren Höhepunkt. Im Zuge der COVID-19-Krise zeichnet sich ein ähnliches Muster ab: Die Ausfallraten bei Hypotheken stiegen 2020 auf 8,2%.

Zahlreiche wissenschaftliche Arbeiten untersuchen, wie die Praxis der Verbriefung von Hypothekarkrediten – die zu einer Senkung der Kreditstandards führt – zu diesen Zwangsvollstreckungskrisen beiträgt. Es gibt jedoch nur wenig Erkenntnisse darüber, wann sich Kreditgeber dafür entscheiden, das Risiko durch Verbriefung auf einen Dritten zu übertragen, statt es in Form eines Risikoaufschlags auf den Hypothekenzins im Kreditvertrag einzupreisen.

In der vorliegenden Arbeit wird diese Frage untersucht.1 Dazu werden zwei wichtige Eigenschaften der Hypothekenmärkte in den USA ausgewertet. Zum einen gibt es auf bundesstaatlicher Ebene Unterschiede im Zwangsvollstreckungsrecht. Aus dem Standort einer Immobilie ergeben sich vorhersehbare Unterschiede beim Kreditrisiko, je nachdem, ob in dem jeweiligen Bundesstaat Zwangsvollstreckungen unter Aufsicht eines Gerichts oder rein privatrechtlich vollzogen werden. Zum zweiten gibt es in den USA eine spezielle Form halbstaatlicher Finanzunternehmen, so genannte Government Sponsored Enterprises (GSE), die Hypothekarkredite verbriefen und unter bestimmten Bedingungen eine Rückkaufgarantie gewähren.

Das Zwangsvollstreckungsrecht

Das Zwangsvollstreckungsrecht regelt das Verfahren, nach dem Kreditgeber versuchen, beim Ausfall einer Hypothek die Restschuld des Darlehens zu decken. In der Regel hat dies die Enteignung der betroffenen Immobilie zur Folge. In den USA ist dieses Verfahren in 23 Bundesstaaten nach dem Grundsatz der gerichtlichen Aufsicht (Judicial Review, JR) geregelt, in den verbleibenden 27 Bundesstaaten und dem District of Columbia hingegen nach dem Grundsatz des privatrechtlichen Verkaufs (Power of Sale, PS).

Bei der Zwangsvollstreckung unter gerichtlicher Aufsicht müssen die Kreditgeber Beweise für den Zahlungsverzug und die Höhe der Restschuld vorlegen. Dann entscheidet ein Gericht, welche Kündigungsfristen festzusetzen sind, und überwacht das Verfahren. Im Gegensatz dazu können Kreditgeber in Bundesstaaten, die nach Privatrecht vorgehen, einen Kreditnehmer bei Zahlungsverzug sofort schriftlich über die bevorstehende Zwangsvollstreckung informieren und die Liquidation der Immobilie einleiten.

Das Verfahren unter gerichtlicher Aufsicht erhöht das Kreditrisiko vor allem aufgrund der – verglichen mit dem privatrechtlichen Verfahren – höheren finanziellen Belastung der Kreditgeber im Falle eines Zahlungsausfalls. Jeder Verfahrensschritt erfordert eine gerichtliche Genehmigung, was die Zwangsvollstreckung in die Länge zieht. Konkret dauert das Zwangsvollstreckungsverfahren in Bundesstaaten mit richterlicher Aufsicht im Median 80 bis 90 Tage länger, in manchen Bundesstaaten nimmt es noch deutlich mehr Zeit in Anspruch. Während des Zwangsvollstreckungsverfahrens übernimmt der Kreditgeber außerdem die Rechtskosten, Immobiliensteuern, Gebäudeversicherung und andere indirekte Kosten.

Der Grundsatz der gerichtlichen Aufsicht erhöht das Kreditrisiko aber auch dadurch, dass er einen Zahlungsverzug für die Kreditnehmer strategisch attraktiver macht. Denn die in Verzug geratenen Kreditnehmer leisten auf ihre Hypotheken keine Rückzahlungen mehr und wohnen während der Zwangsvollstreckung praktisch kostenlos in der Immobilie. Abbildung 1 zeigt, dass in Bundesstaaten mit gerichtlicher Aufsicht beständig höhere Ausfallraten bei Hypotheken zu verzeichnen sind als in Bundesstaaten mit privater Regelung.

Hypothekenausfälle sind also für Kreditgeber zwar überall kostspielig; das Kreditrisiko in Bundesstaaten mit gerichtlicher Aufsicht ist jedoch im Vergleich zu Bundesstaaten mit privatem Verkaufsrecht systematisch höher, da für die Kreditnehmer höhere Anreize für einen Zahlungsverzug bestehen und die Zwangsvollstreckung für die Kreditgeber höhere Verwaltungsund Rechtskosten verursacht.

Die Verbriefungsmärkte

Nach der Kreditvergabe werden in den USA ca. 70% der herkömmlichen Hypotheken auf dem Sekundärmarkt verkauft und verbleiben somit nicht in der Bilanz der Kreditgeber. Eine erhebliche Zahl von Hypothekarkrediten wird an Government Sponsored Enterprises (GSE) veräußert. Diese halbstaatlichen Agenturen (prominente Beispiele sind Fannie Mae und Freddie Mac) wurden gegründet, um Eigenheimbesitzern die Kreditaufnahme zu erleichtern. Die Agenturen selbst vergeben keine Kredite an die Öffentlichkeit. Stattdessen sichern sie Darlehen Dritter ab und kaufen Darlehen auf dem Sekundärmarkt. So gewährleisten sie die Liquidität der privaten Hypothekenfinanzierer.

Die GSE kaufen aber nur Darlehen, die ihren Kriterien für eine Risikoübernahme entsprechen (so genannte Darlehen mit GSE-Zulassung): Der Kreditbetrag darf die von der nationalen Aufsichtsbehörde Federal Housing Agency festgelegte Obergrenze nicht überschreiten und muss in angemessenem Verhältnis zum Einkommen des Kreditnehmers und zum Wert der Immobilie stehen. 2018 wurden 70% der Darlehen mit GSE-Zulassung verbrieft; 43% wurden an ein GSE und 27% an private Käufer verkauft.

An die GSE veräußerte Kredite werden nach dem Kauf verbrieft und gegen Kapital- und Zinsverlust versichert, wodurch hypothekarisch gesicherte Wertpapiere (Mortgage-Backed Securities, MBS) entstehen. Dieses Vorgehen wird als Rückkaufsregelung der GSE bezeichnet. Somit übernehmen die GSE die Kosten eines Ausfalls und versichern die Inhaber von MBS vollständig gegen Kreditrisiken. Die aus einer Fehlbewertung des Kreditrisikos entstehenden Kosten gehen also direkt zu Lasten der GSE. Da die GSE 2008 unter staatliche Verwaltung gestellt wurden, übernimmt letztendlich der Steuerzahler die Kosten für einen Ausfall der von den GSE erworbenen Kredite.

Die GSE geben Leitlinien zur Bewertung der Kredite heraus, die sie kaufen. Danach dürfen die Zinsen von Darlehen mit GSE-Zulassung zwar je nach Bonität des Kreditnehmers schwanken; die Kreditgeber haben jedoch keine Möglichkeit, die Zinsen auf der Grundlage regionaler Einflussfaktoren zu differenzieren. Diese Besonderheit, auch als Politik des konstanten Zinssatzes (Constant Interest Rate Policy, CIRP) bezeichnet, schafft Anreize für Kreditgeber, regionale Kreditrisiken durch Verbriefung auf GSE zu übertragen.

Kredite, die die Kriterien für eine Risikoübernahme durch die GSE nicht erfüllen (d. h. Kredite ohne GSE-Zulassung wie Jumbo-Darlehen und Subprime-Darlehen), kann der Kreditgeber entweder an private Käufer veräußern oder in seiner Bilanz belassen. Private Käufer sind u. a. Banken, Hedgefonds und Versicherungsgesellschaften. Im Gegensatz zu MBS, die durch GSE besichert werden, enthalten von privaten Institutionen emittierte Wertpapiere keine Versicherung gegen Kapital- und Zinsverluste. Daraus ergeben sich Anreize für Kreditgeber, ihre Hypothekenzinsen entsprechend dem Kreditrisiko anzupassen.