Geriet die preisliche Wettbewerbsfähigkeit von Euroraum-Ländern nach Gründung der Währungsunion aus dem Gleichgewicht?

Waren die Peripherieländer im Euroraum am Vorabend der Eurokrise nicht mehr wettbewerbsfähig? Oder war die preisliche Wettbewerbsfähigkeit in den Kernländern wie Deutschland ungewöhnlich hoch? Antworten auf diese Fragen sind nicht einfach. Das gängige Maß für die preisliche Wettbewerbsfähigkeit sind die realen effektiven Wechselkurse. Deren Bestimmungsfaktoren waren jedoch kurz vor der Krise selbst möglicherweise nicht im Gleichgewicht und lassen daher kaum Rückschlüsse auf gleichgewichtige Wechselkurse zu. Um dieses Messproblem zu umgehen, wird ein Matching-Ansatz zur Schätzung realer effektiver Wechselkurse verwendet. Dazu wird für jedes Mitgliedsland des Euroraums ein synthetisches Vergleichsland als Kombination mehrerer anderer Länder konstruiert, die den Euro nicht eingeführt haben. Es zeigt sich, dass die Peripherieländer des Euroraums am besten durch eine Mischung von Schwellenländern und entwickelten Volkswirtschaften beschrieben werden, während für ein Matching der Kernländer keine Schwellenländer notwendig sind. Die hier angewendete Methode zeigt, dass die realen effektiven Wechselkurse in den Peripherieländern zwischen Oktober 2007 und September 2008 teilweise deutlich zu hoch waren, während sie in den Kernländern mehr oder weniger nah bei ihrem Gleichgewichtsniveau lagen.

30. Juni 2014

Inhalt

Seite 1

Der Euro als gemeinsame Währung weiter Teile der Europäischen UnionSeite 2

Peripherieländer zeigen Ähnlichkeiten mit Schwellenländern Auf einer Seite lesenDer Euro als gemeinsame Währung weiter Teile der Europäischen Union

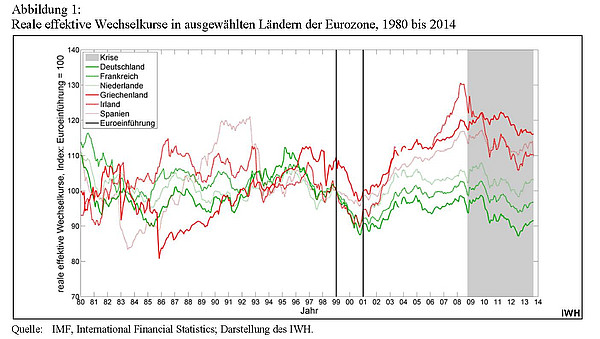

Der Euro als gemeinsame Währung weiter Teile der Europäischen Union schien in den ersten Jahren nach seiner Einführung ein großer Erfolg zu sein: Die Währung war stabil, und die Werte des Bruttoinlandsprodukts je Einwohner der Euroraum-Länder näherten sich einander an. Allerdings speiste sich die recht günstige wirtschaftliche Entwicklung in den zumeist ärmeren Peripherieländern wesentlich aus Nettokapitalzuflüssen, die zum Teil aus den Kernländern und nicht zuletzt aus Deutschland stammten. Spiegelbild der lange Zeit zunehmenden Kapitalzuflüsse waren steigende Leistungsbilanzdefizite, die mit einem Verlust an preislicher Wettbewerbsfähigkeit der Unternehmen in den Peripherieländern einhergingen. Wie sehr diese relativ zu den Kernländern an Wettbewerbsfähigkeit verloren, zeigt Abbildung 1 anhand der Entwicklung der realen effektiven Wechselkurse (REWK).

Nach Ausbruch der globalen Finanzkrise im Jahr 2008 verebbten die Kapitalzuflüsse, und die Peripherieländer, zu denen wir in diesem Beitrag neben Griechenland, Portugal, Spanien und Irland auch Italien zählen, gerieten in eine tiefe Konjunktur- und Schuldenkrise. Für den Verlust an preislicher Wettbewerbsfähigkeit gibt es im Wesentlichen zwei Erklärungen. Einerseits wird argumentiert, dass die Kapitalzuflüsse nicht produktiv investiert wurden, sondern zu einer schuldenfinanzierten Steigerung von Konsum und Wohnungsbauinvestitionen und (infolge dieses Booms) zu über viele Jahre hinweg deutlich steigenden Preisen und Gehältern führten. Die reale Aufwertung verschlechterte die Wettbewerbsfähigkeit und behindert seit Ausbruch der Krise die Erholung. Andererseits legt eine alternative Interpretation den Fokus auf die deutsche Lohnzurückhaltung im Zuge der Agenda 2010. Diese habe zu einer Unterbewertung von Preisen und Löhnen in Deutschland und dadurch zu einer übersteigerten Wettbewerbsfähigkeit insbesondere gegenüber den Peripherieländern geführt. Je nach Sichtweise sind die vorgeschlagenen Politikimplikationen entweder Maßnahmen zur Steigerung der Wettbewerbsfähigkeit in den Peripherieländern oder (zumindest als Flankierung) Lohnsteigerungen und Nachfragestimulierung in Deutschland.

Der vorliegende Beitrag stellt neue Hinweise zur Beantwortung der Frage vor, welche der beiden Interpretationen besser geeignet ist, die Situation im Euroraum beim Ausbruch der globalen Finanzkrise zu beschreiben. Dabei geht es darum, festzustellen, ob die REWK statistisch signifikant von ihren gleichgewichtigen Niveaus abwichen. Als gleichgewichtig gilt der REWK in diesem Zusammenhang dann, wenn er mit einer mittelfristig stabilen wirtschaftlichen Entwicklung kompatibel ist. Man könnte versuchen, einen solchen gleichgewichtigen Wechselkurs in Abhängigkeit von wichtigen gesamtwirtschaftlichen Indikatoren statistisch zu schätzen. Zwischen der Einführung des Euro im Jahr 1999 und dem Ausbruch der globalen Finanzkrise im September 2008 gerieten jedoch möglicherweise nicht nur reale effektive Wechselkurse in ein Ungleichgewicht, sondern auch die genannten Indikatoren zu ihrer Bestimmung – eine zuverlässige Schätzung des gleichgewichtigen REWK ist dann nicht mehr möglich. Einen Ausweg aus diesem Messproblem bieten synthetische kontrafaktische Szenarien. Diese Methode untersucht, wie sich der REWK eines heutigen Eurolandes wohl entwickelt hätte, wenn es den Euro nicht eingeführt hätte, bei sonst vergleichbarer makroökonomischer und institutioneller Entwicklung. Für jedes Euroland wird nun ein synthetisches Vergleichsland konstruiert, das sich möglichst nur durch die fehlende Existenz des Euro vom Untersuchungsland unterscheidet. Die synthetischen Länder ergeben sich als gewichtetes Mittel aus einem Pool von 23 Staaten, bestehend aus elf Entwicklungsländern und zwölf entwickelten Volkswirtschaften, die alle nicht Mitglied der Währungsunion sind. Die Gewichte werden derart gewählt, dass das resultierende synthetische Vergleichsland zwei Dinge mit dem Untersuchungsland gemeinsam hat: Erstens wird eine vergleichbare Entwicklung von 25 makroökonomischen, strukturellen und politischen Indikatoren angestrebt, die die mittelfristige Entwicklung der realen effektiven Wechselkurse beeinflussen könnten. Hierzu gehören unter anderem das BIP je Einwohner, die Bedeutung einzelner Wirtschaftssektoren und die Qualität von politischen Institutionen. Die Verwendung dieser Indikatoren bei der Bestimmung der Ländergewichte führt dazu, dass das synthetische Vergleichsland mit dem Untersuchungsland bezogen auf die betrachteten 25 Indikatoren recht gut übereinstimmt. Zweitens wird sichergestellt, dass die Entwicklung des REWK zwischen 1980 und der Einführung des Euro (Januar 1999 in den Gründungsländern, Januar 2001 in Griechenland) durch das synthetische Vergleichsland so gut wie möglich repliziert wird.

Euroländer unter dem Rettungsschirm waren am Vorabend der weltweiten Finanzkrise deutlich überbewertet

Die Entwicklung der realen effektiven Wechselkurse der synthetischen Vergleichsländer kann nun mit den tatsächlichen REWK-Verläufen verglichen werden. Abbildung 2 zeigt die durchschnittliche prozentuale Unter- oder Überbewertung der tatsächlichen realen effektiven Wechselkurse im Jahr vor dem Zusammenbruch der Lehmann-Bank im Herbst 2008, also am Vorabend der weltweiten Finanzkrise. Dies ist der Zeitraum, in dem die Unsicherheit an den Finanzmärkten aufgrund der steigenden Ausfälle von Subprime-Krediten in den USA bereits sehr groß war und eine Anpassung von Ungleichgewichten dringend notwendig gewesen wäre, um das Risiko eines plötzlichen Ausbleibens der Kapitalzuflüsse zu begrenzen. Es zeigt sich, dass die untersuchten Länder drei Gruppen zugewiesen werden können:

- Unter- oder fair bewertete Länder. Hierzu gehören Finnland mit einer Unterbewertung von ungefähr 15%, sowie die Kernländer Belgien, Deutschland, Österreich und die Niederlande.

- Länder mit einer leichten Überbewertung zwischen 4% und 7,5%. Dies sind Frankreich, Italien und Spanien. Die beiden letztgenannten Länder wurden von der Schulden- und Vertrauenskrise getroffen, mussten aber keine Hilfskredite zur Rettung der Staatsfinanzen aufnehmen.

- Stark überbewertete Länder (Griechenland, Irland und Portugal) mit einer Überbewertung von mehr als 20%. Diese Gruppe entspricht genau den Ländern, die voll von der europäischen Schulden- und Vertrauenskrise getroffen wurden und zwei bis drei Jahre später Hilfsmittel vom Internationalen Währungsfonds und von den europäischen Partnerländern erhielten. Bei diesen Ländern sind die Überbewertungen statistisch hochgradig signifikant.

Im Großen und Ganzen bestätigen diese Resultate andere Schätzungen, die etwa aus der Annahme gleichgewichtiger Wechselkurse zur Zeit der Einführung des Euro oder in Abhängigkeit von anderen Fundamentaldaten gewonnen werden können.