Im Fokus: Die Entwicklung der Kernkapitalquoten der deutschen Banken seit der Finanzkrise

Das Eigenkapital einer Bank dient aus aufsichtsrechtlicher Sicht zwei Zielen: zum einen dem Ausgleich von Verlusten aus laufenden Geschäften oder der Begleichung von Gläubigeransprüchen im Insolvenzfall, zum anderen der Begrenzung von Verlustrisiken aus bestimmten Geschäften. Ein wichtiger Bestandteil des Eigenkapitals ist dabei das Kernkapital. Das Kernkapital ist der Anteil des Eigenkapitals einer Bank, der dem Institut dauerhaft zur Verfügung steht und somit als echter Verlustpuffer dienen kann. Bestandteile sind unter anderem das Stammkapital, Kapitalrücklagen, Gewinnrücklagen oder eigene Aktien der Bank. Aus dem Kernkapital ergibt sich eine wichtige aufsichtsrechtliche Kenngröße: die Kernkapitalquote (Tier 1 Capital Ratio). Diese berechnet sich als das Verhältnis von Kernkapital zur Summe der Risikoaktiva einer Ba

30. Juni 2014

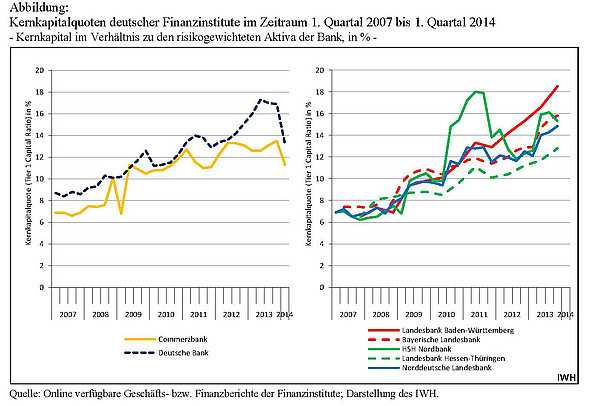

Seit der Finanzkrise haben die deutschen Banken ihre Kernkapitalquote im Zeitverlauf deutlich erhöht (vgl. Abbildung). Der Aufwärtstrend setzte sich mit wenigen Ausnahmen bis zum vierten Quartal 2013 fort. Die Deutsche Bank erhöhte ihre Kernkapitalquote im Zeitraum vom ersten Quartal 2007 bis zum vierten Quartal 2013 um 8,2 Prozentpunkte (von 8,7% auf 16,9%) und die Commerzbank um 6,6 Prozentpunkte (von 6,9% auf 13,5%). Neben den beiden großen deutschen privaten Geschäftsbanken (linke Grafik) folgen auch die Landesbanken (rechte Grafik) diesem Trend. Im Mittel liegt ihre Quote bei 6,7% im vierten Quartal 2007 und erhöht sich auf 14,8% im vierten Quartal 2013, was einem Anstieg von 8,1 Prozentpunkten entspricht. Lediglich am aktuellen Rand (erstes Quartal 2014) weisen die vorliegenden Daten einen Rückgang der Quoten bei den privaten Geschäftsbanken aus.

Der Anstieg der Kernkapitalquoten wird bei den hier betrachteten Banken sowohl durch Zuwächse beim Kernkapital als auch durch Rückgänge der Risikoaktiva gespeist. Zwischen dem vierten Quartal 2007 und dem vierten Quartal 2013 erhöhte die Commerzbank ihr Kernkapital von 16,7 auf 25,7 Mrd. Euro (+53%) bei einem gleichzeitigen Rückgang der Risikoaktiva von 237,4 auf

190,6 Mrd. Euro (−20%). Das Kernkapital der Deutschen Bank wuchs im gleichen Zeitraum von 28,0 auf 50,7 Mrd. Euro (+81%), während sich die Risikoaktiva von 327,5 auf 300,0 Mrd. Euro reduzierten (−8%). Bei den Landesbanken stieg das Kernkapital im Schnitt um 13% an; zugleich verringerte sich das durchschnittliche Volumen der Risikoaktiva um 49%.

Es ist zu vermuten, dass diese Entwicklung der letzten Jahre unter anderem auf die Anforderungen an die Kernkapitalquoten zurückzuführen ist, die in den EU-weiten Stresstests festgelegt wurden. So hatten nur jene Banken den Stresstest bestanden, die nach Abzug der simulierten Verluste mindestens eine harte Kernkapitalquote von 6% (im Jahr 2010) bzw. 5% (2011) aufweisen konnten. Für die getesteten Finanzinstitute war dies abhängig von ihrer Portfoliostruktur nur zu erreichen, wenn sie zuvor einen ausreichend hohen Puffer über den Kapital-Schwellenwerten aufgebaut hatten.

Der bei der Mehrheit der Finanzinstitute zu beobachtende deutliche Anstieg der Kernkapitalquoten in den vergangenen Quartalen ist somit auch plausibel mit der durch die Europäische Zentralbank (EZB) derzeit durchgeführten Prüfung der Asset-Qualität (Asset Quality Review – AQR) bei 128 europäischen Banken in Verbindung zu bringen. Hierfür wurden neben großen Teilen der Bankaktiva auch die Kernkapitalquoten zum vierten Quartal 2013 erfasst. Sollte sich aus der AQR ein höheres Risiko der Assets ergeben als von der Bank angegeben, muss die harte Kernkapitalquote gegebenenfalls nach unten korrigiert werden. Die angepassten Kapitalquoten wiederum bilden die Grundlage für den sich anschließenden EU-weiten Stresstest. Die betroffenen Banken, die also möglicherweise mit einer geschwächten Kapitalbasis in den Stresstest gehen, haben daher einen Anreiz, im Vorfeld einen noch höheren Kapitalpuffer aufzubauen. Dies gilt insbesondere deshalb, da die Deckung der identifizierten Kapitallücken verpflichtend ist.

Der Rückgang der Kernkapitalquoten im ersten Quartal 2014 bei den beiden privaten Geschäftsbanken (linke Grafik) bestärkt die These, dass die Erhöhung der Kernkapitalquoten bei Banken zumindest teilweise durch aufsichtsrechtliche Prüfungen induziert ist. Da nicht die aktuellen Zahlen, sondern die des vierten Quartals 2013 in die AQR eingegangen sind und ferner deren Ergebnisse keine bindende Wirkung für die Bilanzierung haben werden, scheint für die Banken aktuell kein Anreiz zu bestehen, die Kernkapitalquoten auf dem hohen Niveau zu belassen.