Katrina und die Folgen: Sicherere Banken und positive Produktionseffekte

Welche Auswirkungen haben große Schocks wie Naturkatastrophen auf das Risiko von Banken, und welche realwirtschaftlichen Implikationen ergeben sich daraus? Diesen Fragen geht ein aktueller Beitrag unter IWH-Beteiligung nach, der die Auswirkungen des Wirbelsturms Katrina in den USA untersucht. Dabei finden die Autoren, dass vor allem eigenständige und besser kapitalisierte Banken auf das erhöhte Risiko reagieren, indem sie ihre Risikovorsorge in Form deutlich erhöhter Eigenkapitalpuffer nach oben fahren und den Anteil risikoreicher Aktiva in ihren Bilanzen verkleinern. Das geschieht allerdings nicht durch eine Verknappung des Kreditangebots, sondern potenziell durch Kreditverkäufe. Die Ergebnisse legen deshalb nahe, dass das Instrument der Verbriefung es betroffenen Banken ermöglicht, einerseits ihre Bilanzen sicherer zu machen und andererseits Unternehmen mit neuen Krediten zu versorgen. Dadurch profitieren auch die vom Schock betroffenen Regionen. Solche Regionen, die durch mehr eigenständige und besser kapitalisierte Banken gekennzeichnet sind, haben nach der Wirbelsturmsaison von 2005 deutlich höhere Produktionseffekte und geringere Arbeitslosenquoten.

21. September 2018

Inhalt

Seite 1

Eigenkapital als Maß für BankenstabilitätSeite 2

Verbriefung als wirksames InstrumentSeite 3

FazitSeite 4

Endnoten Auf einer Seite lesenEigenkapital als Maß für Bankenstabilität

Seit dem Ausbruch der globalen Finanzkrise vor zehn Jahren ist die Stabilität des Finanzsektors eines der bestimmenden wirtschaftspolitischen Themen. Dabei beruht ein großer Teil der Diskussion auf dem wechselseitigen Zusammenhang, dass einerseits die Stabilität des Finanzsektors durch die Krise massiv gefährdet wurde, andererseits der Finanzsektor selbst durch sehr risikoreiche Kredite am US-amerikanischen Häusermarkt die Krise mit ausgelöst hat.

Ein wichtiger Indikator für die Stabilität von Banken ist die risikogewichtete Eigenkapitalquote. Sie gibt an, zu welchem Teil die (risikoreichen) Aktiva einer Bank mit eigenen Mitteln finanziert sind. Risikobehaftete Aktiva sind z. B. Kredite, die Banken an Unternehmen und Privatpersonen vergeben und die ausfallen können, oder Wertpapiere und andere Vermögensgegenstände im Besitz der Bank, deren Wert Schwankungen unterworfen ist. Dabei sind weniger risikoreiche Aktiva (wie deutsche Staatsanleihen, die aufgrund ihres sehr geringen Ausfallrisikos gar nicht in die Berechnung der risikobehafteten Aktiva eingehen) von risikoreicheren Aktiva (wie Investitionen in Unternehmensanleihen mit einem Rating) zu unterscheiden. Das Maß der risikogewichteten Eigenkapitalquote steht im Fokus der Regulierung von Banken, da es anzeigt, wie groß der Puffer an eigenen Mitteln ist, um Verluste ausgleichen zu können. Im Kontext der internationalen Regulierung durch die Baseler Rahmenwerke werden den Banken daher Mindestquoten für die Ausstattung mit eigenen Mitteln vorgegeben, um ungedeckte Risiken zu begrenzen.

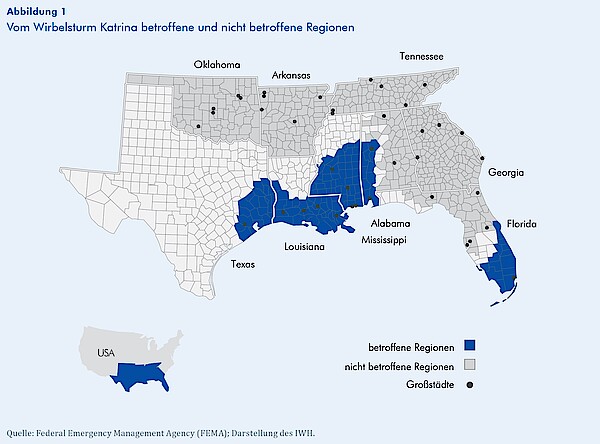

In der Praxis lässt sich allerdings beobachten, dass viele Banken deutlich größere Eigenkapitalpuffer vorhalten, als sie laut Regulierung müssten. Welche Rolle dabei die eigene Motivation der Banken zur Risikovorsorge spielt und welchen Einfluss das auf die ökonomische Entwicklung der Regionen hat, in denen diese Banken aktiv sind, untersucht ein aktueller Beitrag unter IWH-Beteiligung.1 Die Autoren verwenden dabei das Auftreten des Wirbelsturms Katrina im Südosten der USA im Jahr 2005 als Indikator für ein plötzlich gestiegenes Aktivrisiko der in dieser Region beheimateten Banken.

Henne und Ei – Die Crux der empirisch gestützten Politikberatung

Das entscheidende Problem bei einer empirischen Untersuchung des Zusammenhangs zwischen Eigenkapitalquoten und dem Risiko von Banken besteht darin, dass der Kausalzusammenhang nicht eindeutig ist, da Banken das Risiko ihrer Geschäftstätigkeit und ihre Eigenkapitalquote simultan bestimmen. Das heißt, ein Anstieg des Risikos ist nicht zwangsläufig die Ursache für einen gleichzeitig beobachteten Anstieg der Eigenkapitalquoten, da diese vorher sehr wahrscheinlich von der Bank genau so gesetzt worden sind, um den aktuellen Grad an Risiko zu erreichen. Empirisch gesprochen kann man einen kausalen Effekt eines erhöhten Risikos auf die Eigenkapitalquoten von Banken daher nur identifizieren, wenn es einen Faktor gibt, der das Risiko der Banken (auf der Aktivseite) signifikant verändert, aber nicht in die strategischen Entscheidungen der Banken bezüglich ihrer Eigenkapitalvorsorge einbezogen wurde.

Nach dem Sturm erhöhen Banken ihre Eigenkapitalvorsorge

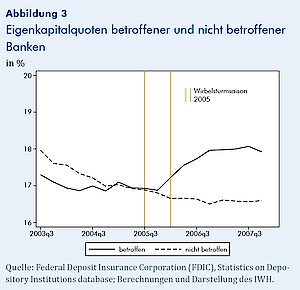

Abbildung 3 stellt die Hauptergebnisse des Beitrags dar. An der senkrechten Achse werden dabei die durchschnittlichen Eigenkapitalquoten der durch den Wirbelsturm betroffenen Banken (durchgezogene Linie) und die der nicht betroffenen Banken (gestrichelte Linie) vor und nach der Wirbelsturmsaison von 2005 (vertikale orange Linien) dargestellt. Dabei zeigen sich zwei Dinge:

1) In der Periode vor Katrina haben beide Gruppen sehr ähnliche Eigenkapitalquoten, die sich außerdem noch sehr ähnlich verändern.

2) Nach dem Wirbelsturm folgen die Eigenkapitalquoten der nicht betroffenen Banken weiter dem bereits vor Katrina zu beobachtenden Trend leicht abwärts; die Gruppe der betroffenen Banken jedoch erhöht ihre Eigenkapitalquoten sehr deutlich.

Dieser Effekt bestätigt sich in den statistischen Schätzungen: Diese ergeben, dass betroffene Banken aufgrund des erhöhten Risikos ihrer Aktivseite durch den Wirbelsturm ihre Eigenkapitalvorsorge um circa 1,5 Prozentpunkte relativ zur Gruppe nicht betroffener Banken erhöhen. Ein erstes Fazit dieser Studie ist somit, dass Banken, die sich mit erhöhten Risiken auseinandersetzen müssen, ihre Risikopuffer aus eigenen Motiven heraus vergrößern – ohne das Zutun staatlicher Regulierung.

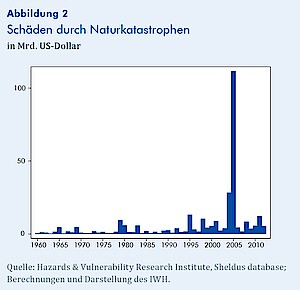

Diese so genannte exogene Variation ist in der hier vorgestellten Publikation durch den Wirbelsturm Katrina gegeben, der im Jahr 2005 über die Südostküste der USA hinwegfegte und dabei nach unterschiedlichen Schätzungen Schäden in Höhe von bis zu 200 Mrd. US-Dollar verursachte. Dank detaillierter Daten der US-amerikanischen Katastrophenschutzbehörde FEMA Federal Emergency Management Agency lassen sich die einzelnen Regionen (counties) in den Staaten im Südosten der USA in betroffene und nicht betroffene Regionen einteilen (vgl. Abbildung 1). Durch die Sturmschäden sahen sich die Banken in den betroffenen Regionen plötzlich höheren Ausfallrisiken z. B. bei Haus- und Autokrediten gegenüber. Im Kern der Untersuchung vergleichen die Autoren Banken in betroffenen Regionen mit Banken in nicht betroffenen Regionen und analysieren, ob der Schock auf das Aktivrisiko der Banken durch den Wirbelsturm zu einer signifikanten Veränderung der Eigenkapitalvorsorge einer der beiden Bankengruppen führte.

Von entscheidender Bedeutung für die Studie ist, dass die Wirbelsturmsaison des Jahres 2005 außergewöhnlich heftig war (vgl. die Angaben zu den Schadenssummen durch Naturkatastrophen in Abbildung 2). Daher ist auszuschließen, dass Banken – in Erwartung alljährlicher Stürme normalen Ausmaßes – systematisch ihre Geschäfte in bestimmte, durch den Wirbelsturm unterschiedlich betroffene Regionen verlegt haben, was die Exogenität des Schocks infrage stellen würde.