Lokaler Schock trifft lokale Bank: Die Folgen der Hochwasser des Jahres 2013 für das deutsche Finanzsystem

Welche Auswirkungen makroökonomische Schocks in Form von Naturkatastrophen auf Banken haben und welche realwirtschaftlichen Implikationen sich daraus ergeben können, wurde unter dem Titel „Katrina und die Folgen: Sicherere Banken und positive Produktionseffekte“ bereits an früherer Stelle in der „Wirtschaft im Wandel“ dargestellt. Daran anknüpfend stellt dieser Artikel einen Forschungsbeitrag vor, der die Folgen der Hochwasser des Jahres 2013 in Deutschland für die Sparkassen und Genossenschaftsbanken und deren Unternehmenskunden untersucht. Im Mittelpunkt steht die Frage, ob lokale Banken die negativen Effekte des Hochwassers mildern, indem sie die Kreditvergabe an Unternehmen ausweiten. Der Befund ist erstens, dass Banken, die Beziehungen zu betroffenen Unternehmen haben, ihre Kreditvergabe um 3% relativ zu Banken ohne Beziehungen zu betroffenen Unternehmen ausweiten, und zweitens, dass bei Sparkassen mit Zugang zu nicht betroffenen regionalen Märkten keine signifikante Erhöhung des Kreditrisikos zu beobachten ist. Ein gegenüber regionalen Katastrophen widerstandsfähiges Finanzsystem sollte somit aus lokalen Banken bestehen, die gleichwohl überregional verbunden sind, damit ausreichende Möglichkeiten zur Diversifikation bestehen.

23. July 2020

Lokale Banken und lokale Schocks

Lokalen Banken werden – gerade in Deutschland – viele gute Eigenschaften zugeschrieben. Eine davon ist, dass lokale Banken viele „weiche“ Informationen aufgrund enger und langfristiger Kontakte zu lokalen Unternehmen und Haushalten erhalten. Dies kann zu besseren Entscheidungen, z. B. über die Kreditvergabe, führen. Solche Hausbankbeziehungen werden vor allem dann wichtig, wenn Unternehmen zufällig von Schocks getroffen werden und Finanzmittel benötigen, um liquide zu bleiben.1

Ob lokale Banken Schocks für Unternehmen absorbieren können, hängt jedoch auch von der Widerstandsfähigkeit der Banken ab. Dieser Frage kommt im Kontext des deutschen Finanzsystems eine besondere Rolle zu, weil lokale Banken – Sparkassen und Genossenschaftsbanken – per Statut oder freiwillig nur in ihrem Sitzkreis tätig sind. Das bringt auf der einen Seite die eingangs erwähnten Vorteile der Kundennähe, exponiert die Banken durch die lokale Verwurzelung aber auch sehr stark gegenüber den lokalen Risiken.

Der Frage, ob Banken Schocks für Unternehmen abfedern können und welche Rolle überregionale Bankennetzwerke dabei spielen, geht ein kürzlich im Journal of Financial Intermediation angenommener Artikel mit IWH-Beteiligung nach.2 Die Autoren verwenden dabei die Hochwasser des Jahres 2013 in Deutschland, um betroffene von nicht betroffenen Regionen zu unterscheiden und Effekte auf die Kreditvergabe von Banken nach 2013 messen zu können.

Rekordhochwasser 2013

Die Pegel der Elbe und ihrer Zuflüsse erreichten im Mai und Juni 2013 in Deutschland Höchstwerte; vielerorts traten die Flüsse über die Ufer. Insgesamt richteten die Überschwemmungen dabei einen ökonomischen Schaden in Höhe von rund sechs Mrd. Euro an – zum Vergleich: Der Schaden des „Jahrhunderthochwassers“ des Jahres 2002 belief sich auf knapp neun Mrd. Euro.

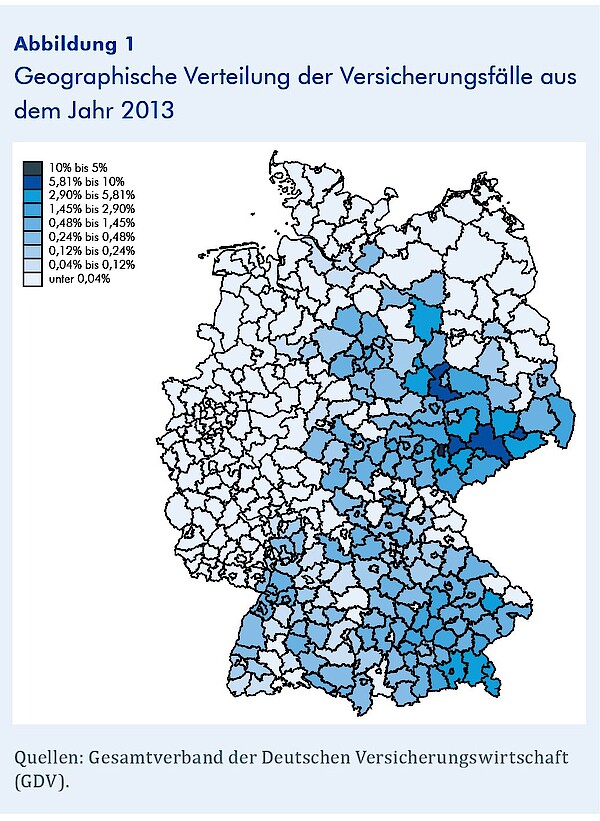

Stark betroffene Regionen im Jahr 2013 waren vor allem Landkreise in Bayern, Thüringen, Sachsen und Sachsen-Anhalt. Der Westen und Norden Deutschlands blieben hingegen weitestgehend verschont. Abbildung 1 zeigt, basierend auf Daten des Gesamtverbands der Deutschen Versicherungswirtschaft (GDV)3, den Anteil der versicherten Schäden aus dem Jahr 2013 pro Kreis. Die Flutschäden sind hierbei als Prozentanteil der aktivierten Hochwasserversicherungen ausgewiesen und sind in Abbildung 1 in neun Kategorien von 0% bis 15% unterteilt. Im Jahr 2013 wurden insgesamt 180 000 Versicherungsfälle mit einer Versicherungssumme von rund zwei Mrd. Euro in Anspruch genommen.

Daten und Methodik

Die für die Studie verwendeten Unternehmens- und Bankdaten stammen aus der Bureau-van-Dijk- und der Amadeus-Datenbank. Da es Ziel der Studie ist, die Wechselwirkung zwischen Unternehmen und Banken zu messen, werden außerdem Informationen der deutschen Kreditratingagentur Creditreform verwendet, welche für jedes Unternehmen in Deutschland die Banken aufführt, mit denen das Unternehmen eine Geschäftsbeziehung unterhält. Weiterhin werden die schon im vorhergehenden Abschnitt erwähnten Informationen des GDV zu den Flutschäden herangezogen. Die Daten werden durch die Autoren wie folgt zusammengeführt: Im ersten Schritt werden die Informationen, wie stark eine Region betroffen ist (vgl. Abbildung 1), jedem in einer bestimmten Region ansässigen Unternehmen zugerechnet. Im zweiten Schritt werden diese Informationen dann den Banken zugerechnet, wobei sich der zurechenbare Schaden pro Bank aus dem gewichteten Mittel aller Unternehmenskunden und deren Schäden (Schritt 1) ergibt. Wie stark eine einzelne Bank betroffen ist, ergibt sich also durch das Ausmaß, in dem „ihre“ Unternehmen betroffen sind.

Diese Information nutzen die Autoren, um zwei Gruppen von Banken zu unterscheiden:4 Betroffene Banken: solche, deren zurechenbarer Schaden durch die Hochwasser über dem Median aller Banken für das Jahr 2013 liegt. Nicht betroffene Banken: solche, deren zurechenbarer Schaden durch die Hochwasser unter dem Median aller Banken für 2013 liegt.

Die Analyse erfolgt im Rahmen einer einfachen Differenzen-in-Differenzen-Methode, bei der die Kreditvergabe betroffener und nicht betroffener Banken in den Jahren 2011 und 2012 mit der Kreditvergabe in den Jahren 2014 und 2015 vergleichen wird.

Lokale Banken weiten Kreditvergabe aus

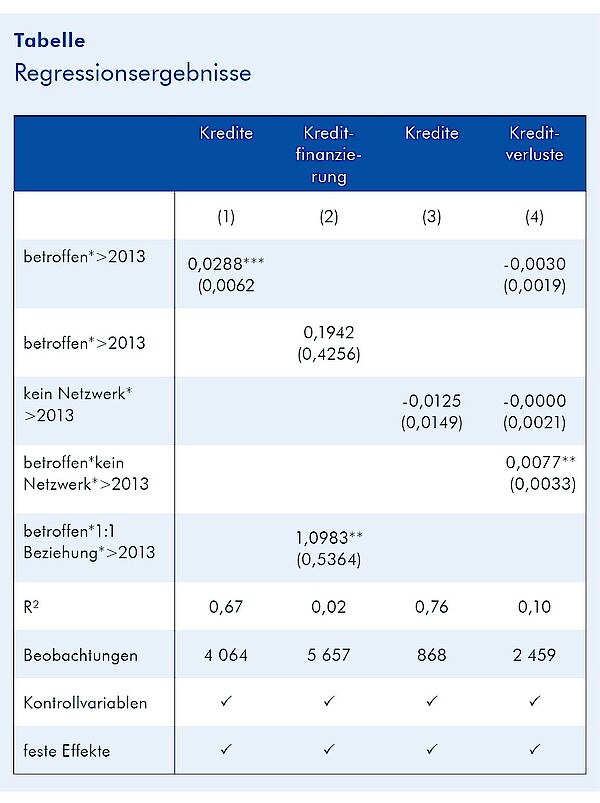

Das Hauptergebnis der Analysen ist, dass betroffene Banken ihr Kreditgeschäft in den Jahren 2014 und 2015 im Vergleich zu der Gruppe nicht betroffener Banken signifikant ausweiten. Der ökonomische Effekt – dargestellt durch die Variable „betroffen*>2013“ in Spalte 1 der Tabelle – beträgt knapp 3%, was bedeutet, dass die Banken, die hauptsächlich mit betroffenen Unternehmen in Verbindung stehen, 3% mehr Geld verleihen als Banken, die durch ihre Unternehmenskunden weit weniger vom Hochwasser betroffen waren.

Dieser positive Effekt hält vielen unterschiedlichen Überprüfungen stand. Die Autoren sind vor allem in der Lage, die bankseitige Erhöhung der Kreditvergabe ebenfalls in den Bilanzen der betroffenen Unternehmen festzustellen. In Analysen, in denen betroffene und nicht betroffene Unternehmen verglichen werden, zeigt sich, dass vor allem Unternehmen, die nur mit einer Bank eine Verbindung pflegen, ihre Kreditfinanzierung signifikant erhöhen können (dargestellt durch die Variable „betroffen*1:1 Beziehung*>2013“ in Spalte 2 der Tabelle.5 Dieses Ergebnis unterstreicht, dass die lokalen Banken im Nachgang des Hochwassers von 2013 zielgerichtet genau den Unternehmen mehr Kredit zur Verfügung gestellt haben, die diesen potenziell auch am meisten benötigt haben.6

Eine wichtige Frage in dem hier untersuchten Kontext ist, ob die Ausweitung der Kreditvergabe Auswirkungen auf die Finanzstabilität hat. Hierzu untersuchen die Autoren die Entwicklung unterschiedlicher Risikomaße der Banken und finden nur sehr schwache Anzeichen dafür, dass die Kreditvergabe zu mehr Risiko für die Banken nach 2013 führt. Vor allem finden die Autoren in ihren Analysen keinen Anstieg des Insolvenzrisikos, was damit erklärt werden kann, dass die Banken die Geschäftsmodelle und das Potenzial der kleinen und mittelständischen Unternehmen in ihrer Region kennen und die Risiken gut einschätzen können.

Die Widerstandsfähigkeit des Bankensystems

Ein weiterer wichtiger Aspekt, um die Frage der Widerstandsfähigkeit der Banken beantworten zu können, ist deren Zugehörigkeit zu einem geographisch diversifizierten Bankennetz. Für ihre Analysen machen sich die Autoren die Tatsache zunutze, dass die lokalen Sparkassen miteinander durch verschiedene Landesbanken verbunden sind. Abbildung 2 zeigt die Geschäftsgebiete der Landesbanken für das Jahr 2014. Die Bayern LB (hellblau) und die Saar LB (orange) decken beispielsweise nur ein Bundesland ab, wohingegen sich die Geschäftsgebiete der Landesbank Baden-Württemberg sowie die der Helaba (Hessen-Thüringen) über mehrere Bundesländer erstrecken.

Für die empirische Untersuchung vorteilhaft ist die Verschmelzung der Sachsen LB mit der LBBW im Jahr 2008, denn hierdurch entstand eine Landesbank, die einerseits in einem Gebiet operiert, das kaum von den Hochwassern 2013 betroffen war (Baden-Württemberg, Rheinland-Pfalz), aber auch in Sachsen tätig ist, das zu den am stärksten betroffenen Regionen zählt. In ihren Analysen vergleichen die Autoren, ob sich die weiter oben dargestellten Effekte auf die Kreditvergabe und das Risiko von betroffenen Banken durch die Zugehörigkeit zu überregionalen Bankennetzwerken erklären lassen.

Die Ergebnisse der Studie zeigen, dass der Zugang zu einem überregionalen Bankennetz keine Voraussetzung ist, um den lokalen Schock durch das Hochwasser abzufedern (Variable „kein Netzwerk*>2013“ in Spalte 3 der Tabelle). Es zeigt sich zwar, dass betroffene Banken, die keinem überregionalen Netzwerk angehören, weniger Kredite vergeben; dieser Effekt erweist sich aber als statistisch nicht signifikant.

Viel wichtiger ist jedoch der Effekt auf das Kreditrisiko. Hier zeigt sich, dass Banken, die zu keinem regional diversifizierten Bankennetzwerk gehören, nach 2013 mit höheren Verlusten aus dem Kreditgeschäft konfrontiert sind (vgl. Spalte 4 der Tabelle).

Fazit

Die hier vorgestellte Studie zeigt sehr deutlich den positiven Effekt lokaler Banken in Krisenzeiten. Infolge der Hochwasser im Jahr 2013 weiteten Banken, deren Unternehmenskunden großenteils in betroffenen Regionen beheimatet sind, ihre Kreditvergabe aus. Von der Flut betroffene Unternehmen liehen sich im Gegenzug mehr, um durch die Krise zu kommen. Diese Erhöhung der Kreditvergabe durch lokale Banken geht ohne eine Erhöhung des Kreditrisikos vonstatten, wenn lokale Banken durch überregionale Netzwerke mit nicht betroffenen Regionen in Deutschland verbunden sind.

Bezogen auf die Widerstandsfähigkeit von Finanzsystemen gegenüber lokalen Schocks zeigen die Ergebnisse, dass eine optimale Ausgestaltung von Finanzsystemen aus lokalen Banken besteht, die durch enge Beziehungen zu Unternehmen deren Risiko gut einschätzen können, gleichzeitig aber die Möglichkeit haben, Risiken überregional zu diversifizieren zu können.

Endnoten

1 Vgl. Noth, F.: Katrina und die Folgen: Sicherere Banken und positive Produktionseffekte, in: IWH, Wirtschaft im Wandel, Jg. 24 (4), 2018, 55–58.

2 Koetter, M.; Noth, F.; Rehbein, O.: Borrowers under Water! Rare Disasters, Regional Banks, and Recovery Lending, in: Journal of Financial Intermediation, im Erscheinen.

3 Siehe Details im jährlichen Naturgefahrenreport des GDV unter https://www.gdv.de/de/zahlen-und-fakten.

4 Für die Hauptergebnisse der Studie werden nur Banken einbezogen, die selbst nicht in betroffenen Regionen ansässig sind. Die Ergebnisse bleiben aber von einer zusätzlichen Berücksichtigung von Banken in betroffenen Regionen unberührt.

5 Der Effekt ist hier am stärksten, findet sich aber auch für Unternehmen mit Verbindungen zu mehreren Banken.

6 Die Tabelle stellt in reduzierter Form die Hauptergebnisse der Studie dar. Detaillierte Informationen finden sich in den Tabellen 4, 6 und 7 von Koetter, M.; Noth, F.; Rehbein, O., a. a. O.