Risikobewertung von Staatsanleihen im Euroraum während der Staatsschuldenkrise von Ansteckungseffekten getrieben

Die europäische Staatsschuldenkrise hat in vielen Ländern zu Zinsaufschlägen auf Staatsanleihen geführt. Dies war vor allem in den Jahren 2010 und 2011 in Ländern wie Griechenland, Italien oder Spanien zu beobachten. Zur gleichen Zeit blieben die Kreditrisiken deutscher oder französischer Staatsanleihen auf einem moderaten Niveau. Trotz der unterschiedlichen Entwicklung in den Niveaus findet man ein hohes Maß an Gleichbewegung von Kreditrisiken in den Ländern des Euroraums. Dieser Beitrag untersucht, inwieweit dies durch strukturelle Ähnlichkeiten, internationale Verflechtungen und globale Marktentwicklungen erklärt werden kann.

19. Februar 2015

Mit Beginn der europäischen Staatsschuldenkrise im Jahr 2009 haben sich die Zinsen von Staatsanleihen stark auseinanderentwickelt. In den südlichen Peripherieländern des Euroraums, wie zum Beispiel Griechenland, Italien oder Spanien, waren hohe Zinsaufschläge zu verzeichnen, die ein gestiegenes Ausfallrisiko widerspiegelten. In den Kernländern des Euroraums wie Deutschland oder Frankreich blieben die Zinsaufschläge hingegen auf einem moderaten Niveau. Die veränderte Wahrnehmung der Investoren in Bezug auf Ausfallrisiken (Kreditrisiken) einzelner Staaten lässt sich auch bei Prämien der entsprechenden Kreditausfallversicherungen, der so genannten Credit Default Swap (CDS) Spreads, beobachten. Ein Credit Default Swap ist ein Kreditderivat zur Absicherung gegen die Zahlungsunfähigkeit eines Schuldners. Ähnlich wie Zinsaufschläge stellen die CDS Spreads ein Maß für das Ausfallrisiko von Staaten dar.

Trotz dieser divergierenden Entwicklung ist der Euroraum nach wie vor durch ein hohes Maß an Finanzmarktintegration gekennzeichnet, insbesondere dank der gemeinsamen Währung. Internationale Kapitalverflechtungen erleichtern dabei die Diversifizierung von Risiken und die effiziente Bereitstellung von Ressourcen über Ländergrenzen hinweg. Im Gegenzug jedoch können durch diese Verflechtungen in Krisenzeiten – über Verwerfungen in internationalen Handels- oder Kapitalströmen – Schocks leichter von einem Land in das andere übertragen werden.

Abbildung 1 zeigt für den Zeitraum von Januar 2008 bis September 2012, dass die Divergenz der Ausfallrisiken von Staatsanleihen in Kern- und Peripherieländern des Euroraums im Laufe der Staatsschuldenkrise zugenommen hat. Dies kann mit einer veränderten Wahrnehmung der Investoren bezüglich der erwarteten Solvenz von Staaten in den Peripherieländern erklärt werden. Trotz dieser Unterschiede im Niveau erkennt man, dass sich Kreditrisiken von Staatsanleihen über die Kern- und Peripherieländer des Euroraums hinweg in die gleiche Richtung bewegt haben.

Welche Kanäle übertragen Schocks?

In diesem Beitrag werden nicht die Gründe für die Divergenz im Niveau der Kreditrisiken von Staatsanleihen im Euroraum analysiert, sondern die Gründe für die Gleichbewegung der Kreditrisiken im zeitlichen Auf und Ab. Besonderes Augenmerk liegt hierbei auf der Frage, inwiefern diese Gleichbewegung auf so genannte Ansteckungseffekte zurückzuführen ist. Diese liegen vor, wenn in Krisenzeiten negative Schocks stärker von einem auf ein anderes Land übertragen werden, als das in „normalen“ Zeiten der Fall wäre. Die Ansteckung kann über verschiedene Kanäle verlaufen. Die Studie untersucht, welche Kanäle Schocks übertragen und den Gleichlauf von Kreditrisiken beeinflussen. Die möglichen Kanäle lassen sich in drei Kategorien einteilen.

Erstens spielen strukturelle Ähnlichkeiten eine Rolle. Diese werden von Investoren im Krisenfall in mehreren Ländern gleichzeitig neu bewertet, wodurch sich deren wahrgenommene Kreditrisiken in die gleiche Richtung bewegen. Beispielsweise wurden die hohe Staatsverschuldung und Verwerfungen im Bankensektor als zunehmend problematisch für die zukünftige Tragfähigkeit des Staatshaushalts in Italien und Spanien eingestuft, nachdem Griechenland im November 2009 sein Fiskaldefizit nach oben korrigiert hatte. Auch kann eine vergleichbare strukturelle Situation im Bankensektor verschiedener Länder zu einer ähnlichen Entwicklung der Staatsschuldenrisiken führen. Das Zusammenspiel zwischen Risiken im Banken- und Staatssektor wurde in verschiedenen Studien analysiert. Im Zuge der Finanzkrise richteten viele Staaten Rettungsprogramme für in Schieflage geratene Banken ein. Dies führte dazu, dass sich Risiken aus dem Bankensektor auf den Staatssektor übertrugen. Gleichzeitig erhöhte sich die Staatsverschuldung, da diese Programme vom Staat finanziert wurden. Eine höhere Staatsverschuldung wirkt sich wiederum negativ auf den Bankensektor aus: Zum einen halten Banken Staatsanleihen, deren Ausfallrisiko steigt, wenn die Solvenz des Staates durch hohe Überschuldung sinkt. Zum anderen ist ein hoch verschuldeter Staat weniger in der Lage, das Bankensystem zu unterstützen, sodass staatliche Garantien an Wert verlieren und Investoren dies bei der Bewertung von Bankaktien einpreisen.

Ein zweiter Ansteckungskanal geht auf direkte Verflechtungen zwischen Ländern zurück. Plötzliche Veränderungen in den internationalen Handels- oder Kapitalströmen, ausgelöst durch einen Schock in einem Land, können negative Auswirkungen auf andere Länder haben. Während der Staatsschuldenkrise bestand zum Beispiel große Unsicherheit darüber, in welchem Ausmaß heimische Banken in ausländische Staatsanleihemärkte investiert hatten. Erleiden heimische Banken Verluste in ihrem Portfolio ausländischer Staatsanleihen, werden staatliche Ausfallrisiken quasi importiert, was zu einem Gleichlauf in- und ausländischer staatlicher Kreditrisiken führen kann. Ansteckungseffekte ergeben sich hierbei durch real existierende Verbindungen.

Im Gegensatz dazu beruht die internationale Übertragung von Schocks beim dritten Kanal auf Marktentwicklungen, die nicht auf Fundamentaldaten zurückgehen. So können Stimmungsschwankungen auf Aktienmärkten zu Panikverkäufen und anschließenden Preisverfällen oder Zinsaufschlägen führen, welche sich über mehrere Länder ausweiten. Diese Art der Übertragung von Schocks findet vor allem in Krisenzeiten statt, wenn unter Marktteilnehmern ein hohes Maß an Unsicherheit über die zukünftige Entwicklung besteht.

Höhere Gleichbewegung im Euroraum als in den Nicht-EWU-Ländern

Die diesem Beitrag zugrundeliegende Studie geht in drei Schritten vor, um die Gleichbewegung der Kreditrisiken und die Gründe dafür zu untersuchen. In einem ersten Schritt wird die Entwicklung der Ausfallrisiken auf Staatsanleihemärkten für 17 Länder analysiert, von denen elf Mitglied der Europäischen Währungsunion (EWU) sind (vgl. Tabelle). Der Zeitraum der Analyse erstreckt sich von 2008 bis 2012.

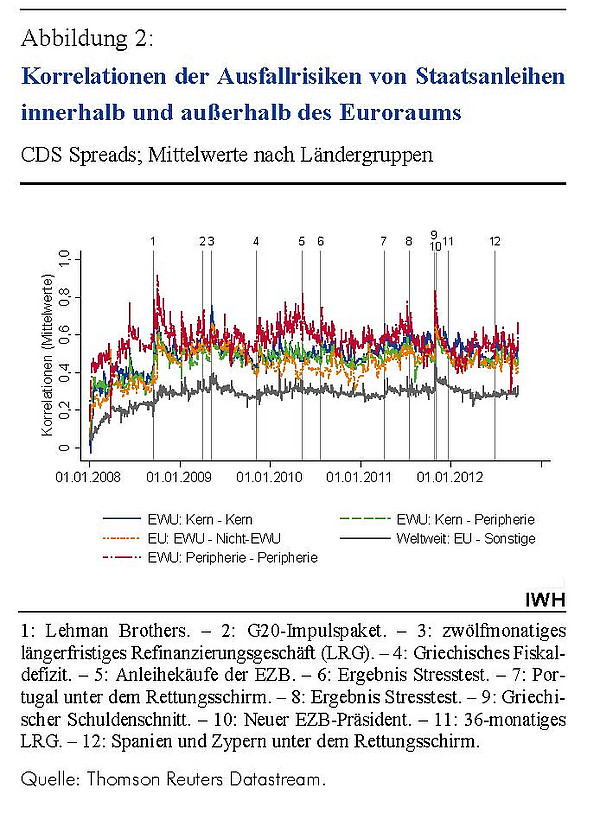

Die Prämien von Kreditausfallversicherungen für Staatsanleihen (CDS Spreads) werden dabei als Maß für das Kreditrisiko der einzelnen Staaten verwendet. In der Studie wird die Gleichbewegung dieser CDS Spreads über die Zeit für jedes Länderpaar in Form bedingter zeitvariierender Korrelationen berechnet. Je höher dabei die Korrelation, desto stärker die Gleichbewegung der beiden Länder.

Abbildung 2 zeigt die durchschnittliche Stärke der Gleichbewegung pro Ländergruppe über die Zeit. Es wird offensichtlich, dass die Gleichbewegung in CDS Spreads auf Staatsanleihen nach der Insolvenz von Lehman Brothers im September 2008 angestiegen ist. Dieser Anstieg ist am höchsten für diejenigen Länderpaare, bei denen beide Länder der Peripherie des Euroraums zugeordnet werden können. Dies deutet auf die Rolle schwacher Fundamentaldaten und gemeinsamer struktureller Probleme als Übertragungskanäle hin. Im folgenden Zeitraum, der die Staatsschuldenkrise einschließt, bleibt die Gleichbewegung für diese Ländergruppe auf einem hohen Niveau. Gleichzeitig spiegeln sich zentrale Ereignisse der Krisenperiode in den Daten wider. So sieht man einen Anstieg im November 2009, als Griechenland ein unerwartet hohes fiskalisches Defizit verkündet. Im Gegensatz hierzu führt die Einrichtung der Rettungsprogramme im April 2010 zu einem Rückgang.

Der Verlauf der Gleichbewegung in den anderen Ländergruppen entwickelt sich ähnlich, wobei mit Beginn der europäischen Staatsschuldenkrise höhere Werte für die Länder des Euroraums beobachtet werden können als für Nicht-EWU-Länder. Dies gilt unabhängig davon, ob es sich um die stabileren Kern- oder die schwächeren Peripherieländer handelt, und weist auf die Bedeutung der gemeinsamen Währung hin. In anderen Worten, die gemeinsame Zugehörig-keit zur Währungsunion scheint eine Gleichbewegung auch für Länderkombinationen mit unterschiedlichen Fundamentaldaten zu verursachen.

In einem zweiten Schritt wird die Frage beantwortet, ob und zu welchen Zeitpunkten die oben beschriebenen Anstiege der Gleichbewegung über die Zeit auch statistisch signifikant sind. Ein signifikanter Anstieg in der Gleichbewegung deutet an, dass sich in der Art und Weise, wie Schocks von einem in das andere Land übertragen werden, etwas fundamental geändert hat. Dies wird folglich als erster Hinweis für einen Ansteckungseffekt interpretiert. Dieser wird anschließend mit Blick auf die drei spezifischen Wirkungskanäle genauer untersucht.

Die Ergebnisse zeigen, dass sich Ansteckungseffekte um den Zeitpunkt der Insolvenz von Lehman Brothers konzentrieren. Während dieses Ergebnis für alle Ländergruppen gilt, gibt es in der nachfolgenden Zeit Unterschiede. So finden sich für die Peripherieländer des Euroraums verstärkt Hinweise auf Ansteckungseffekte während der europäischen Staatsschuldenkrise, die mit der Ankündigung des hohen griechischen Defizits im Jahr 2009 an Fahrt aufgenommen hat. Dies verdeutlicht wiederum die Verwundbarkeit von Staaten mit schwachen Fundamentaldaten, auf Basis derer Investoren ihre Wahrnehmung über das erwartete Kreditrisiko revidieren. Des Weiteren finden sich Ansteckungseffekte über den gesamten Beobachtungszeitraum und über alle Ländergruppen. Dies zeigt, dass die internationale Übertragung von Schocks während der Krise nicht auf einen Zeitpunkt beschränkt werden kann.

In einem dritten Schritt wird analysiert, welches die Gründe für die im zweiten Schritt identifizierten Ansteckungseffekte auf Staatsanleihemärkten sind. Hierbei findet keine Beschränkung auf nur einen möglichen Kanal statt. Vielmehr wird wie oben beschrieben sowohl der Effekt struktureller Ähnlichkeiten zwischen Ländern als auch die Rolle direkter und indirekter Verflechtungen über Ländergrenzen hinweg betrachtet.

Die Analyse zeigt, dass verschiedene Kanäle einen signifikanten Anstieg in der Gleichbewegung der Kreditrisiken verursachen. So weisen zum Beispiel Länder, die vergleichbare Staatsschuldenniveaus besitzen, einen stärker gleichgerichteten Verlauf auf. Gleiches gilt für Länder, deren Bankensysteme über Kapitalströme ein höheres Maß an Vernetzung aufweisen. Außerdem haben verstärkte Preisschwankungen an den Aktienmärkten, die höhere Unsicherheit unter den Marktteilnehmern abbilden, einen positiven Einfluss auf die Gleichbewegung bezüglich der Ausfallrisiken.

Was bedeutet dies für die Politik?

Zusammenfassend zeigt die Studie, dass die Entwicklung staatlicher Kreditrisiken der Länder des Euroraums während der Krise stärker aneinandergekoppelt ist als die der Länder außerhalb des Euroraums. Dies gilt trotz unterschiedlicher Fundamentaldaten und spiegelt die Rolle der gemeinsamen Währung sowie die Notwendigkeit gemeinsamer Politikmaßnahmen wider. Des Weiteren wird dokumentiert, dass Ansteckungseffekte nicht einem einzelnen Zeitpunkt zugeordnet sind und auf verschiedene Kanäle zurückgeführt werden können. Diese Ergebnisse implizieren, dass die Politik flexible und schnell einsetzbare Interventionsmaßnahmen zur Verfügung haben sollte. Während einerseits langfristige, strukturelle Reformen notwendig sind, um Ansteckungseffekte über Defizite im Staatshaushalt zu reduzieren, sind andererseits auch kurzfristige Maßnahmen erforderlich, die Einfluss auf Stimmungen und Erwartungen an den Märkten haben und dadurch Unsicherheit reduzieren können