Drei Optionen zur Reform der Einkommensteuer

Die Belastung der Einkommen mit Steuern und Beiträgen ist in Deutschland im internationalen Vergleich hoch. Ferner nehmen die Steuereinnahmen aufgrund der Steuerprogression im Verhältnis zur Bemessungsgrundlage trendmäßig zu. Um den dadurch zunehmenden ineffizienten Keil zwischen Arbeitgeberkosten und Arbeitnehmerbezügen nicht weiter steigen zu lassen oder sogar zu reduzieren, ist eine Reform des Einkommensteuertarifs erforderlich. In diesem Beitrag werden drei Reformvorschläge unterbreitet, die alle zu einer ähnlichen Gesamtentlastung führen würden, aber unterschiedliche Effizienz- und Verteilungswirkungen haben. Die Entscheidung für einen konkreten Tarifverlauf hängt letztlich von politischen Präferenzen ab.

11. September 2015

Inhalt

Seite 1

Die Ausgangslage für eine ReformSeite 2

Drei Reformoptionen Auf einer Seite lesenDie Ausgangslage für eine Reform

Die öffentlichen Haushalte in Deutschland haben das Jahr 2014 mit einem Überschuss abgeschlossen. Für die Jahre 2015 und 2016 zeichnen sich ebenfalls deutliche Überschüsse in der Größenordnung von 20 Mrd. Euro ab. Da die deutsche Wirtschaft gegenwärtig in etwa normal ausgelastet ist, handelt es sich dabei im Wesentlichen um strukturelle Überschüsse.

Gleichzeitig ist die Belastung der Lohneinkünfte mit Beiträgen und Steuern in Deutschland im internationalen Vergleich sehr hoch. Für alle steuerlichen Konstellationen (Alleinstehende, Verheiratete, mit oder ohne Kinder) liegt die Abgabenbelastung in Deutschland über dem OECD-Durchschnitt. Hinzu kommt, dass die Lohnsteuer-einnahmen in Relation zu den Bruttolöhnen und -gehältern im Zeitablauf aufgrund des progressiven Steuertarifs immer weiter zunehmen, wenn nicht, wie etwa in den Jahren 2001 bis 2005 oder 2009 und 2010, größere Korrekturen am Steuertarif vorgenommen werden (vgl. Abbildung 1).

Je größer der Keil zwischen den Arbeitskosten der Unternehmen und den Nettolöhnen der Arbeitnehmer ist, desto ungünstiger sind die von der Besteuerung ausgehenden Anreizeffekte und desto weniger effizient ist die Volkswirtschaft. Viel spricht also dafür, die Haushaltsüberschüsse – zumindest teilweise – zur Reduktion der Einkommensteuern zu verwenden. Auch die Tatsache, dass die Abgabenbelastung aufgrund der demographischen Entwicklung in Zukunft zunehmen wird, legt nahe, die Ausgangsbasis für den künftigen Anstieg zu senken.

Kriterien für eine optimale Tarifgestaltung

Die Verwirklichung einer steuerlichen Lastenverteilung nach der Leistungsfähigkeit mit Hilfe eines progressiven Steuertarifs steht im Konflikt mit effizienzpolitischen Zielen. Falls die Grenzsteuersätze in einem bestimmten Einkommensbereich steigen, ist dies in der Regel mit Ausweichreaktionen der betroffenen Steuerzahler verbunden. So kann etwa die Arbeitsbereitschaft mit zunehmender Besteuerung sinken. Außerdem kommt es zu legalen und illegalen Steuervermeidungsmaßnahmen. Zudem verringern sich bei steigenden Grenzsteuersätzen die Anreize für individuelle Investitionen in Humankapital.

Welcher Tarifverlauf in den einzelnen Einkommensintervallen angemessen ist, hängt im Wesentlichen von drei Kriterien ab. Maßgeblich für die Tarifgestaltung ist erstens die gesamtwirtschaftliche Verteilung der Einkommen. So sind steigende Grenzsteuersätze vor allem dann angebracht, wenn nur wenige Steuerzahler durch den Anstieg zu Ausweicheffekten verleitet werden und eine große Anzahl von wirtschaftlich leistungsfähigen Steuerzahlern tatsächlich durch die Erhöhung der Durchschnittssteuerlast einen zusätzlichen Steuerbeitrag leistet. Zudem ist bei einer steigenden Einkommensungleichheit ein höherer Progressionsgrad im Einkommensteuersystem gerechtfertigt.

Zweitens kommt es auf die Steuergestaltungsmöglichkeiten an, die die Steuerzahler in den jeweiligen Einkommensklassen haben. Spitzenverdiener haben tendenziell einen größeren Handlungsspielraum für eine aktive Steueroptimierung als Geringverdiener. Außerdem kommt es in höheren Einkommensklassen eher zu Fehlanreizen bei Entscheidungen im intertemporalen Kontext wie z. B. bei der Investition in Humankapital. Geringverdiener stehen hingegen vergleichsweise häufig vor dem diskreten Entscheidungsproblem, ob sie überhaupt eine Erwerbstätigkeit aufnehmen möchten oder nicht. Für diese Einkommensgruppe sollten vor allem die Durchschnittssteuersätze gering sein.

Drittens spielen die gesellschaftlichen Umverteilungspräferenzen,

d. h. der politische Wille, bestimmte Einkommensklassen mit niedrigeren Steuersätzen zu belasten als andere, eine Rolle.

Drei Reformoptionen

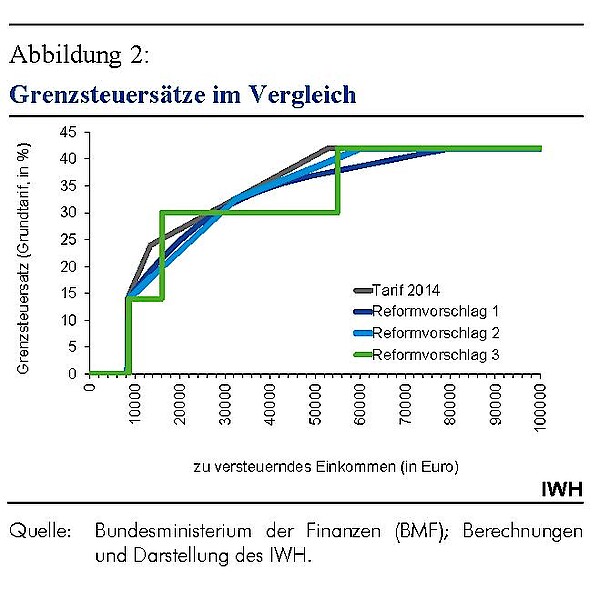

Im Folgenden werden drei Reformoptionen für den deutschen Einkommensteuertarif vorgestellt, die mit jährlichen fiskalischen Kosten von ungefähr 25 Mrd. Euro einhergehen. Die Vorschläge sind skalierbar und lassen sich sowohl mit höherer als auch mit niedrigerer fiskalischer Wirkung implementieren. Mittelfristig haben Steuersenkungen positive Effekte auf die wirtschaftliche Aktivität, sodass die anfänglichen Steuermindereinnahmen zu einem gewissen Teil durch einen Anstieg der Bemessungsgrundlage kompensiert werden; dieser Effekt ist hier nicht berücksichtigt. Alle drei Reformvorschläge sehen eine Erhöhung des steuerfreien Existenzminimums auf 8 652 Euro p. a. vor. Beim ersten Reformvorschlag verläuft die Grenzsteuersatzfunktion in der ersten progressiven Zone konkav (vgl. Abbildung 2). Die zweite progressive Zone verläuft, wie im derzeit geltenden Einkommensteuertarif, linear; jedoch greift der Spitzensteuersatz (bei Einzelveranlagung) erst bei einem Jahreseinkommen von 80 000 Euro. Der zweite Reformvorschlag unterscheidet sich vom ersten dahingehend, dass auch die erste progressive Zone linear verläuft. Dadurch werden niedrigere Einkommen etwas stärker entlastet. Im Gegenzug greift der Spitzensteuersatz bereits ab einem zu versteuernden Jahreseinkommen von 60 000 Euro. Der dritte Reformvorschlag enthält einen Stufentarif mit Grenzsteuersätzen von 14%, 30% und 42%, wobei letzterer für zu versteuernde Einkommen oberhalb von

55 000 Euro gilt.